В какой валюте копить?

Рубли, доллары, евро, фунты или юани – в чём выгоднее делать вклад? Стоит внимательно подумать, прежде чем ответить на этот вопрос.

Пока происходит накопление денег очень важно уберечь их от постоянной инфляции. Здесь важным фактором является валюта, в которой вы откладываете деньги. Все понят финансовые кризисы последних двух десятилетий, когда российский рубль в считанные дни обесценивался. Если прежде на собранные деньги можно было купить двухкомнатную квартиру, то после экономического удара их едва хватало на плитку шоколада. За прошедшие годы люди научились диверсифицировать свои накопления, то есть откладывать деньги в различных валютах.

Большинство россиян издавна доверяют американскому доллару. Небольшие запасы этой валюты держат под своими матрацами даже пенсионеры. На втором месте по популярности стоит евро – молодая валюта, которая демонстрирует завидную стабильность. Ею часто пользуются не только для накопления, но и для оплаты текущих расходов при поездках в страны Европейского Союза.

Особо продуманные граждане выбирают швейцарские франки. Эта валюта, по признанию большинства экспертов, является самой стабильной в мире. Последнее существенное снижение её стоимости было зафиксировано в 1936 году, когда во время Великой депрессии она обесценилась на 30%.

Ещё реже россияне выбирают английские фунты, канадские доллары, японские иены и норвежские кроны. Чем менее распространена валюта, тем тяжелее приобрести её в пределах нашей страны и тем больше за это придётся переплатить.

Вы должны осознавать, что ни одна валюта мира не может гарантировать 100%-ую защиту сбережений. Те же доллары и евро подвержены ощутимым колебаниям – постоянному росту и падению.

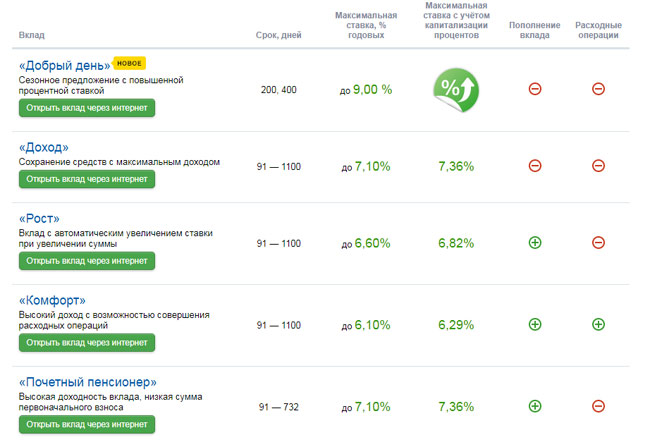

Учитывая экономическую тенденцию последних лет, сегодня выгоднее всего делать накопления всё же в рублях. Доходность по вкладам в отечественной валюте почти в два раза выше, чем в иностранной. Однако чтобы снизить возможные риски в перспективе нескольких лет, эксперты рекомендуют делать часть сбережений в разных денежных единицах. Снижение стоимости одной из них – ведет к росту другой. Такой пружинистый механизм и обеспечивает среднюю сохранность денег.

Снижение стоимости одной из них – ведет к росту другой. Такой пружинистый механизм и обеспечивает среднюю сохранность денег.

Совет Сравни.ру: Если вы хотите уберечь свои накопления от инфляции в краткосрочной перспективе, то разместите их на рублёвом вкладе. Если деньги не понадобятся вам в перспективе нескольких лет, то консервативно доверьте их долларам или евро.

В какую валюту вложить деньги, рубли

Какие валюты за месяц более всего подросли относительно рубля. Расчёты по данным ЦБРФ, номиналы валют сведены к единице.

Что делать при падении рубля и прогнозы.

Период актуализации — месяц: 18.02.2021 — 18.03.2021| Валюта | курс в начале периода | курс сегодня | изменения | % изменения |

| Канадский доллар | 58.0385 | 59.4305 | 1.392 | 2.3984079533413 |

| Австралийский доллар | 57.1693 | 57.6007 | 0.4314 | 0.75460080847589 |

| Украинских гривен | 2.64254 | 2.66058 | 0.018 | 0.68267651577649 |

| Фунт стерлингов Соединенного королевства | 102.4401 | 102.8858 | 0.4457 | 0.43508352686106 |

| Норвежских крон | 8.71012 | 8.73359 | 0.0235 | 0.26945667797916 |

| Индийских рупий | 1.01275 | 1.01531 | 0.0026 | 0.25277709207602 |

| Южноафриканских рэндов | 5.0111 | 5.02039 | 0.0093 | 0.18538843766837 |

| Узбекских сумов | 0.00700728 | 0.00699931 | -0 | -0.11373885444853 |

| Азербайджанский манат | 43.4178 | 43.3539 | -0.0639 | -0.1471746610837 |

| Новый туркменский манат | 21.1064 | 21.0753 | -0.0311 | -0.14734867149302 |

| Доллар США | 73.7669 | 73.6582 | -0.1087 | -0. 14735606349191 14735606349191 |

| Таджикских сомони | 6.47362 | 6.46408 | -0.0095 | -0.14736731535062 |

| Гонконгских долларов | 9.51475 | 9.4858 | -0.029 | -0.3042644315405 |

| Белорусский рубль | 28.4759 | 28.3246 | -0.1513 | -0.53132649011971 |

| Киргизских сомов | 0.873941 | 0.868353 | -0.0056 | -0.63940243105654 |

| Казахстанских тенге | 0.176924 | 0.175753 | -0.0012 | -0.6618661120029 |

| Китайский юань | 11.4222 | 11.3282 | -0.094 | -0.82295879953072 |

| Армянских драмов | 0.140898 | 0.13957 | -0.0013 | -0.94252579880481 |

| Евро | 89.0809 | 88.1173 | -0.9636 | -1.0817133639198 |

| Сингапурский доллар | 55.5014 | 54.8746 | -0.6268 | -1.1293408814913 |

| Датская крона | 11.9788 | 11.8403 | -0.1385 | -1.1562093031022 |

| Болгарский лев | 45.5492 | 45.0123 | -0.5369 | -1.1787254221808 |

| СДР (специальные права заимствования) | 106.5327 | 105.1228 | -1.4099 | -1.3234434122105 |

| Румынский лей | 18.2704 | 18.0177 | -0.2527 | -1.3831114808652 |

| Вон Республики Корея | 0.0666295 | 0.0654987 | -0.0011 | -1.6971461589836 |

| Шведских крон | 8.87155 | 8.68959 | -0.182 | -2.0510508310272 |

| Молдавских леев | 4.23097 | 4.14276 | -0.0882 | -2.084864700057 |

| Чешских крон | 3.44528 | 3.36654 | -0.0787 | -2.285445595133 |

| Японских иен | 0.69598 | 0.674835 | -0.0211 | -3.0381620161499 |

| Венгерских форинтов | 0. 247964 247964 | 0.239956 | -0.008 | -3.229501056605 |

| Швейцарский франк | 82.4027 | 79.6219 | -2.7808 | -3.3746467045376 |

| Польский злотый | 19.8037 | 19.1112 | -0.6925 | -3.49682130107 |

| Бразильский реал | 13.7348 | 13.1893 | -0.5455 | -3.9716632204328 |

| Турецких лир | 10.5481 | 9.82463 | -0.7235 | -6.8587707738834 |

Актуальные курсы по ЦБ для более 30 валют — собственно на основе этой информации мы и делаем выборки. Понятно, что по курсу ЦБ не продают и не покупают, но общую тенденцию и динамику он отражает.

Полезно:

В какой валюте хранить деньги, сбережения?

Есть проблемы у национальной валюты, нет их — всё равно многие задаются вопросом, в какую валюту лучше перевести рубли.

Есть золотое правило: надо держать деньги в той валюте, в которой вы их тратите. Если вы зарабатываете в рублях, тратите в рублях, то деньги нужно держать в рублях.

Рубль в последние годы сохранял сравнительно устойчивую позицию, но по ряду причин ЦБ перестал его поддерживать столь пристально как раньше. Кроме этого, экономика России во многом зависит от стоимости на мировом рынке газа и нефти, а частые колебания, вызванные не без помощи влиятельных персон, заставляют колебаться и российскую валюту.

Полезно: вложить деньги в валюту, как сохранить деньги, планирование личных финансов, валютные вклады в банках.

Кроме долларов есть также распространенная валюта – евро, франки и британские фунты стерлинги. На сегодняшний день экономика Швейцарии и Британии занимаю передовые позиции в развитии и стабильности. По этой причине их валюту можно считать наиболее надежной.

Кроме этого, Центральный Банк Швейцарии на данный момент занижает курс своей валюты искусственно. В случае либерализации фискальной политики, курс валюты значительно увеличится и на протяжении определенного времени сможет увеличиваться до высоких отметок. Поэтому купив франки в настоящие время, можно сохранить деньги в будущем и даже немного увеличить состояние. Обратите внимание на нашу обновляемую подборку: валюты, которые растут относительно рубля.

Поэтому купив франки в настоящие время, можно сохранить деньги в будущем и даже немного увеличить состояние. Обратите внимание на нашу обновляемую подборку: валюты, которые растут относительно рубля.

Альтернатива: по словам многих экономистов и специалистов и финансовой сфере, надежным методом хранения денег можно назвать только банковское золото. В отличие от распространенных мировых валют, золото обладает самой устойчивой стоимостью. Кроме этого, драгоценный металл постепенно дорожает, даже не смотря на кажущиеся временные спады.

Выбирая валюту для хранения средств важно учитывая мировые тенденции, так как ситуация может меняться, то категорично утверждать в какой валюте лучше хранить сбережения не всегда уместно.

Мнение специалиста: в связи с постоянными колебаниями курсов доллара и евро, можно хранить деньги в японских йенах или швейцарских франках, они более стабильны.

Дополнительно: как хранить деньги в акциях.

В какой валюте лучше инвестировать?

В той, что растёт. Так к инвестиционному доходу добавится ещё и курсовая разница, при переводе прибыли в рубли.

Автор поста: Alex HodinarЧастный инвестор с 2006 года (акции, недвижимость). Владелец бизнеса, специалист по интернет маркетингу.

В какой валюте лучше хранить сбережения в 2021 году

Аналитики Citigroup, одной из крупнейших в мире финансовых корпораций, прогнозируют падение доллара на 20% относительно других мировых валют в 2021 году. О том, что доллар больше не будет доминировать в мировой денежно-кредитной системе, говорят и эксперты банка Goldman Sachs.

Пандемия и связанные с ней ограничения, программа поддержки американской экономики Федеральным резервной системой (Federal Reserve System. – Прим. ред.) и положительные результаты клинических испытаний вакцины против коронавируса – вот основные причины, по которым валюта США теряет свои позиции на мировом финансовом рынке.

По данным Bloomberg, уже в октябре 2020-го евро обогнал доллар по количеству международных платежей. Это произошло впервые с февраля 2013 года.

Редакция MC.today разобралась, какие прогнозы в финансовой сфере на 2021 год и стоит ли хранить свои сбережения в долларах.

Почему падает долларОтток инвесторов и снижение стоимости акций компаний в экономике называют «медвежьим рынком». Из-за массового распространения вакцины, у рынка США проявятся все признаки «медведя». Так пишут в Bloomberg со ссылкой на аналитиков Citigroup.

Механизм заключается в следующем: во время кризиса инвесторы распродают рискованные активы и вкладывают в золото, доллары и облигации (эмиссионная долговая ценная бумага. – Прим. ред.). На какое-то время такой процесс укрепляет внутреннюю валюту страны.

Но если вакцина от коронавируса распространится по всему миру, глобальная торговля оживится и наметится экономический рост. Инвесторы сместят фокус с американских на международные активы, которые будут более рискованными, но в то же время более прибыльными.

Эти слова подтверждает и экономист швейцарской банковой группы Lombard Odier Сами Чаар: после победы над пандемией мировая экономика будет наверстывать упущенное чрезвычайно быстро.

Самый смелый прогноз относительно падения доллара дал экономист Стивен Роуч, старший научный сотрудник Института глобальных отношений при Йельском университете. Еще в июне 2020 года он спрогнозировал ослабление позиций американского доллара на 35% по отношению к другим основным валютам.

Перспективы гривныВ проекте бюджета Украины на 2021 год среднегодовой курс гривны к доллару зафиксированна отметке 29,1 гривны за доллар. Однако на нестабильность украинской валюты влияет ряд факторов, прежде всего внутренних.

По мнению Александра Паращия, руководителя аналитического отдела Concorde Capital, сегодня сложно делать прогнозы о позициях гривны в 2021 году. Он подчеркивает, что на стабильность национальной валюты будет влиять сотрудничество с Международным валютным фондом (МВФ) и Евросоюзом.

Экономист Дмитрий Боярчук в эфире канала «Украина 24» предположил, что восстановление экономики и увеличение спроса на импорт также будет давить на обменный курс в наступившем году. Это может привести к обесцениванию национальной валюты. Чтобы избежать шоковых потрясений, эту тенденцию будут сдерживать за счет значительных валютных сбережений.

С другой стороны, ослабление доллара может спровоцировать глобальных инвесторов вкладывать в украинские ценные бумаги, что укрепит гривну. Так думает руководитель отдела макроэкономических исследований группы ICU Сергей Николайчук.

По данным НБУ, в ноябре 2020 года украинцы впервые купили больше валюты, чем продали: $1,44 млрд в эквиваленте против $1,32 млрд.

Несмотря на снижение индекса американской валюты в мире, украинцы по-прежнему доверяют доллару и предпочитают хранить сбережения в этой валюте.

«Не кладите все яйца в одну корзину»

Специалист отдела продаж Dragon Capital Сергей Фурса считает, что украинцам и дальше следует придерживаться принципа диверсификации –распределения сбережений между основными валютами: долларом и евро. Тогда рост стоимости одной валюты будет компенсировать падение другой.

А вот переводить гривну в британский фунт или японскую иену, по мнению аналитиков, не стоит. Прежде всего валюта должна свободно конвертироваться: продать фунты или франки даже в областном центре может быть проблематично. А во-вторых, разрыв между стоимостью покупки и продажи неходовой валюты может принести больше потерь, чем курсовая разница между традиционными валютами.

Эксперты также не отбрасывают вариант гривневого вклада сроком до одного года. На сегодня процентные ставки по депозитам в валюте колеблются в районе 11,5% годовых.

Аналитик Concorde Capital Евгения Ахтырко считает, что это может быть более выгодным решением, чем переводить сбережения в иностранную валюту.

Но в основном украинские экономисты очень осторожны в своих сценариях. Они стараются не делать долгосрочные прогнозы на фоне политической нестабильности Украины в сочетании с мировым финансовым кризисом.

В какие валюты лучшего всего инвестировать деньги

Экономист рассказал, в какие валюты лучше вкладывать деньги Фото: Фото: pixabay.com

Многие эксперты и экономисты считают, что в 2021 году самыми рискованными для инвестиций валютами стали практически все африканские и латиноамериканские валюты

Некоторые эксперты считают, что инвестировать в китайский юань и гонконгский доллар не стоит, несмотря на успешность и стабильность этих валют.

По словам специалиста, сфера использования таких валют ограничена. Он добавил, что восстановление китайской экономики после коронавируса и сложных отношения с США не делает юань перспективной для инвестирования.

В свою очередь, гонконгский доллар он назвал переоцененной валютой. Однако эксперт заверил, что сейчас безопаснее всего инвестировать в уже устоявшиеся валюты — английский фунт и швейцарский франк, так как их стабильность поддерживается в первую очередь денежно-кредитной политикой государств.

«Что касается евро и доллара, то мы видим, что на эти валюты сегодня оказывается достаточно большое влияние. На евро — прежде всего, внутренние экономические проблемы, на доллар — общая ситуация, которая сегодня складывается на валютном рынке и отношение к США как к резиденту этой валюты, — считает экономист.

При этом, по его словам, эти валюты подвергаются значительным колебаниям, прежде всего для спекуляций.

По итогу, экономист подчеркнул, что сегодня английский фунт, швейцарский франк и японская иена — наиболее стабильные и интересные для инвестирования валюты.

Ранее «Толк» писал, что пяти знакам зодиака посоветовали вложиться в 2021 году в доллары и евро.

Доллар или евро?

Еще недавно инвесторы верили, что доллар теряет свою роль мировой резервной валюты и скоро уступит пальму первенства евро или юаню. Очевидные факты вроде огромного бюджетного дефицита, расбухающего публичного долга, казалось бы, недвусмысленно на это указывали. С начала 2009 года к ноябрю евро вырос с $1,3 до $1,5. В такие моменты частных инвесторов охватывает острое желание немедленно купить евро. Как правило, это происходит тогда, когда кросс-курсы достигают экстремальных значений. С ноября 2009 года евро вновь подешевел с $1,5 до $1,30 — на 15%. Прогрессирующий кризис в Европе, проблемы Греции, разговоры о скором развале Евросоюза — инвесторы теперь говорят лишь об этом и продают евро. Хорошо, если не на минимуме.

Прогрессирующий кризис в Европе, проблемы Греции, разговоры о скором развале Евросоюза — инвесторы теперь говорят лишь об этом и продают евро. Хорошо, если не на минимуме.

В какой же валюте хранить деньги и как защититься от этих колебаний? Впрочем, чаще вопрос стоит более узко: доллар или евро?

Доллар США — это не просто мировая резервная валюта. Ее доминирующая роль отражает позицию экономики США в мире. Относительный размер американской экономики остается стабильным с 1960-х годов и составляет 30% от мирового ВВП. С точки зрения финансовых рынков лидерство США еще более очевидно. Рыночная капитализация американского рынка составляет 57% от общемировой, рынок облигаций занимает соответственно 39% общемирового объема. Глобальный монетарный стандарт в мире один — доллар. И что бы ни говорили политики с трибун, этот факт не изменится еще очень долго в силу объективных причин.

Все сказанное ни в коей мере не исключает, что доллар может и дальше дешеветь относительно валют тех стран, экономика которых находится в лучшей форме и которые могут похвастать значительным профицитом платежного баланса. В эту категорию попадают прежде всего классические «сырьевые» валюты, такие как канадский и австралийский доллары и норвежская крона, а также ряд азиатских и латиноамериканских валют и, безусловно, рубль. Сюда можно отнести и китайский юань, курс которого искусственно сдерживается.

Ну и, наконец, евро. Сегодня только ленивый не предрекает евро скорый конец. Эта валюта породила огромное количество проблем, которые грозят обернуться затяжным экономическим спадом для стран еврозоны или закончиться валютным кризисом — возможно, он вынудит отдельных членов задуматься о выходе из союза. Однако такой сценарий все же достаточно экстремален. К тому же за последние 10 лет евро стал полновесной резервной валютой. Доля евро в общемировых валютных резервах составляет 28%. Так просто отказаться от евро невозможно, как и от доллара.

К несчастью, однозначного ответа на вопрос, какую валюту предпочесть, не существует. Нас ждет период нестабильности на валютном рынке — это новая реальность, в рамках которой придется жить в ближайшие годы. Колебания валют могут быть резкими. В ситуации, когда ставки низки и эффект от их изменения незначителен, курсы валют стали инструментом регулирования экономики.

Нас ждет период нестабильности на валютном рынке — это новая реальность, в рамках которой придется жить в ближайшие годы. Колебания валют могут быть резкими. В ситуации, когда ставки низки и эффект от их изменения незначителен, курсы валют стали инструментом регулирования экономики.

Тем не менее выход все же есть. Во-первых, определитесь с основной расчетной валютой инвестиционного портфеля. Допустим, вы собираетесь в будущем владеть недвижимостью в Европе, вам придется обслуживать ее, платить налоги. Очевидно, что ваша расчетная валюта — евро. В этом случае инвестиционный портфель должен быть сформирован именно в этой валюте. Ни в коем случае не нужно начинать все пересчитывать в доллары, когда евро падает, и наоборот.

Во-вторых, необходимо определиться с ожидаемым уровнем доходности и риска в расчетной валюте и составить портфель с учетом этих параметров. Например, один наш клиент хотел получить доходность по портфелю с базовой валютой евро 5–7% годовых. Доходность по двухлетним германским облигациям составляла 0,9% годовых. Мы советовали краткосрочные бумаги, чтобы снизить зависимость инвестиций от изменения процентных ставок. Чтобы поднять доходность до требуемого уровня, часть портфеля мы разместили в инструменты, выпущенные в валютах развивающихся стран (например, Бразилии), где перспектива роста цены сочеталась с большой вероятностью укрепления валюты.

В-третьих, стоит подумать о вариантах хеджирования, например с помощью валютных свопов — инструментов, позволяющих защититься от неблагоприятного изменения курсов валют. Чем больше уровень хеджирования, тем, очевидно, ниже доходность. В случае с нашим портфелем в евро мы не хеджировали валютные риски, надеясь заработать на курсовой разнице в валютах развивающихся стран основную прибыль по портфелю.

В-четвертых, и это самое сложное, нужно постараться придерживаться выбранного курса.

Источник: Оксана Кучура — управляющий партнер UFG Wealth Management

www.forbesrussia.ru

В какой валюте хранить деньги

Содержание:

Сохраненные деньги лучше, чем заработанные деньги. К счастью, даже не смотря на всевозможные негативные ситуации в стране, существуют и успешно используются сотни способов заработка денег. Как говорят «было бы желание…». А вот когда доходит дело до накопления денег, когда начинаешь рассматривать способы сохранения в целости и сохранности своих финансов, возникает ряд вопросов: как хранить деньги и в какой валюте хранить.

К счастью, даже не смотря на всевозможные негативные ситуации в стране, существуют и успешно используются сотни способов заработка денег. Как говорят «было бы желание…». А вот когда доходит дело до накопления денег, когда начинаешь рассматривать способы сохранения в целости и сохранности своих финансов, возникает ряд вопросов: как хранить деньги и в какой валюте хранить.

На вопрос о том, как хранить деньги, можно найти массу ответов:

- Дома под матрасом;

- На депозитном вкладе;

- На обычном накопительном счету;

- В накопительных долгосрочных программах;

- Вкладывать (инвестировать) средства в успешные проекты и получать дополнительный доход;

- Просто хранить в банковской ячейке;

- и много других.

Любой из выше приведенных вариантов хранения денег имеет свои особенности, свои как положительные, так и отрицательные стороны. Но можно спокойно выбрать альтернативу или разделить свои сбережения «по разным корзинам» — одну часть хранить в банке, другую пустить в оборот, если вы точно уверенны в эффективности проекта, в который собираетесь финансировать, и он не лопнет, как мыльный пузырь.

А вот, что касается второго вопроса, о том в какой валюте хранить деньги, то здесь сложнее, т.к. наш валютный рынок в последнее время ощутимо трясет и выбрать одно конкретное решение, довольно трудно.

Когда вы заработали определенную сумму, которую можете позволить себе просто хранить, а не тратить, то вам следует правильно подойти к моменту выбора валюты.

Многие эксперты валютного рынка рекомендуют хранить сбережения в той валюте, в которой деньги зарабатываются и в какой они будут в последующем тратиться. Мы также придерживаемся такого подхода. К примеру: если вы намерены через полгода отправляться на отдых в Европу, тогда выбирайте евро. В том случае, если вы через год хотите купить квартиру, тогда подходят доллары, т.к. большинство наших компаний-застройщиков, сегодня игнорируют национальную валюту и работают только с долларами. Для оплаты обучения своего ребенка в Украине, конечно, следует хранить сбережения в гривне. Если речь идет про обучение за границей, то валюта сбережений зависит от страны желаемого обучения.

Для оплаты обучения своего ребенка в Украине, конечно, следует хранить сбережения в гривне. Если речь идет про обучение за границей, то валюта сбережений зависит от страны желаемого обучения.

В это же самое время, даже при таком рациональном подходе, наш народ предпочитает иметь дело с депозитами с капитализацией, т.е. накоплением или с возможностью получать ежемесячные выплаты процентов по вкладу. Конечно, депозит – это самое простой, доступный и сравнительно безопасный способ хранения денег, да еще и с возможностью получать дополнительный пассивный доход. Но мы пока еще не в Европе, мы в своей родной стране, где банки имеют одну плохую «привычку» — прогорать и оставлять людей без их накоплений, независимо от того, в какой валюте они хранят свои средства.

Важно знать: очень тщательно и внимательно выбирайте банк, с которым будете сотрудничать. Это обязательно должно быть надежное банковское учреждение, с хорошей репутацией, гарантиями безопасности и выгодными, прозрачными условиями сотрудничества. О том, как выбрать надежный банк, мы уже писали ранее.И вот в тот момент, когда вы решаете оформить договор, например, на депозит, помимо вопроса о том, какой банк выбрать, вы оказываетесь перед выбором: в какой валюте хранить деньги: евро, доллары, фунты стерлинги, швейцарские франки, канадские доллары, иены, гривны.

Хранение денег в евро

Евросоюз является довольно успешным и устойчивым экономическим проектом, в который входят стабильные экономики Германии, Франции, Англии. Но присутствуют и такие страны, как Греция, которая в 2008 году слишком сильно подкосила всю экономику Евросоюза, что привело к долговому кризису, который до сих пор еще не стабилизировался. Такая ситуация создает условия уязвимости евро, причем в долгосрочной перспективе.

Но вся зона Евросоюза все же остается прочной и это гарантирует стабильность евро. Поэтому 30% своих сбережений, вы можете с успехом хранить именно в этой валюте.

Хранение денег в долларах

Такая валюта, как доллар, сегодня зависит от двух факторов: экономическая ситуация в Америке и положение евро. Если с первым аспектом все понятно, то на второй фактор влияет положение евро, ведь эти две валюты взаимосвязаны: если дорожает одна – повышает свои ставки и другая, если заметно падение доллара, то евро так же уменьшит свою стоимость.

Если с первым аспектом все понятно, то на второй фактор влияет положение евро, ведь эти две валюты взаимосвязаны: если дорожает одна – повышает свои ставки и другая, если заметно падение доллара, то евро так же уменьшит свою стоимость.

Но, тем не менее, Америка является той страной, на валюте которой сегодня держаться многие экономики мира. Поэтому, даже не смотря на то, что в США периодически происходят разные катаклизмы с национальной валютой, это не имеет большого влияния на ее мировой курс и доллар остается стабильным и выгодным для сбережений.

Если вы слишком уж боитесь резких колебаний курса доллара, то можно делать краткосрочные долларовые вклады, а дальше уже смотреть по той ситуации, которая складывается внутри страны: продлевать свой вклад или переводить деньги в другую валюту.

Если вы не боитесь скачков, то можно рассматривать и долгосрочные целевые накопительные программы в валюте.

Хранение денег в фунтах стерлингах

Эта валюта не так уж и знакома украинским вкладчикам и это большая ошибка – по своей надежности и прочности, она всегда выше, чем доллар и евро. В отличие от двух самых распространенных валют, фунт не зависит от экономической составляющей стран, входящих в Евросоюз, на нее не влияет и политика, которую ведет Америка.

Великобритания имеет многовековую историю стабильности экономики, фунт подтвержден надежными активами и обладает массой резервов, которые копились веками, он обеспечивает своим потребителям высокую покупную стабильность. Такая ситуация обусловлена тем, что когда Америку только еще начинали осваивать, экономика Великобритании была уже в расцвете. Поэтому, если вы хотите спокойно спать и не следить за колебаниями валютного рынка, фунт стерлингов – это идеальный вариант для ваших сбережений.

Хранение денег в швейцарских франках

Швейцарский франк уже довольно длительный период держит стабильность и позволяет получать неплохой доход, да и многие наши банки, прекрасно осознавая, что именно стабильность валюты – это залог успешного привлечения потребителей, предлагают своим вкладчикам, хранить средства именно в франках.

Швейцария – это всемирный банк, страна, которая никогда не испытывала, что такое война, глобальные потрясения внутренней экономики, поэтому она и выходит на первые места всех экономических рейтингов.

Швейцарский франк – это та валюта, которая наименее всего подвергается валютным мировым колебаниям. Очень немало важный факт: именно эта валюта обладает статусом международного платежного средства и статуса резерва, что позволяет всем тем, кто имеет данную валюту на руках, проводить свои банковские сделки без необходимости оформления валютного паспорта. Иными словами – потребитель валюты встречает на своем пути минимум всяческих барьеров от администрации банка.

Важно знать: проводить быстрые операции с франком можно только в том случае, если счет открыт напрямую в швейцарском банке, т.к в нашей стране осуществляется контроль за проведением валютных операций.

Хранение денег в канадских долларах и иенах

Вклады в таких валютах привлекают потребителей тем, что страны, где присутствуют эти национальные валюты, обладают достаточно стабильной экономикой. Они сегодня активно развиваются и внедряют новые технологии, обеспечивающие поддержку своим валютам. Поэтому часть сбережений, можно перевести в иены или канадские доллары.

Хранение денег в гривне

Вклады в гривнах, как и в других валютах, имеют свои особенности, свои преимущества и недостатки. По депозитам в гривнах обычно банки и другие финансовые учреждения предлагают выше процентные ставки. Но, к сожалению, последние события в стране привели к девальвации национальной валюты, поэтому хранение всех своих средств только в гривне, имеет значительные риски.

- В данной ситуации, в стране более чем 20 банков находятся в стадии ликвидации. Это привело к тому, что каждый девятый банк стал неплатежеспособным. Таким образом, все вкладчики украинских банков как бы играют в русскую рулетку: лопнет их банк или же устоит;

- Даже если вы выбираете вроде бы стабильный банк, который обещает вам получение всех своих вкладов и страховок, по факту оказывается, что подписанный вами договор имеет еще и массу подводных камней и вам трудно, а в некоторых случаях, вообще невозможно получить свои сбережения обратно;

- При военном положении в стране НИ ОДИН БАНК не может дать гарантий стопроцентной сохранности вашего вклада.

При такой ситуации, ни один здравомыслящий иностранный инвестор, не станет вкладывать свои средства в развитие нашей банковской системы, что бы нам ни говорило правительство с экранов телевизоров;

При такой ситуации, ни один здравомыслящий иностранный инвестор, не станет вкладывать свои средства в развитие нашей банковской системы, что бы нам ни говорило правительство с экранов телевизоров; - Фонд гарантирования вкладов физических лиц никак не проявляет своей заинтересованности в защите вкладчиков, он больше ратует за сами банки (или их владельцев).

Поэтому любые вклады и в любой валюте на сегодняшний день в нашей стране – это риск. Но риски есть везде, во всех сферах жизни. Поэтому вместо избегания рисков, нужно научиться ими управлять. И кто не рискует, тот просто не умеет жить. При правильном подходе ко всем вопросам, при диверсификации инвестиций, вы сможете не только сохранить свои средства, но и приумножить их.

Гривна, даже на фоне военной ситуации в стране, может гарантировать более высокую выгоду по вкладам, чем прочие валюты. К примеру, за последние три месяца, самые главные банка страны повысили свои процентные ставки по вкладам, сделанным в гривне, что повышает доход вкладчиков от 21 до 25 % годовых. А средний показатель по всему рынку, составляет от 16 до 20 % годовых. Валютные ставки в данном случае, выглядят несколько беднее и составляют всего от 5 до 6 % годовых (иногда до 12 %).

Но важно при этом разделять понятия: сохранение денег и приумножение денег. В зависимости от целей подбираются соответствующие инструменты и валюта сбережений.

Преимущества валютного вклада:

- Если вы открываете не один, а несколько валютных вкладов, что более выгодно, то вы обеспечиваете себе защиту от валютных рисков. В том случае, если вдруг доллар падает, а евро немного повышается, вы выигрываете по сбережениям, сделанным в евро. Если и евро и доллар падают, а фунт стерлинг повышается – вы также ничего не теряете. Одна валюта компенсирует собой эффективность второй.

- Выгода валютного счета и в том, что если вы совершаете покупки в тех валютах, в которых и храните свои средства, вы ничего не теряете на колебаниях курса.

- Все банки страны работают с разными валютами, так что открытие валютного счета не представляет собой трудностей.

- В любой момент можно быстро перевести одну валюту в другую.

- Сегодня есть возможность открывать счета непосредственно в зарубежных банках, что еще больше минимизирует риски, но там уже совсем другие правила игры.

- Государство предоставляет страхование ваших валютных вкладов.

Когда вы выбираете валюту для хранения своих денежных средств, следует так же брать во внимание и период хранения денег. К примеру, долгосрочные вклады можно делать в стабильных валютах – швейцарский франк и фунт стерлинг. Для краткосрочных (полугодовых) выбирайте доллар, так как он сильно колеблется. А вот евро можно использовать при обоих типах вкладов.

Сегодня многие специалисты банковского рынка советуют открывать вклады на период от 1 до 3 месяцев – именно они способны обеспечить вкладчику стабильный доход при минимальных рисках в наших реалиях. Да и ставки по таким депозитам сейчас значительно выше, чем при долгосрочном вкладе.

Если вы все же переживаете о своих средствах, причем независимо от валюты вклада, можно воспользоваться таким инструментом, как гибкий депозит или депозит с правом пополнения и снятия средств. Вы можете пополнять счет и снимать свои средства в любое время. Конечно, ставки по такому депозиту меньше, чем при краткосрочном варианте, но зато без рисков и беспокойства.

Так как экономическая ситуация не стабильна во всем мире, лучше открывать несколько валютных счетов – это снизит всевозможные риски и повысит ваши доходы. При этом следует не только открывать разные валютные вклады, но и пользоваться услугами разных банков. Также стоит рассматривать и другие финансовые инструменты, кроме банковских депозитов, ведь каждый из них «заточен» для решения определенных задач.

По большому счету, если у вас на руках есть определенная сумма денег, которая даже при возникновении разных жизненных ситуаций вам не потребуется, т. к. у вас есть средства и на такие случаи, то наиболее оптимальный способ долгосрочного хранения средств – это золото, которое веками сохраняет свою ликвидность, не обесценивается и обладает относительно стабильной стоимостью.

к. у вас есть средства и на такие случаи, то наиболее оптимальный способ долгосрочного хранения средств – это золото, которое веками сохраняет свою ликвидность, не обесценивается и обладает относительно стабильной стоимостью.

В любом случае, независимо от вида валюты, вы понимаете, что сохранность ваших сбережений, кровно заработанных денег, существенно зависит от знания разновидностей финансовых продуктов, от знания системы финансовых учреждений, их особенностей, репутации, рейтингов, экономического положения страны, а также умения анализировать все эти составляющие. Поэтому будьте внимательны и бдительны в выборе метода хранения денег и выбора валюты. Также знайте, что вы всегда можете обратиться за консультацией к экспертам по работе с личными финансами.

Понравилась статья? Жмите «Мне нравится»:

Получите доступ Бесплатно к видео курсу сейчас и узнайте:

-Тайные законы денег, которыми пользуются миллионеры;

-Как получать 30-40% годовых с гарантиями как у банка;

-Как сохранить и приумножить деньги в условиях кризиса.

Читайте также

-

Что нужно знать о страховом стаже

Каждое новое правительство обещает украинцам проведение пенсионной реформы, и всякий раз «копья ломаются» об огромный дефицит Пенсионного фонда (ПФ). Пока, все, что мы видим – это так называемое осовременивание пенсий, которое выражается в обновлении формулы индексации…

-

Как оценить доходность инвестиций и куда вложить деньги в 2021-м году?

Не обремененные финансовой грамотностью соотечественники считают, что хранение сбережений «под матрасом» – самый надежный вариант. «Ну и пусть деньги не приносят прибыль, зато нет убытков.

А то вложишь куда-то не туда, и останешься ни с…

А то вложишь куда-то не туда, и останешься ни с…

В какой валюте хранить деньги в 2020 году — Плюсономика

Общество с ограниченной ответственностью УК «Система Капитал» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Российской Федерации 31 октября 2000 года.Общество с ограниченной ответственностью УК «Система Капитал» © 2000–2017 (на сайте используется сокращение — УК «Система Капитал»). Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9, телефоны: +7 (495) 228-15-05, +7 (800) 737-77-00, www.sistema-capital.com. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13853-001000 выдана Центральным банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого-либо дохода, а также полного возврата ценных бумаг и (или) денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Приобрести паи, получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9; по телефонам: +7 (495) 228-15-05, +7 (800) 737-77-00; по факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30; на сайте Управляющей компании: http://www.sistema-capital.com; в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании: http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу: http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР».

Приобрести паи, получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9; по телефонам: +7 (495) 228-15-05, +7 (800) 737-77-00; по факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30; на сайте Управляющей компании: http://www.sistema-capital.com; в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании: http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу: http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР».

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный». Регистрационный номер — 2204-94177868, дата регистрации — 13 сентября 2011 года, регистрирующий орган — ФСФР России.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный. Валютный». Регистрационный номер — 2671, дата регистрации — 04 октября 2013 года, регистрирующий орган — Банк России.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Мобильный. Акции. Валютный» (на сайте используется сокращение — «Мобильный. Акции. Валютный»). Регистрационный номер — 3417, дата регистрации — 09 ноября 2017 года, регистрирующий орган — Банк России. Доходность на 31.12.2019 в рублях за 3 мес. 5,6%, 6 мес. 3,8%, 1 г. 6,8%, 3г. n/a

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Мобильный. Облигации» (на сайте используется сокращение — «Мобильный. Облигации»). Регистрационный номер — 3194, дата регистрации — 11 августа 2016 года, регистрирующий орган — Банк России.

Облигации» (на сайте используется сокращение — «Мобильный. Облигации»). Регистрационный номер — 3194, дата регистрации — 11 августа 2016 года, регистрирующий орган — Банк России.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Мобильный. Облигации. Валютный» (на сайте используется сокращение — «Мобильный. Облигации. Валютный»). Регистрационный номер — 3193, дата регистрации — 11 августа 2016 года, регистрирующий орган — Банк России. Доходность на 31.12. 2019г. в рублях за 3 мес. -2%, за 6 мес. 2,7%, за 12 мес. -1,9%, за 36 мес. 20,7%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Мобильный. Акции. Валютный» (на сайте используется сокращение — «Мобильный. Акции. Валютный»). Регистрационный номер — 3417, дата регистрации — 09 ноября 2017 года, регистрирующий орган — Банк России.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный» (сайте используется сокращение — «Система Капитал — Резервный»). Регистрационный номер — 2204-94177868, дата регистрации — 13 сентября 2011 года, регистрирующий орган — ФСФР России.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный. Валютный» (на сайте используется сокращение — «Система Капитал — Резервный. Валютный») Регистрационный номер — 2671, дата регистрации — 04 октября 2013 года, регистрирующий орган — Банк России.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Биотехнологии». Регистрационный номер — 3723, дата регистрации — 14 мая 2019 года, регистрирующий орган — Банк России.

Материалы, представленные на настоящем ресурсе (далее — материалы), не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). В материалах не принимаются во внимание Ваши личные инвестиционные цели, финансовые условия или нужды. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в материалах, и не рекомендует использовать указанные материалы в качестве единственного источника информации при принятии инвестиционного решения.

Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в материалах, и не рекомендует использовать указанные материалы в качестве единственного источника информации при принятии инвестиционного решения.

Материалы подготовлены исключительно в информационных целях. Информация и мнения, изложенные в материалах, были собраны или получены на основании данных, полученных из источников, которые, по мнению авторов материалов, являются надежными и достоверными. В материалах не дается ни прямых, ни косвенных заявлений или гарантий в отношении точности, полноты или надежности содержащихся в них данных, полноты обзора ценных бумаг, рынков или исследований, указанных в материалах. Любое мнение, выраженное в материалах, может быть изменено без предварительного уведомления и может отличаться или даже быть противоположным мнению, изложенному в других материалах ООО УК «Система Капитал». Любые суждения или мнения, представленные в материалах, актуальны на момент их публикации. Если дата представленного материала неактуальна, его содержание может не отражать текущее мнение авторов материала и текущую ситуацию на рынке. Цены, указанные в материале, представлены исключительно в информационных целях и не являются оценкой конкретной ценной бумаги или другого инструмента. ООО УК «Система Капитал» не гарантирует совершение каких-либо сделок, упомянутых в материалах, в том числе по указанным в них ценам. Материалы не следует рассматривать в качестве предложения или побудительной причины принять участие в инвестиционной деятельности и на них нельзя рассчитывать как на заверение того, что какая-либо конкретная транзакция может быть осуществима по указанной в материалах цене. Инвесторам следует самим принимать решения об обоснованности инвестиций в каждый финансовый инструмент или инвестиционную стратегию, упомянутые в материалах. Материалы являются собственностью ООО УК «Система Капитал». Использование материалов (полностью или частично) разрешено только с указанием активной ссылки на конкретный материал. ООО УК «Система Капитал» не несет ответственности за действия третьих лиц в результате такого использования и распространения. Материалы по налоговым вопросам подготовлены ООО «СКК», оказывающим консультационные услуги ООО УК «Система Капитал».

Материалы являются собственностью ООО УК «Система Капитал». Использование материалов (полностью или частично) разрешено только с указанием активной ссылки на конкретный материал. ООО УК «Система Капитал» не несет ответственности за действия третьих лиц в результате такого использования и распространения. Материалы по налоговым вопросам подготовлены ООО «СКК», оказывающим консультационные услуги ООО УК «Система Капитал».

«МТС Инвестиции» — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый ООО УК «Система Капитал» на основе лицензионного договора при предложении физическим лицам услуг в рамках деятельности по управлению паевыми инвестиционными фондами. Мобильное приложение «МТС Инвестиции» — возрастная категория 0+.

8 самых торгуемых валют

Хотя валютный рынок часто называют игрой банкиров, валюты иногда могут быть отличным способом диверсифицировать портфель, который, возможно, попал в колею. Это рынок, который также может предложить огромные возможности, когда другие глобальные форумы впадают в упадок.

В результате, немного зная о Форексе и его основах, можно существенно пополнить арсенал любого трейдера, инвестора или управляющего портфелем.Давайте рассмотрим восемь валют, которые должен знать каждый трейдер или инвестор, а также центральные банки своих стран.

Ключевые выводы

- Доллар США — это внутренняя купюра крупнейшей экономики мира, иногда называемая долларом.

- Европейский центральный банк имеет право выпускать банкноты евро по своему усмотрению, в то время как политики могут вмешиваться в случае сбоев банка или системы.

- Банк Японии регулирует денежно-кредитную политику, а также выпуск валюты, операции денежного рынка и анализ данных / экономики.

- Банк Англии имеет суд директоров или руководящий орган, назначаемый короной. В нем также есть Комитет по денежно-кредитной политике, возглавляемый управляющим банка.

- Швейцарский франк, канадский доллар, австралийский и новозеландский доллары и южноафриканский ранд завершают список наиболее торгуемых валют.

1. Доллар США (USD)

Центральный банк: Федеральный резерв (ФРС)

Текущая процентная ставка: https: // www.Federalreserve.gov/releases/h25/

Всемогущий доллар

Созданная в 1913 году Законом о Федеральной резервной системе, Федеральная резервная система, также называемая ФРС, является центральным банковским органом США. Сама система возглавляется председателем и советом управляющих, при этом основное внимание уделяется филиалам. известный как Федеральный комитет по открытым рынкам (FOMC). FOMC контролирует операции на открытом рынке, а также денежно-кредитную политику или процентные ставки.

Текущий комитет состоит из пяти из 12 нынешних президентов Федерального резервного банка и семи членов Совета Федерального резервного банка, при этом президент Федерального резервного банка Нью-Йорка всегда работает в комитете.Несмотря на то, что есть 12 членов с правом голоса, нечлены, включая дополнительных президентов ФРС, приглашаются поделиться своими взглядами на текущую экономическую ситуацию, когда комитет собирается каждые шесть недель.

Доллар США (USD), который иногда называют долларом США, является домашней валютой крупнейшей экономики мира — Соединенных Штатов. Как и любая другая валюта, доллар поддерживается фундаментальными экономическими показателями, включая валовой внутренний продукт (ВВП), а также отчеты о производстве и занятости.

Однако доллар США также находится под сильным влиянием центрального банка и любых заявлений о политике процентных ставок. Доллар США является эталоном, который торгуется против других основных валют, особенно евро, японской иены и британского фунта.

Хотя валютный рынок часто называют игрой банкиров, валюты иногда могут быть отличной диверсификацией для портфеля, который, возможно, попал в колею.

2.

Европейские евро (EUR)

Европейские евро (EUR) Центральный банк: Европейский центральный банк (ЕЦБ)

Текущая процентная ставка: http: // www.ecb.int/stats/monetary/rates/html/index.en.html

Немезида доллара

Европейский центральный банк со штаб-квартирой во Франкфурте, Германия, является центральным банком 19 стран-членов еврозоны. Подобно FOMC, у ЕЦБ есть главный орган, ответственный за принятие решений в области денежно-кредитной политики, Исполнительный совет, который состоит из четырех членов, а также президента и вице-президента.

Руководители ЕЦБ выбираются с учетом того, что четыре места зарезервированы для четырех из пяти крупнейших экономик системы, включая Германию, Францию, Италию, Испанию и Нидерланды.Это сделано для того, чтобы в случае смены администрации всегда были представлены самые крупные экономики. Правление собирается почти каждую неделю.

Помимо юрисдикции над денежно-кредитной политикой, ЕЦБ также имеет право выпускать банкноты по своему усмотрению. Подобно Федеральной резервной системе, политики могут вмешиваться во время сбоев банков или систем. ЕЦБ отличается от ФРС в одной важной области: вместо максимизации занятости и поддержания стабильности долгосрочных процентных ставок, ЕЦБ работает над основным принципом стабильности цен с вторичными обязательствами в отношении общей экономической политики.В результате директивные органы при принятии ключевых решений по процентным ставкам сосредоточат свое внимание на потребительской инфляции.

Хотя денежное тело несколько сложное, валюта — нет. По отношению к доллару США евро (EUR) имеет тенденцию быть более медленной валютой по сравнению со своими коллегами (то есть британским фунтом или австралийским долларом). В среднем за день базовая валюта может торговать от 70 до 80 пипсов — или процентных долей в пунктах — с более волатильными колебаниями, в среднем немного большими, шириной 100 пипсов в день.

Еще одно соображение при торговле — это время. Поскольку валютный рынок открыт 24 часа в сутки, 7 дней в неделю, трейдеры должны стратегически устанавливать графики торговли на валютном рынке. Торговлю парами, основанными на евро, можно наблюдать во время перекрытия сессий в Лондоне и США, что происходит с 8 утра до полудня по восточному стандартному времени.

3. Японская иена (JPY).

Центральный банк: Япония (Банк Японии)

Текущая процентная ставка: http: // www.boj.or.jp/en/index.htm

Технически сложный, фундаментально простой

Банк Японии, основанный еще в 1882 году, является центральным банком третьей по величине экономики мира. Он регулирует денежно-кредитную политику, а также выпуск валюты, операции денежного рынка и анализ данных / экономики. Главный совет по денежно-кредитной политике стремится к экономической стабильности, постоянно обмениваясь мнениями с правящей администрацией, одновременно работая над своей собственной независимостью и прозрачностью.Собираясь по вопросам денежно-кредитной политики 8 раз в год, губернатор возглавляет команду из девяти политиков, включая двух назначенных заместителей губернатора.

Японская иена (JPY), как правило, торгуется под видом компонента carry trade. Предлагая низкую процентную ставку, валюта противопоставляется более доходным валютам, особенно новозеландским и австралийским долларам и британскому фунту. В результате базовый актив имеет тенденцию быть очень неустойчивым, что подталкивает трейдеров к долгосрочным техническим перспективам.Средние дневные диапазоны находятся в диапазоне от 70 до 140 пунктов, а экстремальные значения намного превышают 200 пунктов. Чтобы торговать этой валютой с легкостью, сосредоточьтесь на пересечении часов Лондона и США (с 8 утра до полудня EST).

Топ-6 самых торгуемых валют

4. Британский фунт стерлингов (GBP)

Центральный банк: Банк Англии (Банк Англии)

Текущая процентная ставка: http: //www.bankofengland.co.uk/

Валюта королевы

Как центральный банк Соединенного Королевства Банк Англии служит денежным эквивалентом Федеральной резервной системы. Таким же образом Суд директоров — это руководящий орган, назначаемый Короной, состоящий из пяти исполнительных членов и целых девяти других, включая председателя и заместителя председателя. Существует также Комитет по денежно-кредитной политике (MPC), возглавляемый управляющим банка и состоящий из девяти членов, четверо из которых назначаются министром финансов.

Объявляя политику по крайней мере восемь раз в год, MPC принимает решения по процентным ставкам и более широкой денежно-кредитной политике, уделяя основное внимание общей стабильности цен в экономике. Таким образом, MPC также установил ориентир инфляции потребительских цен на уровне 2%. Если этот контрольный показатель будет нарушен, управляющий обязан уведомить Министра финансов в письме, одно из которых было отправлено в 2007 году, когда индекс потребительских цен (ИПЦ) Великобритании резко вырос до 3,1%. Публикация этого письма имеет тенденцию быть предвестником рынков, так как увеличивает вероятность сдерживающей денежно-кредитной политики.

Несколько более волатильный, чем евро, британский фунт (GBP) — также иногда называемый фунтом стерлингов или кабелем — имеет тенденцию торговаться в более широком диапазоне в течение дня. При колебаниях, которые могут составлять от 100 до 150 пипсов, нет ничего необычного в том, что фунт торгуется всего лишь с 20 пипсами. Колебания известных кросс-валют, как правило, придают этому валюту волатильный характер, поскольку трейдеры сосредотачиваются на таких парах, как британский фунт / японская иена и британский фунт / швейцарский франк. В результате валюта может считаться наиболее волатильной как в Лондоне, так и в США.Сеансы S. с минимальными движениями в азиатские часы (с 20:00 до 4:00 EST).

5. Швейцарский франк (CHF)

Центральный банк: Швейцарский национальный банк (SNB)

Текущая процентная ставка: http://www.snb.ch/en/iabout/stat/statpub/zidea/id/current_interest_exchange_rates

Банковская валюта

В отличие от всех других крупных центральных банков, Швейцарский национальный банк рассматривается как руководящий орган с частной и государственной собственностью.Это убеждение проистекает из того факта, что Швейцарский национальный банк технически является корпорацией, находящейся под особым регулированием. В результате чуть более половины руководящего органа принадлежит суверенным кантонам или штатам Швейцарии и другим государственным учреждениям. Именно эта договоренность подчеркивает политику экономической и финансовой стабильности, продиктованную правлением SNB. Меньшие по размеру, чем большинство руководящих органов, решения по денежно-кредитной политике принимаются руководителями трех крупных банков, которые встречаются на ежеквартальной основе.Совет управляющих устанавливает диапазон (плюс-минус 50 базисных пунктов), в котором будет находиться процентная ставка.

У евро и швейцарского франка интересные отношения. Как и евро, швейцарский франк (CHF) практически не делает значительных движений на какой-либо отдельной сессии. В результате ищите эту конкретную валюту для торговли в среднем дневном диапазоне 45 пунктов в день. Высокочастотный объем для этой валюты обычно рассчитывается на лондонскую сессию (с 3 утра до полудня EST).

6.Канадский доллар (CAD)

Центральный банк: Банк Канады (BoC)

Текущая процентная ставка: https://www.bankofcanada.ca/core-functions/monetary-policy/key-interest- рейтинг /

Луни

Созданный Законом о Банке Канады 1934 года, Банк Канады служит центральным банком, призванным сосредоточить внимание на целях обеспечения низкой и стабильной инфляции, безопасной и надежной валюты, финансовой стабильности и эффективного управления государственными фондами и общественностью. долг.Действуя независимо, центральный банк Канады имеет сходство со Швейцарским национальным банком, потому что иногда его рассматривают как корпорацию, в которой министр финансов напрямую владеет акциями. Несмотря на близость интересов правительства, губернатор несет ответственность за обеспечение стабильности цен на расстоянии вытянутой руки от нынешней администрации, одновременно учитывая озабоченность правительства. С инфляционным ориентиром в 2% Банк Канады имел тенденцию оставаться более агрессивным, чем приспособительным, когда дело касалось каких-либо отклонений в ценах.

Поддерживая связь с основными валютами, канадский доллар (CAD), также называемый луни, обычно торгуется в аналогичных дневных диапазонах от 50 до 100 пунктов. Цены на многие валюты и товары меняются вместе, и одним из уникальных аспектов CAD является его связь с сырой нефтью. Страна остается крупным экспортером сырьевых товаров, и в результате многие трейдеры и инвесторы используют эту валюту в качестве хеджирования против текущих товарных позиций или чистой спекуляции, отслеживая сигналы с нефтяного рынка.

7. Австралийский / новозеландский доллар (AUD / NZD)

Центральный банк: Резервный банк Австралия / Резервный банк Новая Зеландия (РБА / РБНЗ)

Текущая процентная ставка: http: // www .rba.gov.au / и http://www.rbnz.govt.nz/

Всегда носите фаворит

Предлагая одну из самых высоких процентных ставок на основных мировых рынках, Резервный банк Австралии всегда поддерживал стабильность цен и экономическую мощь как краеугольные камни своего долгосрочного плана.Правление банка, возглавляемое управляющим, состоит из шести полноправных членов, а также заместителя управляющего и министра финансов. Вместе они работают над достижением целевого уровня инфляции от 2% до 3%, соблюдая при этом одиннадцать раз в течение года. Аналогичным образом Резервный банк Новой Зеландии стремится продвигать таргетирование инфляции, надеясь сохранить основу для цен.

Обе валюты были в центре внимания керри-трейдеров, поскольку австралийский и новозеландский доллары (AUD и NZD) предлагают самую высокую доходность из семи основных валют, доступных на большинстве платформ.В результате в этих парах может возникнуть волатильность, если имеет место эффект уменьшения доли заемных средств. В противном случае валюты, как правило, торгуются с аналогичными средними показателями от 70 до 80 пунктов. Обе валюты также поддерживают отношения с товарами, особенно с серебром и золотом.

8. Южноафриканский рэнд (ZAR)

Центральный банк: Резервный банк Южной Африки (SARB)

Текущая процентная ставка: http://www.reservebank.co.za/

Новые возможности

Резервный банк Южной Африки, ранее созданный по образцу Банка Англии Соединенного Королевства, выступает в качестве денежно-кредитного органа в Южной Африке.Принимая на себя основные обязанности, аналогичные обязанностям других центральных банков, SARB также известен в определенных ситуациях как кредитор, клиринговый банк и главный хранитель золота. Прежде всего, центральный банк отвечает за достижение и поддержание стабильности цен. Это также включает в себя интервенции на валютных рынках, когда возникает ситуация.

Достаточно интересно, что Резервный банк Южной Африки остается полностью частной компанией с более чем 600 акционерами, которые регулируются тем, что владеют менее 1% от общего количества выпущенных акций.Это сделано для того, чтобы интересы экономики предшествовали интересам любого частного лица. Для поддержания этой политики управляющий и правление, состоящее из 14 членов, возглавляют деятельность банка и работают над достижением целей денежно-кредитной политики. Правление собирается регулярно в течение года.

Средний дневной диапазон южноафриканского рэнда (ZAR), который считается относительно волатильным, может достигать нескольких тысяч пунктов. Но не позволяйте широкому дневному диапазону вводить вас в заблуждение. В пересчете на долларовые пипсы движения эквивалентны среднему дневному курсу британского фунта, что делает валюту отличной парой для торговли против США.Южнокорейский доллар — особенно с учетом потенциального переноса.

Трейдеры также учитывают отношение валюты к золоту и платине. Поскольку экономика является мировым лидером по экспорту обоих металлов, вполне естественно видеть корреляцию, аналогичную корреляции между канадским долларом и сырой нефтью. В результате учитывайте сырьевые рынки при создании возможностей, когда экономических данных недостаточно.

Итог

По мере того как финансовые рынки продолжают развиваться и расти во всем мире, иностранная валюта и валюты будут играть все более важную роль в повседневных операциях.Условные объемы для рыночного сектора уже составляют в среднем более 6 триллионов долларов в день. В результате, будь то конвертация для физической торговли или простая игра с диверсификацией портфеля, валюты продолжают предлагать больше возможностей как для розничных, так и для институциональных инвесторов.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Как инвестировать в иностранную валюту

Многие думают, что инвестирование в иностранную валюту звучит как экзотическое, но рискованное предприятие. На валютном или валютном рынке в значительной степени доминируют банки и институциональные инвесторы, но онлайн-брокерские услуги и легкодоступные счета маржинальной торговли сделали торговлю на валютном рынке доступной для всех. Индивидуальные инвесторы могут извлечь выгоду из понимания преимуществ, рисков и наиболее эффективных способов инвестирования в иностранной валюте.

Преимущества и риски инвестирования в иностранную валюту

Как инвестор, вы должны учитывать множество преимуществ и рисков, прежде чем принимать решение об инвестировании в иностранной валюте.

Хотя это самый крупный и ликвидный рынок в мире, вы должны осознавать множество рисков, которые отличают его от традиционных рынков акций и облигаций. Примечательно, что высокое кредитное плечо, используемое при инвестировании в иностранную валюту, может привести к высокой волатильности и большему риску потерь.

Основные преимущества инвестирования в иностранную валюту включают:

- Большой и ликвидный рынок . Валютный рынок является крупнейшим и наиболее ликвидным рынком в мире со средним дневным объемом, превышающим 6 триллионов долларов.

- Диверсификация . Валютный рынок предлагает инвесторам возможность диверсифицироваться от потенциальных рисков, связанных с долларом США как классом активов.

- Часы работы . Валютный рынок работает 24 часа в сутки, пять дней в неделю, что дает больше времени для торговли, чем на большинстве традиционных рынков акций, облигаций или фьючерсов.

- Потенциально низкие затраты . В большинстве случаев торговля иностранной валютой предполагает не оплату комиссии, а скорее спред между ценой покупки и продажи, который имеет тенденцию быть более узким, чем по акциям.

К ключевым рискам инвестирования в иностранную валюту относятся:

- Высокое кредитное плечо . Валютный рынок движется очень небольшими шагами, что делает высокий левередж за счет использования маржи необходимостью и риском для тех, кто инвестирует напрямую.

- Высокая летучесть . Валютный рынок имеет общеизвестно высокий уровень волатильности из-за экономических отчетов, интервенций центрального банка и других факторов.

Инвесторы должны внимательно изучить методы управления рисками, чтобы снизить эти риски и повысить свою долгосрочную доходность.Кроме того, инвесторам необходимо иметь в наличии достаточный капитал, чтобы избежать рисков, связанных с использованием кредитного плеча при торговле напрямую на иностранных биржах.

Косвенное инвестирование с помощью ETF

Биржевые фонды (ETF) представляют собой один из самых простых способов для экспертов, не связанных с валютой, инвестировать в иностранную валюту. Эти фонды покупают и управляют портфелем валют от имени инвесторов, используя такие инструменты, как свопы и фьючерсные контракты.

Инвесторы выигрывают, потому что они не имеют такого большого риска, связанного с кредитным плечом, а сама покупка обычно может происходить через традиционного биржевого маклера, а не через валютного брокера.Взаимодействие с другими людьми

CurrencyShares и WisdomTree представляют двух крупнейших поставщиков ETF, призванных помочь людям инвестировать в иностранную валюту. Между тем, такие компании, как ProShares, предлагают способы делать ставки с кредитным плечом на ряд популярных валют и против них. Инвесторам следует внимательно прочитать проспект эмиссии ETF перед инвестированием, чтобы понять, какие комиссии взимаются, и узнать другую важную информацию.

Распространенные длинные ETF, инвестирующие в иностранную валюту, включают:

- CurrencyShares Канадский доллар Траст (FXC)

- CurrencyShares Швейцарский франк Траст (FXF)

- CurrencyShares Траст в австралийском долларе (FXA)

- WisdomTree Dreyfus Emerging Currency Fund (CEW)

- Стратегический фонд китайского юаня WisdomTree Dreyfus

Общие короткие ETF для ставок против иностранной валюты включают:

- ProShares UltraShort Euro (EUO)

- ProShares UltraShort Yen (YCS)

Прямые инвестиции в иностранную валюту

Вы можете напрямую покупать и продавать отдельные валюты с маржой через брокерскую фирму по обмену валюты.При начальном депозите всего в 50 долларов инвесторы могут покупать валюту с уровнем маржи от 50 до 1. Имейте в виду, что большее кредитное плечо, полученное с использованием маржи, также приводит к повышенной волатильности и риску больших потерь.

Найдите время, чтобы изучить и выбрать высококачественного форекс-брокера, поскольку на рынке форекс не действуют такие строгие правила, как на фондовых рынках США. В частности, избегайте иностранных брокеров, деятельность которых может не регулироваться международными органами.Взаимодействие с другими людьми

Валютное хеджирование

Как инвестор, вы можете захотеть использовать валютные хеджи для защиты от убытков, связанных с колебаниями валют. Например, если вы видите возможности в Европе, вы можете застраховаться от потерь в евро по отношению к доллару США, что может свести на нет любые прибыли. Обратной стороной является то, что валютное хеджирование лишает диверсификации некоторых преимуществ.

К популярным фондам с валютным хеджированием относятся:

- Европейский фонд хеджирования акций WisdomTree (HEDJ)

- Японский хеджированный фонд акций WisdomTree (DXJ)

- iShares Валютный хеджированный ETF MSCI EAFE (HEFA)

Итог

Инвесторам, которые ищут простой способ инвестирования в иностранную валюту, следует рассмотреть возможность использования ETF.Этими фондами легко торговать с традиционными биржевыми брокерами, и они имеют меньше рисков, связанных с кредитным плечом. Тем не менее, те, кто стремится к более прямому обращению с иностранной валютой, также могут открыть брокерский счет в иностранной валюте и покупать валюту напрямую, используя маржу. Каждый подход имеет свои риски и выгоды, и инвесторы должны внимательно изучить эти факторы, прежде чем принимать свои инвестиционные решения.

Как американец за границей, в какой валюте мне следует откладывать и инвестировать?

Общие сведения о валютных проблемах экспатриантовВалютные вопросы часто являются одной из самых неприятных и наименее понятных проблем для инвесторов.Это особенно верно для американцев, проживающих за границей, и для лиц с двойным гражданством, чья зарплата и другие источники дохода часто выражаются не в долларах США (USD), а в других валютах. Хорошая новость заключается в том, что понять, как правильно включить валютные соображения в разумную долгосрочную инвестиционную стратегию, намного проще, чем это обычно понимается. В этой заметке мы приоткрываем непрозрачную завесу «валютного риска», которая затуманивает решения об инвестициях и финансовом планировании для американцев за рубежом. Мы набросаем несколько простых для понимания принципов, которые могут использовать все инвесторы для выбора валюты сбережений и инвестиций.Затем мы предлагаем практическое руководство о том, как и где инвесторы могут создать глобально диверсифицированный мультивалютный инвестиционный портфель. Более подробная информация представлена на веб-семинаре по управлению валютными рисками и планированию инвестиционного портфеля для американских экспатов.

Что такое «валютный риск» при инвестировании и финансовом планировании?Чтобы получить хорошие долгосрочные инвестиционные результаты, мы обязательно должны брать на себя некоторый риск. Однако как инвесторы наша цель должна состоять в том, чтобы максимизировать доходность инвестиций, не принимая на себя большего риска, чем необходимо для получения такой прибыли.Сильные колебания обменных курсов валют (FX Rates) — один из рисков инвестирования. Когда мы вкладываем с трудом заработанные сбережения в портфель долгосрочных инвестиций в акции, облигации и другие виды инвестиций, мы ожидаем получить выгоду от ожидаемого долгосрочного роста этих инвестиций. К сожалению, хорошие инвестиционные результаты могут быть уменьшены или полностью отменены изменениями обменного курса между валютой наших инвестиций и валютой, в которой мы оплачиваем наши счета, обучаем наших детей и выходим на пенсию.Это то, что мы называем «валютным риском» или «валютным риском».