Пример оценки компании по модели DCF (Discounted Cash Flows)

Приветствую всех читателей моего блога! Уверен многие уже заждались новых интересных статей и новых тем. В этот раз рассмотрим тему из рубрики финансового анализа предприятий. Как известно, существует достаточно много методов прогнозирования и оценки капитализации тех или компаний. Некоторые методы основаны на техническом анализе графиков, некоторые на фундаментальном анализе состояния рынка и динамики основных финансовых показателей эмитентов, однако одним из наиболее эффективных методов (который, к слову, применяется во всех ведущих инвестиционных фондах мира) является финансовое моделирование. Существуют даже специальные программы для построения финансовых моделей и составления бизнес-планов предприятий, но я предпочитаю по старинке пользоваться excel.

Финансовых моделей также существует довольно много, одним из самых популярных является модель диксонтированных денежных потоков – DCF (Discounted Cash Flows), именно о ней данная статья и будет посвящена. Сразу хочу оговориться, что данная финансовая модель не является какой-то основополагающей и в следующих статьях из этой рубрики будут рассматриваться и другие методы оценки активов. Однако в данной статье я решил все же рассмотреть метод дисконтирования с максимально полезного именно для трейдера (которых, как я полагаю, большинство среди моих читателей) ракурса. Итак, для начала пройдем небольшую теоретическую часть, а потом на примере компании Google постараемся сделать оценку ее справедливой стоимости по данному моделированию.

Наверное, у многих может возникнуть вопрос – а собственно зачем мне это все надо? И действительно – если вы специализируетесь на спекулятивной торговле, то подобное моделирование вам действительно ни к чему, так как данная модель позволяет сделать ориентир справедливой стоимости акций. Поэтому моделированию по дисконтированной стоимости денежных потоков (или просто DCF) может быть полезно как минимум для среднесрочных инвесторов, которые вкладывают деньги в те или иные компании на срок от 3 месяцев до 5 лет, а также тех кто готов вкладываться в более долгий период (как например Уоренн Баффет).

Собственно что же позволяет определить эта модель и как ее построить? Ответ кроется в ее определении: DCF – финансовая модель, основанная на дисконтированных денежных потоках, позволяющая определить справедливую стоимость актива в целях долгосрочных инвестиций или стратегической покупки. Иными словами, она позволяет определить стоимость актива с учетом ставки дисконта, которая рассчитывается отдельно, либо берется из уже имеющихся аналогов (например – уровня инфляции). Таким образом можно определить окупаемость вложений в тот или иной актив. Например, подобная модель широко применяется в сделках M&A для оценки справедливой стоимости сделки. Для моделирования по данному методу необходимо иметь следующие данные: ставка дисконтирования (WACC), данные по валовым доходам и расходам от основной деятельности (или если проще, то валовая прибыль), инвестиции в текущую деятельность, уровень долговой нагрузки, стоимость хранящихся на балансе неоперационных активов, терминальная стоимость (равная валовой прибыли за 5 лет), а также горизонт планирования.

В нашем случае мы, при использовании модели на компании Google, возьмем временной промежуток за последние 5 лет, шаг планирования — квартал. Теперь к практическим действиям. В таблице excel создаем две строки – доходы от основной деятельности и инвестиции. Вносим данные в соответствующие строки, ниже указываем ставку дисконтирования – в нашем случае мы не будем рассчитывать специально эту ставку, а просто возьмем доходность 10-летних UST за последние 5 лет (2.7%). Теперь ниже создаем следующие строки:

- коэффициент дисконтирования;

- недисконтированный денежный поток;

- недисконтированный денежный поток нарастающим итогом;

- дисконтированный денежный поток;

- дисконтированный денежный поток нарастающим итогом.

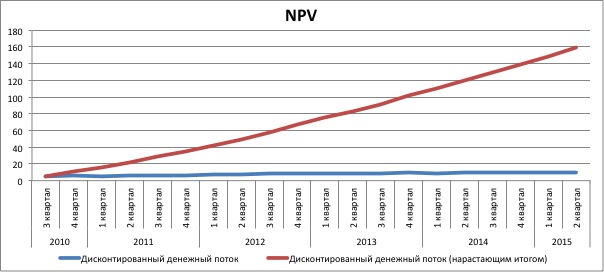

Далее все довольно просто – отнимаем от доходов инвестиции (каждая ячейка соответствует определенному кварталу), таким образом получаем валовый недисконтированный денежный поток. Строкой ниже суммируем недисконтированные потоки. В строке для дисконтированных денежных потоков умножаем каждую ячейку текущего недисконтированного потока на коэффициент дисконтирования и также внизу суммируем. То, что получилось в конце суммарного дисконтированного потока является NPV, или чистое значение прибыли. Теперь рассчитываем терминальную стоимость, просто суммировав значения валовой прибыли умноженной на коэффициент дисконтирования за последние 5 лет. В конце отнимаем чистый долг и прибавляем имеющиеся на балансе неоперационные ликвидные активы.

В итоге у нас получилась следующая справедливая стоимость Google:

Vd=NPV+åVt-D+A, где Vd – справедливая стоимость, Vt

Vd=158.9+141.4-19.6+69.8=350.5 млрд. долларов.

Таким образом, исходя из текущей рыночной капитализации компании в 410 млрд. долларов, потенциал снижения этого показателя составляет 14.5%, а справедливая стоимость акций – 513.5 долларов.

Вот собственно и все, надеюсь я не слишком сильно перегрузил информацией, старался максимально в упрощенном варианте выложить. Если у кого-то остались вопросы, можете их написать в комментариях под статьей, если же кому-то нужны материалы, которые я использовал для подготовки этой статьи, указывайте почту, все вышлю.

utmagazine.ru

Как рассчитать стоимость компании. Модель DCF –

В предыдущем разделе мы рассмотрели как рассчитать стоимость компании с помощью различных коэффициентов оценки, которые соотносят рыночную цену акций с целым рядом финансовых показателей компании, такими как прибыль, балансовая стоимость имущества или дивиденды. Эти коэффициенты обеспечивают быстрый и грубый способ определения стоимости акций, но, в качестве негативного момента, требуют учитывать трудноформализуемый контекст, без которого они просто не работают.

Легко представить себе, почему быстрорастущая компания может иметь более высокий показатель P/S или P/E по сравнению с меделеннорастущей, но как нам определить с помощью коэффициентов сколько в действительности должны стоить акции компании? Именно на этот вопрос и отвечает анализ дисконтированных денежных потоков (DCF).

К примеру, если оцениваемая вами акция по модели DCF стоит 75 долларов, а рынок оценивает её в 50 долларов, то вы можете полагать, что акция недооценённая.

Методы оценки, базирующиеся на моделях DCF, определяют стоимость акций совершенно другим, менее подверженным ошибкам, способом. Модели DCF оценивают, сколько должна стоить вся компания целиком. Сравнение этой оценочной, или «внутренней», стоимости с текущей рыночной ценой акции как раз и позволяет сделать взвешенный вывод о выгодности инвестиции. К примеру, если оцениваемая вами акция по модели DCF стоит 75 долларов, а рынок оценивает её в 50 долларов, то вы можете полагать, что акция недооценённая.

Оценка «истинной», или внутренней, стоимости компании — далеко не легкое дело. По сути, это весьма сложно, вдобавок требует учёта огромного количества переменных, которые сами по себе довольно трудно оценить. Но, несмотря на это, многие эксперты используют именно эту модель для того, чтобы определить стоимость акций. Такая стоимость, определенная по модели DCF, является гораздо более гибким механизмом по сравнению с любым индивидуальным коэффициентом, поскольку позволяет инвестору выразить свои допущения по поводу таких важных факторов, влияющих на цену компании, как перспективы её роста, будущая динамика её рентабельности общий уровень риска компании.

Главная идея модели DCF довольно проста: стоимость акции любой компании равна приведённой текущей стоимости всех ожидаемых будущих потоков этой компании. Вся трудность кроется в том, как определить «приведённость» и «будущее».

Первый шаг в оценке стоимости акции по модели DCF заключается в прогнозировании будущих денежных потоков, которые будут генерироваться компанией на протяжении всей её жизни. В прогнозную оценку денежных потоков входит множество переменных, но наиболее важными допущениями являются будущий рост продаж компании и будущая рентабельность компании. Прогнозирование этих показателей заключается вовсе не в простой экстраполяции в будущее существующих тенденций (если пойти по этому пути, стоимость акций будет или заоблачно высока или, наоборот, сильно занижена).

При прогнозе роста выручки компании крайне важно рассмотреть целую совокупность факторов, включая отраслевые тренды, макроэкономические данные и конкурентные преимущества компании (то, что мы ранее определили как «экономический ров»). Компания с сильными конкурентными преимуществами может расти быстрее, чем её соперники, если она сможет занять их рыночную долю. Также важно уделить необходимое внимание и клиентам компании. К примеру, если компании

Определение будущей операционной прибыли компании влечёт за собой не меньше подобной детективной работы. Очевидно, что первым делом надо рассмотреть затраты компании. К примеру, химические компании очень сильно зависят от цен на нефть и природный газ, поэтому их рентабельность, скорее всего, снизится, если цены на эти ресурсы пойдут вверх, а компании не смогут переложить это повышение на своих покупателей.

С другой стороны, некоторые компании имеют преимущество в форме операционного рычага. Операционный рычаг означает, что по мере роста компании, она может распределять свои фиксированные затраты на всё большую производственную базу. В результате рентабельность операционной прибыли компании растет быстрее, нежели её выручка. Вернёмся к примеру с eBay. Эта компания может потратить на добавление к своей базе покупателей лишней тысячи человек путем всего лишь скромного апгрейда своей компьютерной системы. Схожим образом, основные затраты компании-производителя программного обеспечения лежат в области разработки. Добавление стоимости изготовления еще одной копии не сильно сказывается на общем объеме издержек.

Большинство сегодняшних моделей DCF используют в своём анализе либо те или иные отраженные в отчете компании денежные потоки, либо прибыль, скорректированную на разного рода неденежные затраты.

Вопрос, на которые должны так или иначе отвечать все модели DCF, заключается в следующем: какие именно денежные потоки компании мы собираемся дисконтировать? В прошлом инвесторы использовали нечто похожее в виде модели дисконтирования дивидендов, которая по сути дела суммировала все будущие дивидендные выплаты компании и выражала их в текущей приведенной стоимости. К сожалению, дисконтирование дивидендов приносит крайне мало пользы при анализе компаний, который вовсе не платят дивидендов, в число которых сегодня входит всё больше и больше фирм. Большинство сегодняшних моделей DCF используют в своём анализе либо те или иные отраженные в отчете компании денежные потоки, либо прибыль, скорректированную на разного рода неденежные затраты. Модель DCF, которую мы будем обсуждать дальше, использует для дисконтирования свободный денежный поток компании, который определяется как операционный денежный поток за вычетом капитальных затрат.

Свободный денежный поток представляет собой наличность, которая остаётся у компании после всех необходимых расходов, совершенных для поддержания бизнеса в состоянии роста с текущими темпами. Крайне важно заранее оценить, сколько компания должна ежегодно реинвестировать в развитие бизнеса в форме капитальных затрат. Подобное реинвестирование может быть в форме покупки станков для запуска новой производственной линии, в случае промышленного предприятия, или в форме расходов на запуск новых магазинов, в случае розничной компании.

Свободный денежный поток представляет собой наличность, которая остаётся у компании после всех необходимых расходов, совершенных для поддержания бизнеса в состоянии роста с текущими темпами.

Важное замечание: на самом деле существуют два типа моделей DCF: «свободный денежный поток к капиталу компании» и «денежный поток ко всей фирме». Первый тип включает в себя только тот денежный поток, который доступен акционерам, и немного более легок для понимания. Второй тип включает в себя определение денежного потока, доступного как акционерам, так и кредиторам компании, и в его расчете присутствует несколько дополнительных шагов. Мы рассмотрим только первый тип моделей, хотя применение обоих методов к одной и той же компании должно дать примерно схожие результаты.

После того, как мы приблизительно оценили будущие денежные потоки компании, мы должны привести эти потоки к их текущей стоимости с использованием дисконтирования. В основе идеи текущей стоимости лежит концепция временнóй стоимости денег. Один доллар сегодня стоит гораздо больше, чем один доллар через десять лет, поскольку один доллар сегодня может быть инвестирован в какой-либо актив и способен приносит в течение десяти лет инвестиционных доход.

Один доллар сегодня стоит гораздо больше, чем один доллар через десять лет, поскольку один доллар сегодня может быть инвестирован в какой-либо актив и способен приносит в течение десяти лет инвестиционных доход.

Предположим, существует возможность инвестировать наши деньги под 5% годовых. В этом случае, 1 доллар через год превратится в 1 доллар и 5 центов. Через два года он превратится в 1,1025 доллара (1,05 центов умножить на 105%). Через три года сумма превратится в 1,1576 доллара и так далее.

Чтобы найти текущую стоимость одного доллара будущих денежных потоков, необходимо разделить этот будущий денежный поток на некоторый мультипликатор (1,05 в вышеизложенном примере для одного года, 1,1025 − для двух лет, 1,1576 − для трех и так далее). Таким образом, денежный поток в размере одного доллара через один год в будущем сегодня стоит 0,9524 (1 доллар / 1,05). Если мы инвестируем 0,9524 доллара под 5% на год, через год мы получим ровно 1 доллар. Денежный поток в размере одного доллара через два года сегодня стоит 0,9070 (1 доллар / 1,1025). Чем дальше в будущее мы передвигаемся, тем меньше денежный поток из того периода стоит в сегодняшнем дне. Следующая формула обобщает эту концепцию:

Текущая стоимость денежного потока в году N = (CF в году N) / (1+R)^N, где

CF = Денежный поток

R = Требуемый доход (ставка дисконтирования)

N = число лет в будущем

Давайте рассмотрим еще несколько примеров. Предположим, у нас есть денежный поток в 1000 долларов через три года при существующей норме доходности в 7% годовых. Текущая стоимость нашего потока будет равняться:

$1000 / (1 + 0.07)^3 = $816,30

Тот же самый денежный поток, но поступивший через пять лет в будущем, будет стоить:

$1000 / (1 + 0.07)^5 = $712,99

И наконец, денежный поток в 1000 долларов, поступивший через пять лет в будущем, но при ставке дисконтирования, равной 10%, сегодня стоит:

$1000 / (1 + 0.1)^5 = $620,92

Как вы можете видеть, чем дальше в будущее отнесена дата поступления денежного потока, тем меньше он стоит сегодня. Также, чем выше ставка дисконтирования, используемая при оценке, тем ниже текущая стоимость.

Ставка дисконтирования, которую мы использовали для приведения будущих денежных потоков к текущей стоимости, известна как требуемая норма доходности, или цена капитала.

Цена капитала есть то, что прямо подразумевает её название. Когда компания привлекает капитал от собственников или от кредиторов, оба типа инвесторов требуют определенную доходность на свои инвестиции. Как кредиторы ожидают получить процентные платежи на выданные займы, так и акционеры хотят получить свой кусок пирога.

Ставка дисконтирования, которую мы использовали для приведения будущих денежных потоков к текущей стоимости, известна как требуемая норма доходности, или цена капитала.

Стабильная и предсказуемая компания будет иметь низкую цену капитала, в то время как рискованная молодая компания с непредсказуемыми денежными потоками будет иметь цену капитала более высокой. Это значит, что при прочих равных условиях, будущие денежные потоки более рискованной компании стоят меньше в терминах сегодняшней стоимости. Именно поэтому акции стабильных компаний выглядят более дорогими на первый взгляд. Цена капитала, используемая в модели DCF, может иметь весьма серьезное воздействие на истинную стоимость. Поэтому крайне важно уделять достаточное внимание этой прогнозной величине.

Ставка дисконтирования, которую вы будете использовать при выборе метода «денежный поток ко всей фирме», по факту является средневзвешенной стоимостью капитала компании, или WACC. WACC компании учитывает и стоимость акционерного капитала фирмы и стоимость её долговых обязательств − облигаций и кредитов. Ниже приведена базовая формула для расчета WACC:

WACC = (Доля долга)*(Стоимость долга) + (Доля акционерного капитала)*(Стоимость капитала)

К примеру, если рыночная стоимость акционерного капитала компании составляет 600 миллионов долларов и долг компании составляет 400 миллионов долларов, это означает, что доля капитала в балансе компании составляет 60%, а доля долга − 40%. Если стоимость капитала компании составляет 10%, а стоимость долга − 7%, то её WACC будет равен:

(60%*10%) + (40% * 7%) = 8,8%

Обратите внимание, что при использовании метода анализа «денежный поток ко всей фирме» WACC будет выступать также и ставкой дисконтирования денежных потоков. Однако, этот метод не подразумевает дисконтирование свободного денежного потока. Вместо этого в этом методе используется дисконтирование операционной прибыли до выплата процентов, но после выплаты налогов. Вычисление этой величины требует сложных поправок и уточнений на процентные выплаты и налоги. Чтобы этого избежать, в следующем разделе мы будем рассматривать метод «свободный денежный поток к акционерному капиталу».

Откуда берётся цена акционерного капитала и цена долга? Цена долга вполне очевидна — это ставка процента, которую компания платит за привлечение денег. Эта ставка рассчитывается, исходя из текущей доходности облигаций, выпущенных компанией. Здесь наблюдается аналогия с кредитным рейтингом гражданина: если у физического лица хорошая кредитная история, он сможет получить в банке кредит по более низкой процентной ставке, нежели тот, кто не раз пропускал платежи по кредитам. Если компания является финансово устойчивой и стабильной, то она может занять деньги на рынке по более низкой ставке, нежели более рискованные фирмы.

Цена акционерного капитала какой-либо компании зависит от безрисковой ставки доходности (обычно в её качестве берут доходность по облигациям Казначейства) и акционерной премии, которая определяется волатильностью акций компании.

Вопрос цены акционерного капитала немного более сложен и выступает предметом споров как в академических, так и деловых кругах. Современная финансовая теория утверждает, что цена акционерного капитала какой-либо компании зависит от безрисковой ставки доходности (обычно в её качестве берут доходность по облигациям Казначейства) и акционерной премии, которая определяется волатильностью акций компании. Эта теория называется «моделью ценообразования капитальных активов» (CAPM), но далеко не всегда хорошо работает на практике. В конце концов, волатильность акций (которая является мерой темпераментности Господина Рынка) ничего не говорит вам о фундаментальных факторах, реально оказывающих влияние на будущие денежные потоки.

Поэтому более правильным подходом к определению цены акционерного капитала будет учёт всех факторов, влияющих на рискованность компании: насколько циклическим является её бизнес, насколько эта компания велика, каков объем денежного потока, генерируемого этой компанией, каково качество баланса этой компании и её экономических рвов. Можно назвать этот подход оценкой премии фундаментального риска.

Начнем с предположения, что безрисковая доходность составляет 5%, а средняя премия за риск — 5,5%. Другими словами, идеально «средняя» компания с идеально «средним» профилем риска, будет иметь, согласно нашему предположению, стоимость акционерного капитала в размере 10,5%. Затем мы будем проводить более точную подгонку премии за риск в сторону повышения или понижения от среднего значения с учетом рисков, выявленных на предыдущем этапе.

Используя такую систему, можно обнаружить, что при принятых исходных значениях цена акционерного капитала компаний будет колебаться от 8% до 14%. При этом на нижней границе будут находится такие стабильные компании как Coca-Cola и Johnson & Johnson, а на верхней границе — более рискованные компании, чьи будущие денежные потоки гораздо труднее предсказать, как у многих биотехнологических компаний.

Необходимо отметить, что долг обычно стоит меньше, нежели акционерный капитал. Одной из причин для этого является то, что процентные платежи по облигациям вычитаются из налогооблагаемой базы компании, понижая таким образом стоимость долга для компании. Как следствие, компания с большой долей долга будет иметь более низкий показатель WACC, нежели компания, чей уровень левериджа не так высок. Конечно, повышенная долговая нагрузка может привести к риску банкротства, если компания не сможет отвечать по своим процентным платежам и выплатам по всей сумме облигаций. Когда компания влезает в долги так глубоко, что становится финансово неустойчивой, цена и долга, и акционерного капитала, начинает экспоненциально увеличиваться, соответственно увеличивая и показатель WACC.

Повторимся еще раз: более высокий уровень WACC, или ставки дисконтирования, приведёт к более низкой расчетной приведенной стоимости будущих денежных потоков, и наоборот. Чем более высок риск компании, тем выше будет её ставка дисконтирования и тем ниже — стоимость её будущих денежных потоков. И напротив, стабильные компании с предсказуемыми денежными потоками и сильными конкурентными преимуществами скорее всего будут иметь более низкую ставку дисконтирования.

Последний кусок головоломки, который мы должны рассмотреть, — это бессрочная стоимость. Этот показатель необходим, поскольку человеку нереально спрогнозировать бесконечное число циклов получения компанией денежных потоков. В какой-то точке нам придется остановиться, даже если мы уверены, что компания и дальше будет продолжать приносить деньги. Мы сможем решить эту проблему путем прогнозирования денежных потоков компании на какой-либо определенный период (скажем, 10 лет), а затем оценим все будущие денежные потоки после этого периода одной валовой суммой. Вот эта сумма и называется бессрочной стоимостью.

Цена капитала компании также играет важную роль в вычислении бессрочной стоимости. Наиболее распространенный способ её оценки заключается в том, чтобы взять прогнозное значение самого последнего денежного потока (потока за 10-й год), увеличить его в соответствии с теми темпами роста, которые вы использовали при прогнозировании на 10-летний период, и поделить полученный результат на цену капитала за вычетом ожидаемой ставки роста.

Бессрочная стоимость = (CFn * (1+g) / (R — g), где

CFn − денежный поток в последний прогнозированный год

g − ставка долгосрочного роста, использованная при прогнозе

R − Ставка дисконтирования, или Цена капитала

Для того, чтобы лучше познакомиться с понятием бессрочной стоимости, предположим, что мы используем пятилетнюю модель DCF для компании с ценой капитала в 9%. По нашим прогнозам свободный денежный поток компании в пятом году будет 100 миллионов долларов, и этот денежный поток будет в дальнейшем расти с темпом роста в 5%. Бессрочная стоимость будет равна:

(100 миллионов * (1 + 0,05)) / (0,09 — 0,05) = 2,625 миллиардов долларов

Обратите внимание, что бессрочная стоимость вычисляется по состоянию на момент, отнесенный от нашего времени на пять лет. Чтобы узнать её текущую стоимость, надо использовать пригодившуюся ранее формулу текущей стоимости:

Текущая стоимость бессрочной стоимости = 2,625 миллиардов / (1 + 0,09)^5 = 1,706 миллиардов долларов

После того, как мы привели бесконечность к текущей стоимости, мы просто прибавляем полученное число к рассчитанным и приведенным к текущему значению денежные потоки за период с 1-го по 5-й годы и получаем таким образом истинную, или внутреннюю, стоимость компании. В следующем разделе мы рассмотрим пример использования модели DCF, который поможет усвоить полученные знания на практике.

Несмотря на то, что модель DCF безусловно является весьма сложным способом оценки акций, её использование предоставляет инвесторам значительные преимущества. Этот раздел − всего лишь жалкое введение в эту всеобъемлющую концепцию. В следующем разделе мы разберем более детальный пример и научимся оценивать акции с помощью модели DCF.

putevoditelinvestora.ru

Биржевая аналитика: Идиотская идея номер раз – DCF : Журнал СуперИнвестор.Ru

Опубликовано 13 Апр 2009 в Ликбез

Tsch, автор блога Аналайзмен специально для СуперИнвестор.Ru

Одним из самых популярных и востребованных методов фундаментального анализа является дисконтирование денежных потоков (discounted cash flow, DCF). Хотя правильно наверное говорить не фундаментального анализа, а финансового анализа, ведь в случае работы с DCF-моделью аналитик сосредоточен на изучении финансов конкретного предприятия. Для тех, кто не знаком с термином дисконтирования, вкратце поясняю: сегодня деньги стоят дороже, чем через год, соответственно, дисконтирование есть приведение будущей стоимости денег к их сегодняшнему эквиваленту с помощью специальной процентной ставки — «ставки дисконтирования».

Против DCF как такового я ничего не имею. В основе метода лежит утверждение, что стоимость предприятия можно вывести через дисконтирование потока свободных денежных средств этого предприятия. Считается, что рациональные инвесторы (кто увидит такого, звоните сразу 03 и просите прислать психиатра) покупают финансовые активы в ожидании денежных потоков по ним, а не только роста курсовой стоимости, как думают почти все на постсоветском пространстве. Следовательно стоимость актива должна отражать будущие денежные потоки, которые актив может принести на блюдечке с голубой каемочкой. Кстати, знаете как проверить инвестор ли человек или компания? Спросите у него о критериях покупки ценной бумаги: если скажет, про дивиденды, денежные потоки и то, что предприятие хорошо работает, значит инвестор, если «ну, по телевизору сказали, то акции должны подорожать» — значит, спекулянт.

С дивидендами все понятно: кроме курсовой стоимости, которая, строго говоря, не есть денежный поток, это единственный денежный поток, который может принести акция. Возникает вопрос: а с какого бока выплыли свободные денежные средства предприятия? Поток свободных денежных средств получается, если из доходов предприятия вычесть затраты и инвестиции (грубо говоря). Хорошие предприятия все эти деньги выплачивают в виде дивидендов, но если и нет, то экономическая теория позволяет считать эти деньги «как бы» дивидендами.

Вот вам и первое допущение: не очевидно приплетать невыплаченные в виде дивидендов деньги в качеств денежных потоков: нет выплаты, нет потока, что бы там ни говорили классики. Второе допущение — ставка дисконтирования (грубо: темпы потери деньгами их стоимости или же альтернативные издержки — то от чего мы отказываемся выбирая именно этот проект/акцию/инвестицию). Одно лишь ее изменение на один процентный пункт (0,01%) ведет к сильному изменению конечного результата, а то, как каждый аналитик считает ставку — это искусство и вообще отдельная песня. Вдаваться в подробности я не хочу (это тема для отдельного поста), отмечу лишь, что при нехитрых манипуляциях со ставкой дисконтирования можно выдавать любые результаты, чем иногда пользуются аналитики. Приходилось видеть расчеты, где предприятию выставлялась справедливая оценка намного выше рыночных цен, при том, что денежный поток на протяжении ближайших десяти лет был отрицательным.

Так вот, сдается мне, что оценка стоимости одной акции на основании DCF будет крайне далека от истины. С помощью DCF модели можно сравнительно легко посчитать истинную или внутреннюю стоимость (у нас принято говорить: справедливую — тоже мне пережитки всеобщего равенства) всей компании, 100% ее акций. Но не верно полагать, что стоимость одной акции (наверное лучше говорить о ценности, но тогда я окончательно запутаюсь) получается простым делением стоимости компании на количество акций.

Перехожу сразу к примеру, из которого должна появиться ясность. Смотрите: есть два человека, которые в складчину покупают дом. При этом один вносит 99% стоимости, которую они каким-то хитрым образом посчитали, а другой — только 1%. Вопрос: действительно ли доля миноритария стоит 1% стоимости дома? Думаю, вряд ли. Продать этот 1% трудно — зачем вменяемому человеку 1% целого дома? Может и найдется кто-то, кому это интересно, но предложит этот кто-то далеко не 100% первоначальной стоимости, приходящейся на 1%-ю долю, а дай Бог если 10%. Понятно, что пример больше относится к второму-третьему эшелону акций, где как раз очень любят считать справедливые стоимости, а доходности потрясают, да только спрэд не дает их реализовать.

Миноритарий не может жить в доме: во-первых, много ли на этот 1% приходится жилплощади, а во-вторых, состав жильцов определяется общим собранием собственников жилья, где большинство, как вы понимаете, у мажоритарного акционера.

Наш миноритарий лишен даже возможности вбить в стену этого дома гвоздь и повесить на него мертвого осла, как это в свое время сделал Ходжа Насреддин, по неосторожности потерявший своё жилище. Почему нет? А закон не позволяет (от страны к стране законы разнятся, но неизменно одно: до определенного момента миноритарий практически бесправен. Впрочем, случаются иногда ситуации, когда миноритарию удается вбить этот злополучный гвоздь, но в 3/4 случаев этот гвоздь вбивают не в стену, а в крышку гроба.

Короче говоря, мысль которую я пытаюсь донести, такова: ценность 1% акций компании не равна 1% её стоимости, она будет меньше. Частично в этом виновата сама модель DCF, которая изначально придумана для оценки чего-то целого в интересах его владельца, а уже потом была оптимизирована под нужды фондового рынка. В идеале, собственник должен быть в единственном числе, сгодятся даже мажоритарные акционеры, но никак не мелкие частные инвесторы. Напрямую это условие модели нигде не проговаривается, но сплошь и рядом подразумевается. А поскольку на годичных курсах переподготовки менеджеров среднего звена (в народе: МВА) никто этого не проговаривает, то все считают, что так и надо.

Косвенным подтверждением моих рассуждений можно считать традиционное отличие рыночных котировок и консенсуса справедливых цен (причем в 90% в пользу последних — покажите мне, где написано, что предприятие всегда будет приносить прибыль!?) и различие рыночных котировок и цен сделок при слияниях и поглощениях. Как правило подразумевается некая плата за контроль, но не удивительно ли, что размер этой платы как раз подводит к справедливой стоимости компании? Только контролирующий владелец может свободно иметь собственность, владеть полнотой ценности и распоряжаться стоимостью (платить или не платить дивиденды, которые как я уже указал являются ключевым параметром для определения стоимости ценной бумаги при использовании модели DCF или DDM — дисконтирование дивидендов). Все остальные акционеры и инвесторы получают миф о собственности, завернутый в красивую бумажку с гербовой печатью.

Понравилась статья? Поделитесь ею с друзьями в социальных сетях!

Также в этой рубрике:

superinvestor.ru

УПРАВЛЕНИЕ НА ОСНОВЕ МОДЕЛЕЙ DCF И ОСТАТОЧНЫХ ДОХОДОВ — Мегаобучалка

Модели DCF

Все показатели и модели оценки исходят из одной предпосылки: ценность определяется будущим свободным денежным потоком, доступным для собственника, и измеряется при помощи стоимости – альтернативной доходности с учетом риска. Поэтому корректность всех моделей выявляется путем сравнения с базовой DCF– моделью. Традиционный, наиболее распространенный подход к управлению ценностью компании – рассмотрение ее как генератора денежного потока. Дальнейшее развитие метод DCFполучил в модели реальных опционов, позволяющей учесть ценность стратегической гибкости компании.

Если рассматривать ценность компании как дисконтированный будущий денежный поток, то управление ее ценностью – не что иное как управление производительным потенциалом компании, т.е. потенциалом генерирования денежных потоков. Ценность компании определяется двумя типами источников таких потоков:

1) потенциалом генерирования денежных потоков от использования активов, создаваемым эффективной операционной и инвестиционной деятельностью;

2) стоимостью привлечения капитала, которую обеспечивает эффективная финансовая политика компании.

Управление ценностью компании подразделяется на управление источниками ценности со стороны активов (путем инвестиционных и операционных решений) и управление ценностью со стороны обязательств и собственного капитала (посредством финансовых решений).

Как уже было сказано, ценность компании состоит из приведенной ценности денежных потоков в период изменяющихся (за прогнозный период) и постоянных темпов роста (приведенной остаточной ценности компании). Исходя из этого управление ростом денежного потока опирается на три основных рычага.

1. Управление денежным потоком от имеющихся в наличии активов.

Первым рычагом управления в поиске решений, повышающих ценность компании, будет увеличение денежного потока от имеющихся активов. Факторы и рычаги управления таким денежным потоком рассмотрим при помощи схемы (рис. 6.2).

Прирост денежного потока от имеющихся активов можно обеспечить за счет улучшения коммерческой политики, способной привести к росту выручки от реализации, снижению расходов, увеличению маржи прибыли за счет эффективной налоговой политики и управления рабочим капиталом. Использование модели ценности компании позволяет проследить последствия управленческих решений, а также влияние изменения факторов на прирост денежного потока и увеличение ценности компании.

| Сокращение чистого рабочего капитала |

| Эффективная налоговая политика |

| Увеличение объемов и рентабельности продаж |

FCF = EBIT (1 – T) – R – WC + SV

| Снижение чистых капитальных затрат в существующие активы |

| Продажа непрофильных активов |

Рис. 6.2 – Управление денежными потоками от существующих активов

2. Увеличение темпа роста денежного потока за счет новых инвестиций.

Второй рычаг повышения ценности компании – увеличение темпов роста компании за счет новых инвестиций. Такой рост достигается путем:

ü выявления перспективных направлений бизнеса, где имеются привлекательные рыночные возможности и у компании есть конкурентные преимущества;

ü увеличения темпов инвестиций в перспективные направления бизнеса. Темпы роста инвестиций можно наращивать до тех пор, пока рентабельность новых инвестиций превышает стоимость капитала.

Более быстрый рост можно получить либо из роста реинвестиций, либо из более высокого дохода на капитал. Рычагами воздействия на ценность компании могут выступать изменения нормы реинвестирования, ожидаемых темпов роста, прогнозируемой доходности вложенного капитала и стоимости привлечения капитала.

Не всегда более высокая норма реинвестирования превращается в более высокую ценность, так как ускоренный рост может быть при оценке нейтрализован изменениями каких-то других показателей. Так, высокий коэффициент реинвестиций обычно приводит к ускоренному ожидаемому росту, но это происходит за счет сокращения денежных потоков, поскольку реинвестиции ослабляют чистые денежные потоки. Более высокий доход на капитал также приводит к увеличению ожидаемого темпа роста. Но цена компании может снизиться, если новые инвестиции сделаны в более рискованные сферы бизнеса, поэтому наблюдается диспропорциональное увеличение стоимости капитала.

Компромиссный выбор коэффициента реинвестиций можно производить, сравнивая положительный эффект большего объема реинвестиций, т.е более быстрый рост по модели устойчивого роста с отрицательным эффектом увеличения реинвестиций, т.е. с сокращением чистых денежных потоков. Сравнение бухгалтерской доходности на капитал (ROIC, ROE) со стоимостью капитала (WACC, kE) может привести к неверным выводам относительно последствий увеличения или снижения нормы реинвестирования. Наилучший компромиссный вариант можно найти, сравнив приведенные денежные потоки в результате разных вариантов выбора коэффициента реинвестирования.

3. Продление периода высоких темпов роста.

Третий рычаг повышения ценности компании – продление периода высоких темпов роста (периода конкурентных преимуществ). Один из способов, с помощью которого компании могут повысить ценность, заключается в увеличении существующих барьеров на вход и в создании новых барьеров. Достигается этот результат за счет создания известной торговой марки, бренда, новых разработок, получения лицензий и т.д.

Модели DCF – оценки различаются: по виду оцениваемых денежных потоков (модель FCF/WACC и модель RCF/kE) и предположениям о темпах роста и изменчивости будущих денежных потоков (модель с бесконечным постоянным ростом, двухфазные и трехфазные модели):

ü Если выбирается свободный денежный поток (FCF), в качестве ставки дисконта применяется средневзвешенная стоимость капитала компании (WACC) и в результате оценки получается ценность компании (VF). Чтобы определить ценность капитала для собственников (VE), надо вычесть рыночную ценность долга (VD):

VE = VF – VD,

а сама модель оценки исходит из предположения, что бизнес существует неопределенно длительный срок:

Если для оценки выбран остаточный денежный поток (RCF), в качестве ставки дисконта применяется стоимость собственного капитала компании (kE) и в результате оценки напрямую получается величина ценности капитала для собственников VE.

Модель дисконтирования дивидендов (DDM) применяется, когда в качестве свободного денежного потока определен поток дивидендов.

где dj— чистые дивиденды в году прогнозирования j.

ü Ценность компании с бесконечным постоянным ростом денежного потока определяется:

где VE– ценность собственного капитала компании; FCF0– нормализованный свободный денежный поток в базовом периоде; D– рыночная ценность долга; g– темпы роста FCFкомпании на бесконечном временном периоде.

Двухфазная модель предназначена для оценки компании, которая предположительно будет расти гораздо быстрее, чем стабильная компания в начальном (прогнозном) периоде, а затем растущая стабильными темпами. Ценность компании представляет собой приведенную ценность FCFдля периода высоких изменяющихся темпов роста, к которой добавляется дисконтированная терминальная ценность:

где FCFt— свободные денежные потоки в год t; TVn– терминальная ценность на конец периода.

Трехфазная модель предназначена для оценок, которые предположительно пройдут три фазы роста: начальную фазу высоких изменяющихся темпов роста, переходную, когда темпы роста снижаются, и стабильный период, когда рост остается неизменным.

Модели оценки на основе остаточных доходов

Под остаточной прибылью понимается бухгалтерская прибыль компании за вычетом платы за капитал. Выделяют два основных варианта показателя остаточной прибыли: остаточную операционную и остаточную чистую прибыль.

Остаточная операционная прибыль – чистая операционная прибыль компании за вычетом платы на весь капитал компании. Показатель остаточной операционной прибыли аналогичен показателю экономической прибыли(EP):

EPj = NOPAT j – WACC x ICj-1,

где NOPAT j – посленалоговая операционная прибыль периода j; ICj-1 – балансовая величина инвестированного капитала на конец периода j – 1 или на начало периода j.

В самом общем виде модель экономической прибыли (остаточной операционной прибыли) выглядит следующим образом:

где IC0 — балансовая величина инвестированного капитала на дату оценки; D0 – долг по балансу на дату оценки.

Остаточная чистая прибыль (RE) – чистая прибыль компании за вычетом платы на собственный капитал:

REj = NIj – kEEj-1,

где NIj — чистая прибыль периода j; Ej-1 – балансовая величина собственного капитала периода j-1; kE – средняя стоимость собственного капитала компании.

Модель остаточной чистой прибыли в общем виде выражается:

где Е0 – балансовая величина собственного капитала.

В моделях, основанных на остаточных доходах, дисконтированный поток остаточного дохода называется добавленной рыночной ценностью.

Так же как и модели дисконтирования денежных потоков, все модели оценки на основе остаточных доходов могут иметь три модификации – с постоянным ростом, двух-и трехфазные.

Показатель экономической прибыли стал очень популярным среди менеджеров в силу простоты. Основными факторами, определяющими величину экономической прибыли, не считая стоимость капитала, являются бухгалтерская величина инвестированного капитала на начало периода и бухгалтерская доходность на инвестированный капитал.

Разность двух ставок доходностей (ROIC – WACC) – спред доходности. Считается, если спред положительный, компания заработала доходность больше, чем требовали инвесторы. В этом случае доходность капитала, вложенного в компанию, выше альтернативной доходности для инвестора, ведь все альтернативы оценены и учтены в показателе средневзвешенных затрат на капитал. Следовательно, конечный результат – возникновение экономической прибыли за данный период.

Следует отметить, что значение стратегического и оперативного управления ценностью различно на разных стадиях развития отрасли и компании. Так на стадии роста основная модель в управлении ценностью – модель DCF в сочетании с оценкой реальных опционов, поскольку основу ценности компании составляет потенциал будущих инвестиций. Для оперативного управления ценностью компании могут применяться модели на основе остаточных доходов, но все-таки более предпочтительной является модель DCF, так как стремление увеличивать годовую остаточную прибыль может приводить к недоиспользованию потенциала роста. На стадии стабилизации более подходят модели оценки на основе остаточных доходов.

Дивидендная политика

megaobuchalka.ru