ROI — что это такое, по какой формуле рассчитать и примеры в маркетинге

Мы уже говорили с вами об одной важной метрике для бизнеса — жизненной ценности клиента, или LTV. В этой статье мы расскажем о другом важном показателе — ROI. С ним вы сможете определить эффективные каналы для привлечения клиентов и начать более разумно управлять своим рекламным бюджетом.

Содержание

Что такое ROI

ROI — это показатель возврата инвестиций. Он измеряет доход, относящийся к конкретной инвестиции.

С маркетинговой точки зрения, ROI можно разделить на две метрики: ROMI и ROAS.

ROMI — это показатель окупаемости инвестиций в маркетинг, который используется для измерения общей эффективности маркетинга и помогает маркетологам лучше распределить последующие инвестиции. Он рассчитывается как отношение дохода от маркетинговых усилий к маркетинговым затратам (зарплата и т.

ROAS, или показатель рентабельности расходов на рекламу, обычно используется для оценки эффективности конкретной кампании, группы объявлений, конкретного объявления или даже ключевого слова. С ним вы можете оценить любой аспект вашего интернет-маркетинга. Хотите знать, стоит ли конкретный набор объявлений вашего времени и денег? Проверьте свой ROAS. Хотите знать, работают ли те изменения таргетинга, которые вы внесли? Проверьте свой ROAS.

Чаще всего ROAS и ROMI выражаются в процентах, но порой и в форме коэффициента.

Читайте также: подборка главных показателей эффективности, которые подойдут большинству компаний, и без которых digital-маркетинга и веб-аналитика теряют свой смысл.

Формула расчета ROMI и ROAS

Давайте рассмотрим пример расчета ROAS. Представьте, что вы продаете продукт через свой сайт. У вас есть бюджет в $1000 в месяц, который вы готовы потратить на объявления Google. Вы запускаете кампанию, все идет хорошо, к концу месяца ваш доход от рекламных кампаний составил $6000.

Вы запускаете кампанию, все идет хорошо, к концу месяца ваш доход от рекламных кампаний составил $6000.

Общая формула расчета ROAS:

Расчет ROAS на основе нашего примера: $6000 / $1000 х 100% = 600%

Значит, за каждый потраченный доллар вы заработали $6 прибыли. Неплохо для рекламы на одном канале.

Следуя тому же примеру, в расчет ROMI необходимо включить зарплату и все связанные с кампанией маркетинговые расходы. Например, вы заплатили $200 специалисту PPC за настройку этого объявления, плюс $50 копирайтеру, написавшему текст объявления.

Общая формула расчета ROMI:

Расчет ROMI: ($6000 — ($1000 + $200 + $50)) / ($1000 + $200 + $50) x 100% = 380%

Хоть ROI (ROMI) и ROAS похожи, важно не путать данные показатели, так как это может привести к серьезным ошибкам. Например, ROI в 100% говорит о том, что вы заработали вдвое больше, чем потратили. А вот ROAS в 100% означает, что вы сработали в ноль.

Вроде все просто и легко считается. Но для более корректного расчета ROI маркетологу нужно учитывать множество нюансов.

Но для более корректного расчета ROI маркетологу нужно учитывать множество нюансов.

Нюансы при расчете ROI

1. Выберите правильную модель атрибуции для точных расчетов.

В простом случае пользователь кликает на объявление и совершает покупку. Этот доход явно относится к расчету ROAS, который мы упоминали выше. Но что, если пользователь кликает не покупает сразу?

Например, пользователь кликает на ваше объявление, переходит на сайт, но закрывает его, а через три недели видит сообщение о вашем продукте в Facebook, кликает на него, переходит на сайт, запоминает URL-адрес и опять таки закрывает сайт. Затем через месяц он идет прямо на ваш сайт, введя URL в поисковой строке и совершает покупку.

Должен ли этот клиент учитываться при расчете ROAS по первоначальному объявлению, по которому он в первый раз кликнул? Или ценность получает объявление на Facebook, поскольку именно на него кликнули перед покупкой? Или все же стоит разделить доход между первоначальной рекламой и постом в Facebook?

Ваша модель атрибуции определяет, какую долю ценности получит первоначальное объявление по этому клиенту.

Читайте также: как атрибуция OWOX BI учитывает все действия пользователей в онлайне и офлайне, реальную прибыль из CRM, а также показывает взаимное влияние каналов на конверсию и продвижение пользователя по воронке.

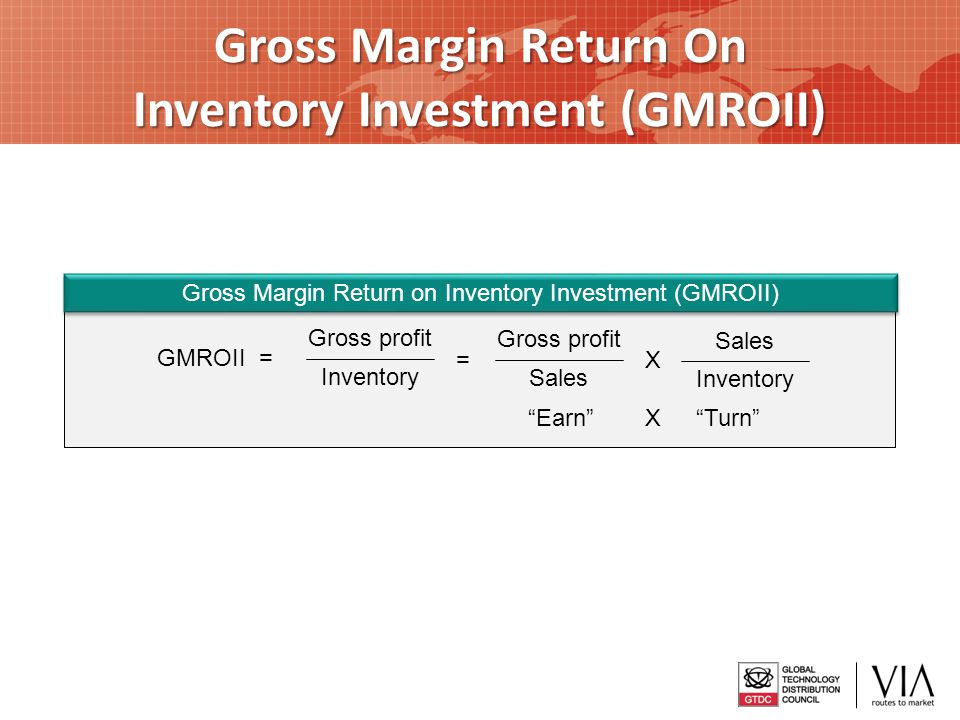

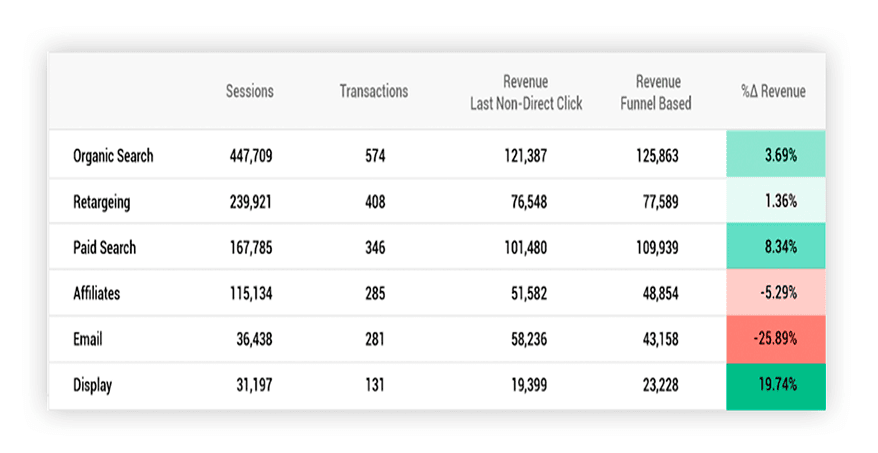

Посмотрите на отчет ниже, который мы создали для одного из наших клиентов. Мы обнаружили, что ценность (доход от заказов), присвоенная рекламным каналам в результате атрибуции на основе воронки, отличается от полученной в результате использования Last Non-Direct Click модели. То есть, если вы используете атрибуцию по последнему непрямому клику, ROAS будет отличаться от реальных цифр.

2. Учитывать все факторы, влияющие на выручку.

Давайте рассмотрим несколько ситуаций, которые могут повлиять на доход.

Ваш лучший менеджер по продажам перешел в другую компанию. Вы сменили поставщика, что сказалось на сроках доставки определенных товаров. В то же время вы запустили рекламную кампанию и у вас появилось много потенциальных покупателей, но товаров нет в наличии. В результате вы снизили ROMI, но это не имеет ничего общего с рекламой и маркетингом.

Чтобы увидеть реальный пример важности модели атрибуции на основе воронки, прочитайте наш кейс о том, как компания «Сантехника-Онлайн» оптимизировала расходы на рекламу, создав эффективную систему оценки рекламных кампаний.

3. Учет различий в затратах (сложно посчитать средний чек).

Представьте, что в прошлом месяце вы заплатили $100 за доставку заказа в Европу. Но в этом месяце ваша служба доставки подняла цены, и теперь вам нужно заплатить $100 за доставку клиентам в США и $200 за доставку того же продукта европейским клиентам.

4. Не забывайте о полном цикле продаж.

Для некоторых покупок клиенту требуется несколько месяцев, чтобы принять решение. Клиент может взаимодействовать с вашей онлайн-рекламой в январе и совершить покупки офлайн в марте. Или ваш клиент может оплатить продукт на вашем сайте. Транзакция будет засчитана после получения банковского подтверждения, что может занять пару дней. В такой ситуации транзакция не будет относиться к правильному сеансу и в результате источник, который привел к этой транзакции, не будет оцениваться правильно, а ROAS не будет корректным.

Данные сеансов, собранные с помощью алгоритма OWOX BI, имеют максимальную продолжительность 30 дней. Вы также можете выбрать дату начала и загрузить исторические данные за период до 6 месяцев.

OWOX BI поможет вам объединить данные из разных систем: действия пользователей на сайте, звонки и заказы из CRM, email-рассылки и расходы на рекламу.

Как автоматизировать расчет ROI и ROAS

Стоит учитывать, что расчет ROI вручную и перепроверка возможных ошибок требует много времени и усилий. Мы собрали для вас список самых популярных инструментов для его автоматического расчета.

OWOX BI Smart Data

С OWOX BI вы можете детальнее анализировать свои рекламные кампании и сравнивать их эффективность. В сервисе есть множество готовых отчетов по ROAS и ROI, а также простой конструктор отчетов, с помощью которого вы можете добавлять в отчеты необходимые метрики.

Работать с результатами расчетов можно как в самом сервисе Smart Data, так и в Google Sheets или Data Studio. В результате вы сможете сделать выводы о рентабельности канала на основе полных данных и правильно распределить свой бюджет.

Преимущества Smart Data:

- Не нужна специальная техническая подготовка и знание SQL.

- Чтобы получить отчет, вы можете использовать любой из популярных шаблонов, или выбрать нужные метрики в конструкторе, или ввести вопрос в поле поиска.

- Вы можете скопировать из отчета SQL-запрос, который сгенерировал сервис. Например, чтобы модифицировать его или использовать для автоматизации отчета в Google Sheets, построенного на данных BigQuery.

- Для отчетов Smart Data использует данные, которые хранятся в вашем проекте Google BigQuery. Вы полностью контролируете доступ к данным, благодаря использованию Google-аккаунта и двухфакторной авторизации.

Чтобы получить полную картину при оценке рекламных каналов, необходимо:

- Настроить импорт расходов из рекламных сервисов (Facebook, Criteo и т. д.) в Google Analytics.

- Настроить сбор данных с сайта в Google BigQuery.

- Настроить OWOX BI Attribution.

- Получить отчеты в OWOX BI Smart Data: вы можете использовать готовые отчеты во вкладке «Результаты» или создавать собственные с помощью удобного конструктора отчетов.

Подробнее о всех отчетах вы можете узнать самом сервисе Smart Data и в справочном центре OWOX BI.

Google Analytics

Google Analytics — это удобный и простой инструмент для расчета ROAS по Google-каналам.

Но при использовании других рекламных сервисов (Яндекс. Директ, Facebook и т. д.) вам необходимо импортировать данные из них в Google Analytics. Это легко сделать с помощью OWOX BI Pipeline. Сравнивая ROAS всех источников трафика, вы можете сделать выводы об окупаемости конкретного канала и перераспределить свой рекламный бюджет.

Узнайте, какие кампании приносят прибыль, а какие не окупаются

Автоматически импортируйте расходы из рекламных сервисов в Google Analytics. Сравнивайте затраты, CPC и ROAS разных кампаний в одном отчете.

Сравнивайте затраты, CPC и ROAS разных кампаний в одном отчете.

Кроме того, в Google Analytics вы можете выбрать только одну модель атрибуции из списка, по умолчанию Last non-direct, поэтому не все транзакции могут быть приняты во внимание, например, офлайн-продажи.

Google Sheets

Еще одним популярным методом для многих маркетологов является ручная загрузка данных из Google Analytics в Google Sheets, с помощью которого можно выполнить небольшие вычисления. Но в Google Sheets вы можете столкнуться с техническим ограничением по загрузке большого объема данных.

Какой ROI считается хорошим

Итак, вы поняли важность расчета ROI. Но что вы должны делать с данными, которые вы получите? Какой ROI считается хорошим, а какой — плохим?

Каждый бизнес определяет свой идеальный показатель возврата инвестиций. Но одно правило касается всех: ROI должен быть положительным, а ROAS — выше 100%.

Наблюдая за динамикой изменений ROI в отчетах, вы можете перераспределить свой рекламный бюджет на более эффективные рекламные каналы.

В приведенном ниже примере мы видим, что компания тратит на Google Ads больше, чем получает взамен. И поэтому расходы на Google Ads следует реинвестировать в более эффективный канал.

Заключение

Для любого бизнеса очень важно правильно рассчитать ROI. Данные по нему помогут узнать, в какой рекламный канал необходимо инвестировать, чтобы заработать больше. И помните, начинать настройку сбора данных и расчета ROI нужно с того момента, как только начнете думать о расходах на бизнес и маркетинг.

Если у вас возникли вопросы по статье, пожалуйста, пишите их в комментариях внизу. Мы на все ответим 🙂

Использованные инструменты

Часто задаваемые вопросы

Открыть все Закрыть всеЧто такое ROI?

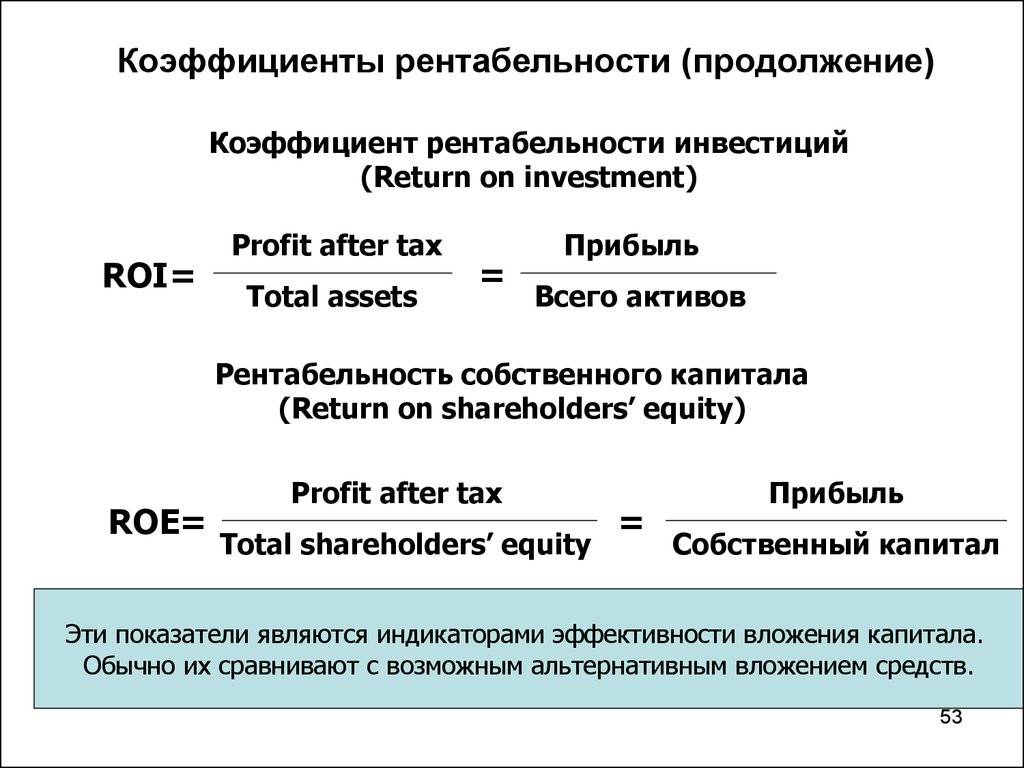

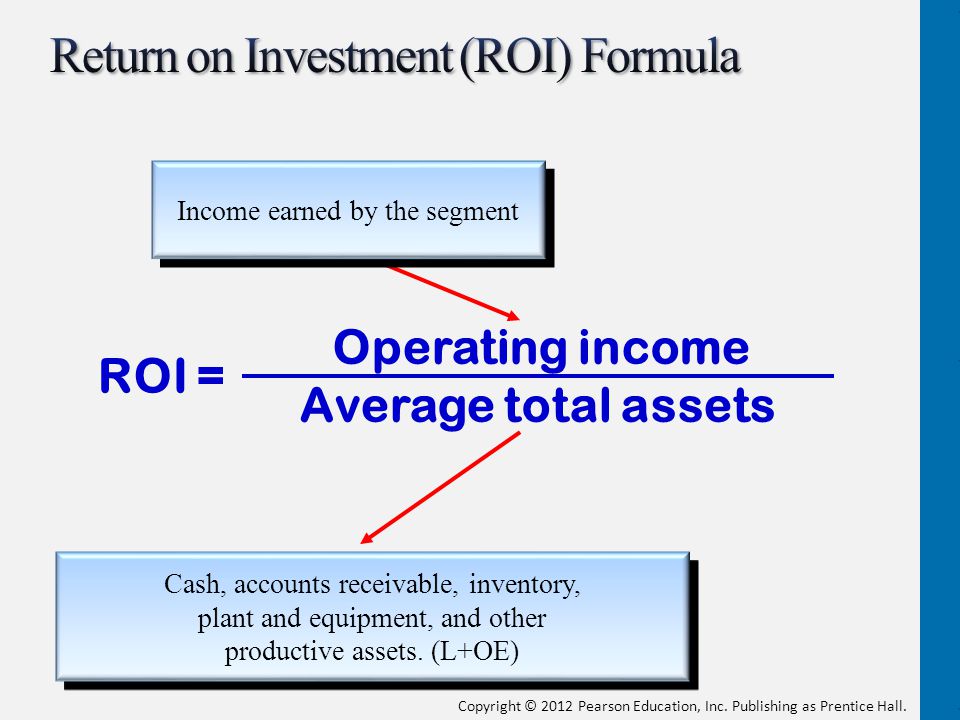

ROI (показатель возврата инвестиций) = (доход — инвестиции) / инвестиции × 100%.

Что такое ROMI?

ROMI (показатель окупаемости инвестиций в маркетинг) = (доход от рекламы — расходы на рекламу) / расходы на рекламу × 100%.

Что такое ROAS?

ROAS (показатель рентабельности расходов на рекламу) = доход от рекламы / расходы на рекламу × 100%.

Что нужно учитывать при расчете ROI/ROMI?

- Выбрать правильную модель атрибуции для точных расчетов.

- Учитывать все внешние факторы, влияющие на выручку.

- Учитывать различия в затратах (сложно посчитать средний чек).

- Не забывать о полном цикле продаж.

Как автоматизировать расчет ROI/ROMI и ROAS?

Что такое ROMI, ROI, и как его посчитать — Ringostat Blog

Чем бы ни занимался бизнес, окупаемость для него — самое главное. Сегодня мы поговорим о понятиях, напрямую связанных с рентабельностью. Что такое ROMI и ROI, чем они отличаются и по какой формуле их посчитать. Мы приведем пример подобного расчета и разберем, кому стоит опираться на этот показатель, а в каких ситуациях он не подойдет.

Что такое ROMI, ROI и в чем отличия

ROI (Return on investment) — коэффициент, который показывает, окупились ли какие-либо вложения. Он касается бизнеса в целом. Допустим, фабрика построила новый корпус для производства новой товарной линейки. С помощью ROI она может посчитать, окупилось это в конечном итоге или нет.

ROMI (Return on marketing investment) показывает окупаемость инвестиций — но только в маркетинг. Например, та же фабрика запустила рекламную кампанию, чтобы рассказать о новой товарной линейке. С помощью ROMI можно будет посчитать, окупились ли эти вложения в продвижение.

Маркетологи часто используют слово “ROI” и для показателя возврата инвестиций в маркетинг. Это не считается ошибкой, поэтому в тексте мы будем использовать оба эти понятия.

Зачем вообще считать ROI?

Чтобы понимать, не уходите ли вы в минус. Упрощенный пример: бизнес запустил акцию и для ее промо заказал ролики на радио, контекстную рекламу в интернете, мимоходы и т. д. Покупатели активно звонят. За время акции было 1000 заказов на общую сумму 10 000 у. е. Успех?

д. Покупатели активно звонят. За время акции было 1000 заказов на общую сумму 10 000 у. е. Успех?

Вот это и поможет понять показатель ROI или ROMI. Если при этом компания потратила 20 000 у. е. на промо — то она в минусе. А если 2000 у. е., то реклама в пять раз окупила вложения и принесла прибыль. И чем выше ROI, тем лучше.

Словом, зная ROI, вы будете понимать, выгодно ли продвигать те или иные товары. Делать ли ставку на конкретные каналы продвижения и правильную ли стратегию вы выбрали. Но мы привели очень простой пример. Ниже опишем важные нюансы, которые нужно учитывать при работе с ROMI.

Формула и пример расчета ROMI

ROMI считается по такой формуле:

Чтобы правильно посчитать ROI, нужно знать валовую прибыль от маркетинга. Для этого нужно учитывать маржу и доход бизнеса.

- Доход — все деньги, которые получила компания благодаря маркетингу. В отличие от прибыли, в которую входит только сумма, которая осталась после вычета расходов.

- Маржа — разница между себестоимостью товара и его ценой. Ее маркетолог знает не всегда, поэтому можно брать среднюю маржу по вашей нише.

Зная валовую прибыль, уже можно посчитать ROI по формуле, показанной выше.

- Берем валовую прибыль, полученную за счет маркетинговых каналов. Например, контекстной рекламы, органики, SMM, наружной рекламы, email-рассылки и т. д.

- Отнимаем все расходы на маркетинг. Суммарные затраты на кампании, SEO, печать мимоходов и т. д. В идеале нужно учитывать и зарплаты маркетологов, расходы на сервисы, которые они используют и т. д.

- Делим полученную сумму на расходы на маркетинг.

- Умножаем на 100% и получаем ROMI, выраженный в процентном соотношении.

Если ROMI больше 100%, значит вложения окупились и принесли дополнительную прибыль. Если показатель составляет 100%, то вы вышли в ноль. Если меньше — ушли в минус. Некоторые системы показывают окупаемость рекламы иначе. Например, в сквозной аналитике Ringostat, если ROI больше 0%, то инвестиции окупаются. Это специально сделано для наглядности.

Это специально сделано для наглядности.

ВАЖНО: Правильней всего считать ROI отдельно для каждого маркетингового канала. Иначе вы получите «среднюю температуру по больнице». И не сможете понять, что окупается, а что нет.

ROMI не обязательно считать вручную — в сети есть специальные калькуляторы. Но минус в том, что они учитывают далеко не все факторы, поэтому вы получите только примерный расчет:

Еще удобней использовать сквозную аналитику — этот инструмент считает окупаемость автоматически и показывает в своих отчетах. Достаточно их анализировать, чтобы принимать стратегические решения. Так выглядит отчет сквозной аналитики Ringostat:

Преимущества сквозной аналитики Ringostat

- Анализируйте воронку продаж от показов до ROI

- Анализируйте данные в одном окне. Просмотры, звонки, количество продаж и окупаемость рекламы — все собрано в едином интерфейсе.

- Управляйте ставками контекстной рекламы прямо из интерфейса сквозной аналитики — это можно сделать одним кликом.

Умный алгоритм подскажет оптимальную цену на основании прогноза коэффициента конверсии, среднего чека и других параметров.

Умный алгоритм подскажет оптимальную цену на основании прогноза коэффициента конверсии, среднего чека и других параметров. - Гибкие настройки позволят создать аналитику под конкретный бизнес: задайте этапы сделки и модели атрибуции, которые подходят именно для вашей ниши.

- Загружайте вручную данные о расходах на продвижение, если это нужно. Например, о затратах на органику, баннерную рекламу и т. д

Пример расчета ROMI

Допустим, мы запустили кампанию, посвященную новогодним скидкам. И хотим посчитать, окупилась ли она.

- В системе веб-аналитики видим, что из кампании было продаж на 7000$.

- Допустим, маржа в нашей нише 30%. Чтобы посчитать прибыль, умножаем 7000 на 0,30 = 2100$.

- Анализируем расходы на запущенную кампанию. За переходы по рекламе мы заплатили 400$. Плюс, для настройки мы привлекли PPC-специалиста на фрилансе и заплатили ему 500$. Итого суммарно потратили 900$.

- Согласно формуле, получаем округленный ROI = 133%.

Отлично, наша реклама окупилась и принесла прибыль.

Отлично, наша реклама окупилась и принесла прибыль.

Откуда брать информацию для расчета ROI

- Доходы берутся из CRM. Именно там менеджер указывает сумму сделки. Также доход можно брать из Google Analytics, если у вас настроен модуль электронной коммерции. Минус в том, что подобная система не учитывает возвраты товаров. Вы будете считать, что заработали — а деньги по факту пришлось вернуть.

- Расходы берем из рекламных систем, где вы запускаете кампании. Например Google Ads, Яндекс.Директ, Facebook и Instagram. К ним нужно также добавлять затраты на сервисы, услуги сторонних специалистов и т. д.

- Коллтрекинг. Если хотя бы часть клиентов вам звонит, нужно фиксировать также конверсию в звонок. Стандартные системы аналитики этого сделать не могут. Поэтому тут нужно подключать отслеживание звонков.

Понятно, что если считать ROI по каждому отдельному каналу — это будет очень трудоемко. Проще автоматизировать процесс с помощью системы сквозной аналитики. Ее нужно всего один раз интегрировать с тремя сервисами, описанными выше. И система будет автоматически считать ROI по каналам всякий раз, когда сделка будет закрываться. Даже по ключевым словам можно получить расчет окупаемости.

Так сквозная аналитика связывает данные из разных источников, чтобы посчитать ROI

Когда показатель ROI эффективен

- Если нужно проанализировать отдачу от маркетинговых активностей, которые напрямую влияют на продажи. В отличие от брендовых кампаний, которые на это воздействуют косвенно. Они формируют положительный имидж в глазах покупателей, но человек может сделать заказ даже спустя полгода.

- Для определения эффективности любой рекламы, которая приносит достаточно быстрый результат в виде закрытой сделки. Например, кампании для промо акций и скидок.

- Для бизнеса, на который не влияет множество меняющихся факторов. Например, примерно стабильным остается объем спроса, закупочная цена, сумма среднего чека и т. д.

- Для сфер, где человек делает разовую покупку. В нишах, где человек пользуется продуктом постоянно и регулярно приносит прибыль, ROI посчитать сложнее. Например, для SaaS.

Когда показатель ROI неэффективен

- Если компания никак не отслеживает отдачу от запущенных активностей. Или у нее в Google Analytics не настроены цели, нет UTM-разметки. В CRM не передаются данные о том, какой рекламный канал принес продажу. В этом случае корректно посчитать ROI не получится. Разве что «в общем» — от чего мало пользы.

- При продаже товаров и услуг с высоким чеком. Например, недвижимость, машины, яхты и т. д. Тут решение о покупке может приниматься долго. От момента запуска рекламы до закрытия сделки проходит слишком много времени. Поэтому ROMI сначала будет слишком низким.

- Если человек долго пользуется сервисом. В первый месяц он может принести прибыль в одном объеме, а в следующем — уже в другом. Поэтому о ROI невозможно судить по одной закрытой сделке.

Как повысить ROMI сайта и рекламы

Мы подобрали статьи, которые помогут повысить окупаемость сайта и запущенной рекламы.

- Работайте над конверсией сайта. Если считаете, что делаете все правильно, а ROI не увеличивается — читайте «Как увеличить конверсию сайта: 14 способов».

- Оптимизируйте сайт так, чтобы пользователям было приятно на нем находиться. А процесс покупки и поиска товара был комфортным. Как это сделать, описано в статье «Юзабилити сайта: как сделать ресурс удобным для пользователя».

- Создавайте информативные и привлекательные объявления для контекстной рекламы. В этом поможет «Мануал: Как составить объявление для контекстной рекламы».

- Используйте на сайте форму обратного звонка, чтобы вызывать пользователей на диалог. Так трафик будет чаще конвертироваться в продажи. О возможностях этого продукта читайте в статье «Что такое callback».

- Регулярно сверяйтесь с инструментами аналитики, чтобы находить слабые места на сайте и в рекламе. Как это поэтапно делать, расскажет «Пошаговый гайд по веб-аналитике: основные показатели, инструменты и отчеты».

- Занимайтесь SEO, чтобы ваш сайт был выше в поисковой выдаче. Полезная статья по теме «Короче: что такое outreach SEO за 5 минут».

- Настройте push-уведомления и поп-апы с полезным контентом. Это позволит «зацепить» пользователя и заинтересовать продуктом. Главное, настроить их так, чтобы они не раздражали и не закрывали основной контент. Например, мы делаем так:

Поп-ап — один из способов повысить ROMI сайта

Выводы

- ROI — это коэффициент, который показывает окупаемость инвестиций в бизнесе. ROMI тоже отражает рентабельность инвестиций, но только в маркетинг. Часто словом “ROI” называют и возврат вложений в маркетинг.

- ROI или ROMI важно знать, чтобы понимать, не уходите ли вы в минус, запуская рекламу или заказывая SEO-продвижение.

- ROMI можно рассчитать вручную по формуле, указанной в статье. Также это можно сделать с помощью онлайн-калькулятора. Или подключить сквозную аналитику и она посчитает ROI автоматически по каждому каналу.

- Чтобы рассчитать этот показать нужно знать доходы — эта информация содержится в CRM. И расходы на рекламу — траты можно посмотреть в рекламных кабинетах сервисов, в которых вы продвигаетесь. Например, Google Ads, Яндекс.Директ, Facebook и Instagram. Если используете сквозную аналитику, ее нужно интегрировать с этими сервисами. И дальше система будет автоматически подтягивать нужную информацию.

- ROI отлично подходит для расчета рентабельности рекламы, если эффект от нее виден почти сразу. Например, вы запустили акцию, и люди стали совершать покупки.

- Но этот показатель будет мало полезен, если ваши покупатели решаются на покупку несколько месяцев. Или вам нужна максимально детальная информация. Также его сложно рассчитать, если клиент долго взаимодействует с продуктом или сервисом, а не делает разовую покупку.

Подпишитесь на обновления

Раз в неделю мы отправляем дайджест самых интересных новостей о digital

Email*

Подписаться

Если вы нашли ошибку — выделите её и нажмите Ctrl + Enter или нажмите сюда.

ROI в маркетинге: что это такое, как посчитать по формуле ROI

Окупаются ли ваши инвестиции в рекламу и продвижение? О том, как вычислить рентабельность вложений за 10 секунд, а как считать ROI не нужно и неправильно, какой коэффициент считается хорошим – читайте в нашей новой статье.

ROI (Return on Investment) – это важно

Чтобы понять, сколько денег принесла каждая вложенная копейка, используют понятие рентабельности. Посчитать ROI можно для чего угодно – отдельной услуги, актива, сотрудника. В этой статье мы рассмотрим рентабельность инвестиций и узнаем, как просчитать эффективность вложений в продвижение.

Что такое ROI в маркетинге

Рентабельность инвестиций позволяет определить эффективность конкретного канала, кампании, акции. Для расчета применяется формула:

ROI = ((Прибыль от рекламного канала – Инвестиции) / Инвестиции) х 100%

Результат действителен при условии, что используется один маркетинговый канал в течение конкретного временного отрезка. Или если работает несколько инструментов, но есть возможность четко отделять входящие конверсии.

Важно! Формула ROI содержит показатель «Инвестиции», который должен учитывать не только рекламный бюджет, но и сопутствующие затраты: например, оплата работы PPC-специалисту за настройку контекстной рекламы, копирайтеру за написание объявления, онлайн-сервису за предоставление услуг.

Зачем нужно считать ROI

ROI в маркетинге считают перед тем, как принять управленческое решение. Закупка материалов, оборудования, выбор рекламного канала, решение о сворачивании программы лояльности – все это требует сравнения вариантов. Но эффективнее всего рентабельность инвестиций использовать в 4 направлениях:

- При прямых продажах – через e-mail-маркетинг, форму сайта, каталог. Показатель дает понимание, нужно ли корректировать стратегию бизнеса.

- При проведении акций и распродаж. Сравнение показателей для разных форматов и периодов специальных предложений поможет выбрать лучший вариант стимулирования сбыта.

- При планировании мер по повышению лояльности покупателей. Организация и упорядочивание данных помогают поддерживать с заказчиками продолжительный контакт.

- При измерении эффективности мер по устранению негативных отзывов. Если заказчик после нейтрализации отрицательного отношения снова стал постоянным покупателем, это положительно влияет на доход компании.

Когда ROI бесполезен

ROI не универсален. Есть много ситуаций, когда его расчет – пустая трата времени. Вот самые распространенные:

- Продукт, покупку которого долго обдумывают. Обычно это дорогостоящие товары – недвижимость, автомобиль, строительные материалы. Клиент кликнет по контекстной рекламе, полгода будет ее обдумывать и в конце концов купит, но из-за отложенного спроса посчитать ROI становится невозможным.

- Значительная разница в прибыли от сделок. Например, агентство недвижимости в этом месяце продало 1 квартиру, в следующем – уже 3.

- Долгосрочные инвестиции на начальном этапе.

Также сложно вычислить рентабельность инвестиций, когда не совсем понятно, что именно привело к конверсии – рекламный канал или переговорные навыки менеджера.

Определить показатель конверсии сайтаROI: преимущества и недостатки

Коэффициент рентабельности инвестиций прост в расчетах. Он поможет владельцу бизнеса принять верное решение, сравнивая факторы риска и возможности разных проектов.

Почему стоит использовать Marketing ROI при оценке эффективности инвестиций:

- с его помощью можно быстро сравнить данные в рамках одной или нескольких компаний;

- расчеты дают возможность провести экспресс-оценку практически любой бизнес-отрасли;

- легко проанализировать «закрытые системы», позволяющие подставить конкретные цифры в формулу ROI, без рисков и подводных камней, как в случае со сложными расчетами.

Несмотря на легкость вычислений, многие специалисты не рекомендуют использовать показатель в качестве основной оценки. Дело в том, что он показывает четкий результат исключительно в идеальных условиях «вакуума» – когда цифры легко подставляются и ничто не влияет извне, а расчеты производятся в отношении четкого периода времени.

Но так бывает далеко не всегда. Как, например, оценить рентабельность вложений в обучающие курсы для персонала? Возможно, эффективность работников улучшится – а вместе с тем одновременно поставщики повысят ставки, клиентская база сократится, конкурент перейдет на более современную рекламную платформу, что делает чистый просчет эффективности одного показателя малорезультативным.

Другие недостатки ROI:

- Не учитывается временная стоимость денег.

- Зависит от бухгалтерских принципов отчетности, принятых в компании.

- Не подходит для глубокого анализа. Чтобы объективно оценить рентабельность, необходимо рассчитать несколько показателей.

Коэффициент рентабельности инвестиций определяется в процентах, поэтому не дает представление о реальном приросте прибыли. Пример: есть два проекта, в 1-й вложили 2000 у. е. и получили ROI 10%, во 2-й – 200 у. е. и ROI 30%. Коэффициент дает нам понять – второй вариант выгоднее, ведь 30% больше 10%. Но фактически доход от первого составил 2000*10%=200 у. е., от второго – 200*30%=60 у. е. Мы понимаем, что в цифрах выгоднее первый проект. Но при этом можем рассмотреть прогноз по рентабельности второго проекта, если в него инвестировать больше денег.

ROI, ROMI, ROAS – три R для расчета рентабельности инвестиций

В зависимости от того, какие статьи затрат нас интересуют, можно использовать три разные формулы:

1. Чтобы определить окупаемость проекта с учетом всех затрат, рассчитывают показатель ROI. В расчет берут все суммарные доходы и затраты на проект, в том числе на производство продукта/услуги.

Формула ROI:

Как рассчитать ROMI и ROAS

2. Чтобы определить рентабельность исключительно затрат на маркетинговый канал, используют показатель ROMI. В расчете – рекламный бюджет, аренда билбордов, оплата агентству-подрядчику, полиграфия. Затраты на производство не учитываются.

3. Если нужно определить эффективность конкретного рекламного канала, используют коэффициент ROAS. В формуле учитываются доход и стоимость одной кампании.

Как измерять ROI в digital-маркетинге

Digital-маркетинг – это продвижение продукта с использованием цифровых технологий – интернета, TV, радио. Сложность подсчета ROI для этих каналов состоит в том, что не всегда главной целью рекламной акции является финальный аккорд воронки продаж. Иногда кампании создаются, чтобы повысить репутацию бренда, чтобы название продукта было у всех на слуху, чтобы повысить трафик и т. д. В зависимости от цели будут меняться и значения в формуле ROI.

Ниже – основные метрики, которые помогут нам в вычислении рентабельности для рекламных каналов в сфере digital.

Показатель конверсии

Конверсия – целевые действия пользователей. В зависимости от поставленных задач конкретного рекламного канала это могут быть:

- продажа;

- звонок;

- заполнение формы;

- регистрация;

- подписка;

- просмотр видео;

- нажатие кнопки «Подробнее».

Показатель конверсии определяет, насколько хорошо кампания справляется с поставленной целью. Ее значение можно отследить для:

- каналов входящего трафика – органической выдачи, контекстной рекламы, push;

- мобильной и десктопной версии;

- разных географических регионов.

Если канал стабильно показывает высокую конверсию, это повод задуматься над тем, чтобы вложить в него больше инвестиций. Если наоборот, рационально продумать кампанию, адаптированную под потребности этого канала – например, под пользователей, которые заходят на сайт с мобильных телефонов, дают трафик, но ничего не покупают.

Во сколько обходится 1 лид

Лид в digital – это пользователь, который выявил интерес к продукту и предоставил координаты для обратной связи – контакты, электронный адрес, заполненную регистрационную форму.

Если цель рекламного канала – собрать и передать порцию новых лидов в отдел продаж, то показатель CPL поможет рассчитать, в какую сумму обошелся 1 лид.

Если вы получили значение большее, нежели стоимость среднего чека, это говорит о нерентабельности кампании.

Рентабельность целевого действия

CPA – коэффициент, который показывает, во сколько компании обходится выполнение каждого целевого действия – подписки, регистрации, просмотра видео, покупки и т. д.

Если вы тратите на привлечение клиента больше денег, чем он приносит, рекламный канал становится нерентабельным.

Стоимость среднего чека

Величину среднего чека удобно использовать в расчетах digital-рентабельности. Даже незначительное изменение в сторону повышения может заметно повлиять на общую прибыль.

Если за месяц сайт «сделал» 20 продаж на 20 тысяч $, сумма среднего чека составила 20 000 : 20 = 1 000 $.

Пожизненная ценность клиента

LTV – суммарная прибыль, которую получит компания от одного заказчика в течение всего периода сотрудничества. Это один из ключевых показателей в подсчете рентабельности – он дает более глубокое понимание выгоды от рекламного канала.

Допустим, вы потратили на привлечение 1 клиента 20$, а он сделал покупку на 10$. На первый взгляд, вложения нерентабельны, но в следующем месяце этот же заказчик, ощутив доверие и лояльность к компании, делает заказ уже на 30$, а через полгода – на 100$. Возможно, при этом применялись дополнительные меры по стимуляции повторных покупок – например, SMS-напоминание – но они обходились гораздо дешевле первоначальных инвестиций. В этом случае вложения полностью оправдали себя.

Как оценить ROI разных digital-каналов

Каждый рекламный канал в digital-сфере имеет свои особенности и задачи, поэтому для расчета ROI используются следующие метрики, помимо конверсий:

- в E-mail маркетинге – кликабельность, открываемость писем, процент отписок, привлеченные лиды;

- в Push-уведомлениях – подписки, кликабельность, открываемость, количество привлеченных лидов;

- в аккаунтах социальных сетей и мессенджеров – кликабельность, открываемость, количество новых подписчиков, вовлеченность;

- в Landing Page – количество и продолжительность просмотров страницы, трафик, пользователи, зашедшие на сайт впервые и повторно;

- в блоге – трафик, количество переходов по внутренним ссылкам, уникальные пользователи, время, проведенное на странице.

Ключевые метрики позволяют вычислить точный ROI, определить главные зоны роста и риска, скорректировать бизнес-стратегию.

Особенности расчета ROI: на что обратить внимание

Чем больше факторов учитывается в расчете, тем точнее коэффициент рентабельности инвестиций. Для корректных результатов рекомендуем учесть 4 особенности, описанные ниже:

1. Как ваш клиент продвигается по воронке продаж

Вот ваша контекстная реклама. Пользователь кликнул, перешел на сайт. Не купил. Через неделю увидел вашу рекламу в Instagram. Перешел. Не купил, но запомнил адрес сайта. Через месяц вводит название компании в поисковую строку, переходит и покупает. Технически лид пришел через обычную органическую выдачу. Практически – благодаря тому, первому контекстному объявлению.

Какая роль отводится первоначальному источнику конверсии, решает ваша модель атрибуции. Автоматизированные системы расчета ROI позволяют разрабатывать эту модель в виде воронки продаж. О том, какими программами можно пользоваться, мы расскажем чуть ниже.

2. Какие еще факторы влияют на выручку

Ваш лучший менеджер переехал в другую страну. Сырье 3 раза задерживали на таможне. Самого ходового товара долго не было в наличии. В это же время вы запускаете рекламную кампанию, по которой трафик идет, а продавать не получается. ROI снизится, но маркетинг тут ни при чем.

3. Есть ли сложности с учетом различий в затратах

В январе вы заплатили 150$ за доставку заказа в Великобританию. А в феврале подняли цены на перевозки, и теперь необходимо отдать уже 200$. ROI упадет, но не по вине отдела маркетинга.

4. Учитывается ли полный цикл продаж

Заказчик может увидеть рекламу в марте, а купить – в июле офлайн. Или кликнуть по контекстному объявлению в феврале, долго думать и решиться лишь к маю. Чтобы оптимизировать сбор данных, важно автоматизировать расчет ROI.

Автоматический расчет ROI

Если вы серьезно настроены мониторить один из важнейших показателей в бизнесе, необходимо подготовиться. Желательно за полгода до внедрения контроля ROI.

Подготовка в автоматизации

Подключаем Google Analytics и храним там информацию о всех затратах на рекламные каналы. В настройках должны быть фильтры по офисному IP, адаптированные под ваш бизнес опции конверсии и сбора трафика.

Дальнейший алгоритм действий таков:

- Если заказов из корзины меньше 75% в общей массе, подключаем call tracking для мониторинга обработки звонков.

- Внедряем скрипт SourceBuster, чтобы отслеживать происхождение каждого заказа.

- Настраиваем возможность получать данные по заказам за определенный период.

- Группируем и помечаем рекламные каналы для корректного расчета ROI в маркетинге по каждому сегменту.

Чем у́же сегментирование, тем корректнее коэффициент рентабельности инвестиций. Мы рекомендуем разделать каналы на ретаргетинг и привлечение новых посетителей, отдельно сгруппировать запросы по брендам, отсеять минус-слова, ввести геотаргетинг.

OWOX Bi Smart Data

Платформа для продвинутой аналитики позволяет получать готовые отчеты с опцией индивидуального добавления метрик, которые используются для учета в вашем бизнесе. Плюсы применения:

- не требуются специальные навыки;

- отчеты можно получать в любом из шаблонов на выбор или составить свой по нужным метрикам;

- полный контроль над доступом к данным.

Сервис предоставляет пробную бесплатную версию для ознакомления.

Google Analytics

Сервис дает возможность рассчитать показатель ROI по рекламным каналам Google. Так вы сможете наглядно оценить, какие кампании более эффективны, и перераспределять бюджет.

Сервис рассчитан на работу с одной моделью атрибуции, поэтому не может гарантировать на 100% корректный расчет ROI, поскольку могут учитываться не все источники продаж.

Google Sheets

Инструмент для ручной загрузки информации из Google Analytics в Google Sheets. Позволяет быстро выполнить мелкие расчеты, но не подходит при больших объемах данных.

Как посчитать ROI быстро: 3 способа

Вот три лаконичных сервиса, которые позволяют просчитать рентабельность инвестиций в 2 клика:

- Event Farm. Бонус – дополнительный лист со сравнительной таблицей для наглядности.

- HubSpot. Online калькулятор-«считалочка», изюминка – рекомендации по улучшению вводимых метрик.

- Entrepreneur. Сервис для людей с развитым визуальным восприятием, опция точной настройки отсутствует, выставлять показатели по бегункам нужно вручную.

Сервисы автоматически рассчитывают результат, достаточно ввести данные о продажах.

Как оценить показатель ROI

Результаты коэффициента рентабельности оцениваются таким образом:

- больше 100% – рекламный канал рентабельный;

- равен 100% – точка безубыточности, необходимо найти фактор, мешающий проекту получать больше дохода;

- меньше 100% – проект нерентабельный, необходимо подумать о закрытии или пересмотреть стратегию.

Для полноты картины ROI рассматривается в совокупности с другими показателями: чистой прибылью и количеством реализованной продукции.

Как повысить ROI

Что делать, если ROI получился меньше 100% или ниже, чем в предыдущем периоде:

- Ставить четкие задачи для каждого рекламного канала – в цифрах, которых реально достичь. Не «увеличить конверсию», а «конвертировать 20% лидов за 1 месяц».

- Проводить A/B тестирование элементов, дизайна, таргетинга и отдавать предпочтение опциям, которые работают лучше.

- Снижать затраты на рекламу, анализировать целесообразность расходов.

Любая, даже нерентабельная кампания, дает значительный объем данных для размышлений и анализа. Характеристики целевой аудитории, использование на разных видах устройств, геопозиции – все это позволяет правильно корректировать существующую и разрабатывать новую эффективную бизнес-стратегию.

Наглядные примеры расчета

Если мы рассчитываем коэффициент для конкретного рекламного канала, то подставляем в формулу ROI только те доходы и затраты, которые связаны с этим проектом.

Рентабельность инвестиций в рознице

Перед Пасхой кондитерская запустила два контекстных объявления: для куличей и праздничных кексов. Рекламный бюджет каждого – 300 $. По итогам рекламы продали 200 куличей по 5$ и 250 кексов по 2$. Рассчитаем, какое объявление оказалось более эффективным:

1) (200 * 5 – 300) / 300 * 100% = 233,3% – это означает, что за каждый вложенный доллар вы получили 2,33 доллара;

2) (250 * 2 – 300) / 300 * 100% = 66,6% – это означает, что за каждый вложенный доллар вы получили 0,66 доллара.

Мы видим, что 1-й проект – рентабельный, а 2-й – нерентабельный и себя не окупил. Вывод: к следующему празднику акцентируем внимание на ассортименте куличей.

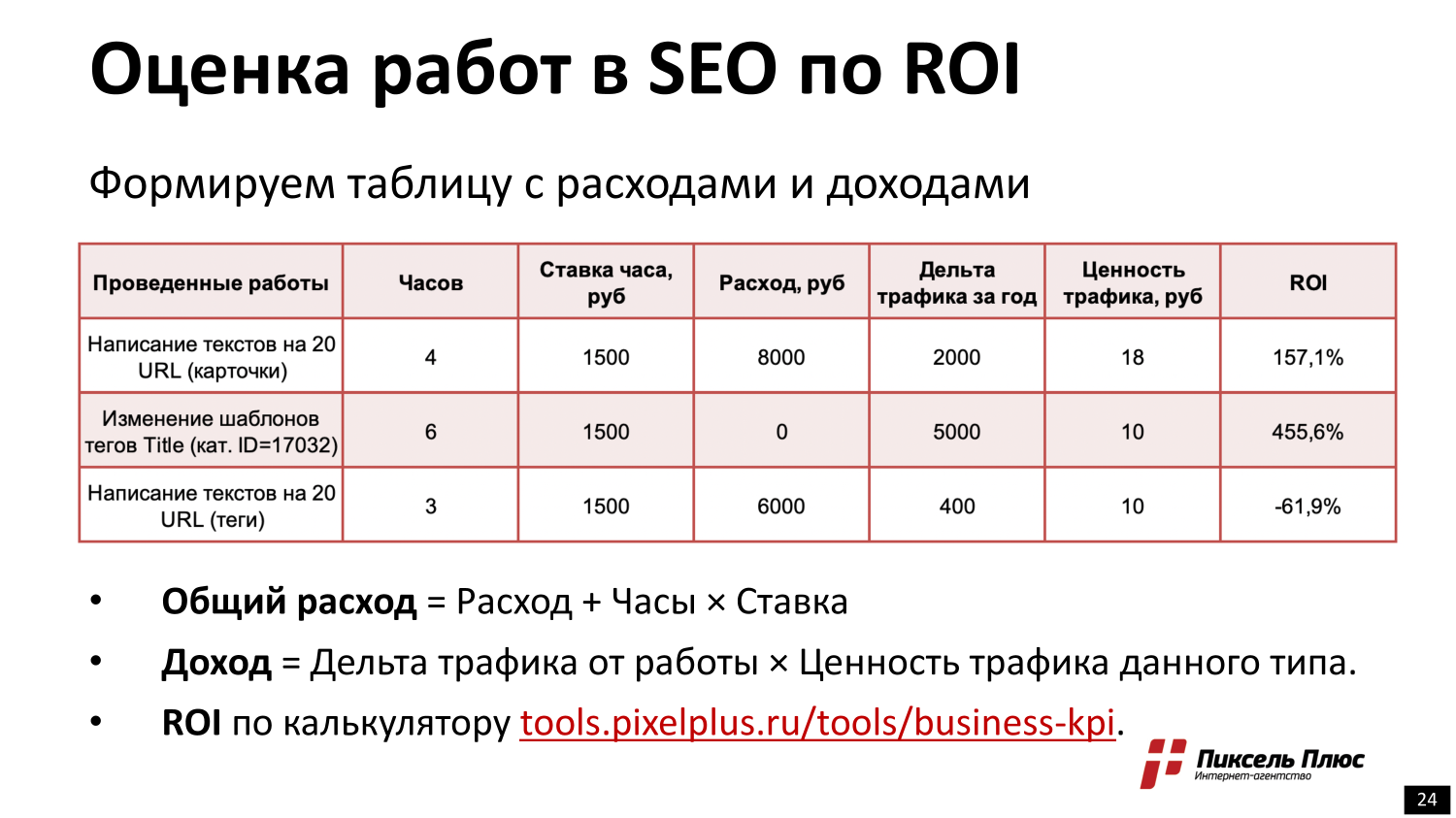

Расчет ROI для SEO

Определяем самый эффективный digital-канал

|

Канал |

Рекламный бюджет |

Доход |

Расчет |

Результат |

|

SEO-продвижение |

50 000 |

200 000 |

(200 000 – 50 000) / 50 000 * 100% |

300% |

|

Контекстная реклама |

10 000 |

45 000 |

(45 000 – 10 000) / 10 000 * 100% |

350% |

|

Таргетинг Instagram |

3 000 |

4 000 |

(4 000 – 3 000) / 3 000 * 100% |

33% |

Наибольшую рентабельность показала контекстная реклама. Продвижение в Instagram оказалось нерентабельным, есть смысл изменить стратегию или закрыть канал.

Выводы

Регулярный расчет ROI помогает вовремя выявить погрешности бизнес-стратегии, закрывать или корректировать нерентабельные рекламные каналы и наращивать рентабельные.

Рассчитать коэффициент можно вручную или с помощью автоматизированных программ. Последние для корректности результата требуют сбора данных минимум за 6 месяцев до начала анализа.

Повысить ROI можно с помощью оптимизации затрат, А/В тестирования, регулярного анализа потребностей целевой аудитории, оценки и понимания неудач предыдущих кампаний.

FAQ

Что такое ROI?

Это индикатор успешности инвестиций. Показывает в процентах, насколько окупились (или не окупились) вложения. Учитывает все статьи затрат и доходов, в том числе зарплату персоналу, аренду и содержание офисного помещения и т. д.

Что такое ROMI?

Это показатель рентабельности инвестиций в каналы маркетинга. Учитывает только затраты на рекламу.

Что такое ROAS?

Это индикатор эффективности конкретного digital-канала. Определяет, получила ли компания больше, чем потратила.

Что нужно учитывать при расчете ROI/ROMI?

Корректность показателей зависит от правильной модели атрибуции, сложностей в расчете среднего чека, продолжительности цикла продаж и многих других факторов, которые описаны выше в статье.

Как автоматизировать расчет ROI/ROMI и ROAS?

С помощью специальным программ и сервисов: OWOX, Google Analytics, Google Sheets. Более лаконичные инструменты – HubSpot, Event Farm, Entrepreneur.

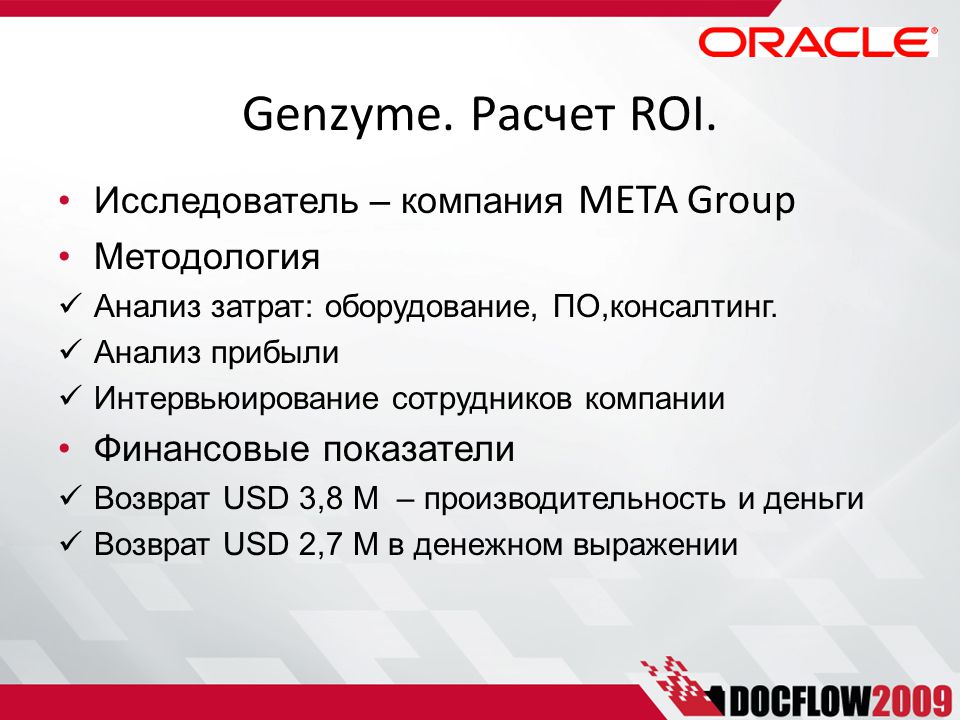

Как рассчитать ROI в проектах RPA: экономика автоматизации бизнеса

Весь наш мир состоит из чисел. Во времена растущей цифровой конкуренции за операционное превосходство это утверждение становится ещё более актуальным.

Расчёт рентабельности инвестиций (ROI) — это высшая мера успеха, особенно когда речь идёт об инициативах по автоматизации, которые напрямую влияют на различные области непрерывности бизнеса: от сокращения денежного цикла до уровня удовлетворённости клиентов.

Преобладает мнение, что расчёт ROI в проектах RPA — сложная затея. Однако ничего стоящего не даётся легко, и если вы стремитесь принимать обоснованные стратегические решения на основе цифр, вам необходимо уметь рассчитывать рентабельность инвестиций в проектах автоматизации.

В этой статье мы поможем вам разобраться в проблемах, связанных с расчётом ROI в проектах RPA, подскажем, с чего начать автоматизацию и каких результатов от неё ожидать, выявим факторы, формирующие ROI в проектах RPA, и покажем вам реальный пример расчёта ROI.

Измерение ROI в RPA: с чего начать?

Нельзя пренебрегать суперсилой программных роботов. Однако для оценки производительности RPA необходимо иметь чёткое представление о том, с чего начать.

Это означает, что вашему предприятию необходим хороший план по автоматизации, который вписывается в общую бизнес-стратегию.

Узнать больше о том, с чего начать

Перед внедрением вам необходимо посмотреть на свою стратегию через призму целей, которых вы стремитесь достичь с помощью RPA.

Например, ваша бизнес-цель — улучшить качество обслуживания клиентов. Тогда ваша стратегия автоматизации должна быть сосредоточена на областях/задачах, которые служат этой цели. Чтобы достичь этого, вам также необходимо распределить роли и обязанности и установить ощутимые KPI.

Из шагов, упомянутых выше, одним из наиболее важных является определение процессов для автоматизации.

Не секрет, что не все задачи можно автоматизировать, поскольку роботизированная автоматизация процессов — это технология, имитирующая деятельность человека и выполняющая повторяющиеся и рутинные задачи.

Прежде чем углубляться в расчёт рентабельности инвестиций, давайте разбёремся, какие процессы действительно можно автоматизировать.

Вот список характеристик, которые должны присутствовать у задачи, чтобы она могла быть автоматизирована. Фактически они помогут получить чёткое представление о том, стоит ли вкладываться в автоматизацию в вашем конкретном случае.

1. Задачи, основанные на правилах

Являются ли процессы, которые вы собираетесь автоматизировать, структурированными и основанными на правилах?

В случае если в них много человеческих решений и исключений, их будет нелегко автоматизировать, или вам следует рассмотреть возможность их повторного моделирования.

2. Задачи трудоёмкие и рутинные

Рассчитайте количество времени, которое члены вашей команды тратят на трудоёмкие повторяющиеся задачи. Если задачи занимают более 1 часа, их следует автоматизировать. Если их меньше, их всё равно можно автоматизировать, однако тогда рентабельность инвестиций не будет такой ощутимой.

3. Данные распознаваемы

RPA работает на поверхности почти любых приложений и баз данных, не внося изменения в существующую инфраструктуру, но важно, чтобы обработанные данные были распознаваемыми и оцифрованными. Например, работу с изображениями, которые не были распознаны с помощью инструмента распознавания текста, нельзя автоматизировать.

4. Данные структурированы

Данные могут быть автоматизированы, если они имеют структуру, т.е. есть чётко определённые категории или типы данных, по которым можно выполнять поиск. Например, некоторые данные (текст, термины, цифры), которые робот находит в заданных полях в процессе обработки данных, могут вызывать определённые действия в системе. В случае, если данные неструктурированы (например, это аудио или видеофайлы) обработать их с помощью RPA не получится (по крайней мере на данном этапе развития технологии).

Исключение: некоторые платформы, такие как ElectroNeek, способны выполнять автоматизацию даже для неструктурированных данных. Это относится к стандартизированным документам с переменным форматом (например, счетам-фактурам).

«Невозможно измерить ROI в RPA»: развенчание мифа

Если Вы когда-либо всерьез интересовались автоматизацией процессов, то наверняка слышали данное утверждение.

Что ж, ROI действительно нельзя измерить в RPA-проектах, если Вы их так и не внедрили.

В обратном случае существует огромное количество метрик, которые можно измерить при расчёте рентабельности инвестиций.

Начнём с малого: количественные показатели RPA-проектов

Согласно отчёту PWC о цифровизации, роботизированную автоматизацию процессов можно назвать «четвёртой промышленной революцией». Очевидно, это связано с тем, что результаты автоматизации настолько значимы, что в некоторых случаях она может улучшить всю операционную систему компании.

По данным многочисленных опросов и отчётов (в том числе Everest Group Report, PWC, Лондонской школы экономики), существует как минимум 5 количественных результатов автоматизации для предприятия.

- Экономия затрат

RPA обойдётся компании от 3 до 10 раз дешевле, чем если бы данные задачи были переданы сторонним специалистам.

Использование программных роботов позволяет значительно сократить время обработки. В некоторых случаях — с недель до секунд.

Роботизированная автоматизация процессов может снизить уровень эксплуатационных ошибок буквально до 0.

- Долговечность и гибкость

Роботы настраиваются и могут эффективно работать в любое время и по любому графику, даже 24/7.

- Скорость реализации

Среднее время автоматизации процесса с помощью RPA — от нескольких дней до пары недель.

Наконец, согласно упомянутым выше опросам, средняя окупаемость инвестиций для компаний, выбравших роботизированную автоматизацию процессов, составляет 300%.

Погружение в тему: качественные показатели так же важны

Помимо количественных результатов, таких как сокращение времени цикла или затрат, также следует учитывать качественные показатели:

- Качество обслуживания и лояльность клиентов

На первый взгляд, этот показатель сложно измерить, но на самом деле это не так. Один из способов — провести опрос клиентов до и после автоматизации и сравнить динамику уровня удовлетворённости клиентов.

- Снижение ошибок

Чтобы измерить эту метрику, у вас должна быть статистика количества ошибок за определённый период до автоматизации и после неё. Количество ошибок и затраты на их исправление до и после автоматизации составят разницу.

- Мотивированность сотрудников

Его можно измерить так же, как метрику удовлетворённости клиентов. Попросите своих сотрудников заполнить анкету об удовлетворённости своей рабочей нагрузкой и функциями до и после внедрения RPA.

- Деловая гибкость

RPA может стать первым шагом в добавлении гибкости вашим инициативам по цифровой трансформации, поскольку автоматизация освобождает человеческий персонал и открывает дорогу для дальнейшей цифровой интеграции. Для его измерения вы можете присвоить значение каждой новой стратегической инициативе, появившейся после первоначальной успешной автоматизации.

- Устранение рисков простоя

Непрерывность рабочего процесса — один из важнейших аспектов успеха в любом бизнесе. RPA позволяет компаниям работать без простоев, устраняя 100% зависимость от человека. Эту метрику можно измерить, сравнив значение предыдущих или потенциальных последствий простоя для бизнеса без RPA со значением устранения этого риска с помощью RPA.

1 шаг к расчёту рентабельности инвестиций: ценность выигрыша во времени

Теперь, когда вы лучше понимаете результаты, которые автоматизация может принести вашей компании, пора подойти к основной теме.

Одна из распространённых ошибок при расчёте ROI в проектах RPA — это применение формулы, где ROI рассчитывается как разница между стоимостью процессов, выполняемых с сотрудниками, и стоимостью процессов, выполняемых программными роботами.

Откроем секрет: это не ROI.

Что тогда? Правильнее было бы назвать разницу «ценность приобретенного времени», или Value of Time Gains (VTG), поскольку, помимо затрат, связанных со стоимостью времени, сэкономленного за счет автоматизации, возврат инвестиций в RPA-проекты состоит из многих других значимых компонентов, которые мы раскроем в более подробно в этой статье.

Тем не менее расчёт VTG будет первым важным шагом на пути к пониманию полной картины расчета рентабельности инвестиций.

Ниже приводим формулу расчета VTG в проектах RPA.

VTG = (EC — AC) / AC x 100 %

где EC (Employee Costs) = Затраты на процессы, выполняемые сотрудниками

AC (Automation Costs) = Стоимость процессов, выполняемых роботами.

И прежде чем углубляться в расчет VTG, давайте определим, из чего на самом деле состоят EC и AC.

EC = Затраты на процессы, выполняемые сотрудниками

Для некоторых из нас расходы, связанные с сотрудниками, рассчитываются только на основе размера заработной платы. На самом деле, этот расчет сложнее и состоит из набора прямых и косвенных затрат.

Фактические среднестатистические расходы на сотрудника составляют:

Прямые расходы:

- Оклад

- Налог на заработную плату, социальное обеспечение и т. д.

- Оплачиваемые больничные листы

- Оплачиваемые ежегодные отпуска

Косвенные расходы:

- Аренда офиса;

- Счета за коммунальные услуги;

- Рабочее пространство (IT-инфраструктура, телефон, мебель и т. д.).

Прочие расходы:

- Социальные бонусы и корпоративные мероприятия;

- Обучение, тимбилдинги.

Как мы рассчитываем EC?

Помимо затрат на рабочую силу, перечисленную выше, нам необходимо знать ставку ЭПЗ (эквивалент полной занятости). Например, один сотрудник может лишь частично участвовать в повторяющихся задачах, тратя на это только 30% своего рабочего времени. В этом случае его участие составит 0,3 ЭПЗ.

Следовательно, формула для расчёта EC будет следующей:

Затраты на персонал (прямые + косвенные расходы) x коэффициент ЭПЗ.

AC = Стоимость процессов, выполняемых роботами

Затраты, связанные с автоматизацией (затраты на RPA), также не являются однозначными, и, более того, существуют также прямые и косвенные расходы:

Прямые расходы:

- Затраты на программное обеспечение

Сюда входят лицензионные сборы, которые составляют незначительную часть затрат на автоматизацию.

- Затраты на обслуживание

Он включает в себя все этапы внедрения — от анализа рабочего процесса до тестирования и фактического развёртывания. Это может быть передано разработчику или может быть выполнено собственными силами (оплачивается один раз при реализации).

- Эксплуатационные расходы

Роботы должны быть гибкими для различных бизнес-сценариев и изменений. Это требует участия разработчиков RPA, которые будут работать над своевременной корректировкой.

Косвенные расходы:

- Виртуальное рабочее пространство

В идеале это подразумевает виртуальную машину с установленной операционной системой и определенными приложениями.

- Затраты на электроэнергию и техническое обслуживание виртуальных машин

Аналогично EC, формула расчёта затрат на автоматизацию, выглядит следующим образом:

Затраты, связанные с RPA (прямые + косвенные расходы) x коэффициент ЭПЗ

Пример расчёта VTG как часть расчёта ROI

Перейдём непосредственно к практическому аспекту темы. Ниже вы можете увидеть реальный пример расчёта VTG в проекте автоматизации из банковской отрасли.

Задача: специалист среднего по размерам банка тратит в среднем 15 минут на обработку заявки на получение кредита, т. е. на обработку документов заявителя и сбор данных из скоринговых систем. Ежедневно он повторяет этот процесс примерно 20 раз, затрачивая в среднем 5 часов (0,6 ЭПЗ).

Процесс автоматизации: разработчик RPA создает программного робота, который выполняет обработку кредитной заявки за 3 минуты, то есть в 5 раз быстрее, чем сотрудник (0,12 ЭПЗ).

Ниже вы можете увидеть расчёт VTG на 1-й и 2-й год автоматизации процессов.

Расчёт VTG (Ценность приобретенного времени)Примечание:

Расходы на сотрудников в год = среднегодовая заработная плата специалиста по банковскому делу + налоги и выплаты по социальному страхованию + прочие расходы на оплату труда.

Затраты, связанные с автоматизацией, рассчитаны с учетом средних рыночных затратах на программное обеспечение и обслуживание для 1 пользовательского пакета. Стоимость услуг оплачивается единовременно при внедрении, следовательно, они равны нулю для 2-го года.

VTG = (EC — AC) / AC) x 100%

то есть:

На 1 год:

VTG = ((70 000 x 0,6 — 35 000 x 0,12)/35 000 x 0,12 ) X 100% = 900%

На 2 год

VTG = ((70 000 x 0,6 — 25 000 x 0,12)/35 000 x 0,12) X 100% = 2233%

Расчёт ROI: что нужно учитывать

Как мы упоминали ранее, окупаемость инвестиций в проекты RPA состоит из ряда важных компонентов, помимо стоимости времени, затрачиваемого на бизнес.

Среди таких компонентов можно выделить следующие:

Ценность ускорения процесса

Например, автоматическая адаптация клиентов может сократить временные затраты с 7 до 2 дней. В зависимости от размера бизнеса это может принести сотни тысяч долларов прибыли.

Выгода от меньшего количества ошибок

Для некоторых предприятий ошибка может быть синонимом катастрофы. Автоматизация может уменьшить количество этих ошибок и сэкономить несколько миллионов долларов компаниям с более высоким уровнем риска ошибок.

Очевидно, когда речь идёт об эффективности RPA, нельзя полагаться только на прямой подсчет затрат. Существует огромное количество факторов, которые нельзя игнорировать для оценки реальных показателей ROI.

Следовательно, с учётом двух вышеуказанных факторов правильная формула для расчёта ROI в проектах RPA будет выглядеть следующим образом:

ROI = [(VTG * AC + выгода от ускорения процесса + выгода от меньшего количества ошибок) — AC] / AC x 100%

ROI в RPA: чем может помочь ElectroNeek

Мы рассмотрели наиболее частые вопросы, связанные с расчётом ROI в проектах RPA.

Если вы ещё не работали с RPA-платформой, узнайте больше о том, с чего начать процессы автоматизации именно в вашей компании.

ROI4CIO: Рассчитайте ROI

Сложно принять решение о покупке ИТ, когда Вы не понимаете выгоду от инвестиций в продукт?

ИТ-менеджеры, ИТ-директоры, CIO сталкиваются с необходимостью сделать оптимальный выбор при внедрении новых решений и обосновать его перед теми, кто выделяет бюджеты на ИТ.

Трудно заранее спрогнозировать, принесет ли внедрение того или иного ИТ-решения реальную выгоду компании. Как объективно рассчитать пользу от новой технологии? Окупятся ли инвестиции и насколько быстро?

Объективные экономические показатели помогут принять обоснованное решение о целесообразности расходов на ИТ. Мы и наши партнеры-поставщики ИТ создали ROI-калькуляторы, которые позволяют быстро рассчитать важнейшие индикаторы возврата инвестиций.

Показатели эффективности инвестиций

ROI (Return On Investment) — Возврат на инвестицииПроцентное отношение чистой прибыли к сумме инвестиции.

Для подсчета показателя ROI необходимо знать, во сколько обойдется проект и сколько прибыли он принесет. Также необходимо учесть возможные риски.

Стоимость внедрения ИТ-решения рассчитывается на основании отпускных цен на конкретные продукты, заданных производителями, и расценок на услуги поставщика решения. С учетом потребностей и организационных особенностей компании-заказчика формируется точная спецификация и рассчитывается ее цена. Также учитываются дополнительные затраты на поддержку и обслуживание нового решения.

Прибыль от проекта вычисляется в соответствии с моделью ROI, построенной для конкретного ИТ-продукта. К каждому ROI-калькулятору прилагается описание модели ROI, на основе которой он создан.

Новое решение может принести прибыль за счет:- дополнительного дохода, например, привлечения новых клиентов;

- сокращения издержек, например, снижения стоимости труда или капитальных затрат;

- повышения производительности труда, например, более эффективного выполнения тех или иных задач.

- риск внедрения — вероятность успешного внедрения проекта, в зависимости от компетенции внедренцев, поддержки вашего руководства, квалификации персонала и т.д.;

- риск модели — насколько описанная модель соответствует вашей бизнес-ситуации.

Исходя из данных о расходах, доходах и рисках, вычисляется чистая прибыль за вычетом издержек; ее процентное отношение к сумме инвестиций и представляет собой коэффициент ROI.

ROI — самый простой и наглядный индикатор, позволяющий оценить рентабельность инвестиций.

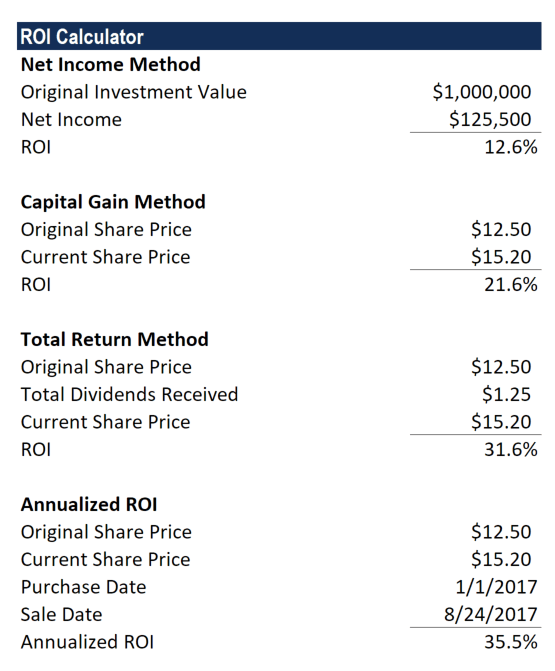

NPV (Net Present Value) — Чистая приведенная стоимостьРазность между затратами на проект и доходами от него с учетом стоимости денег во времени.

Любая сумма сейчас стоит дороже, чем та же сумма через год. Ведь деньги могут вложены и приносить прибыль. Показатель NPV учитывает, помимо стоимости внедрения и ожидаемой выгоды, также ставку дисконтирования.

Ставку дисконтирования вы можете задать при расчете сами. Часто используют ставку банковского процента по депозитам. Очевидно, проект должен быть выгоднее, чем простое вложение денег на депозитный банковский счет.

Показатель NPV позволяет сравнить ожидаемую доходность проекта с альтернативными источниками прибыли.

Максимально допустимая ставка дисконтирования, при которой можно вкладывать средства без потерь для инвестора.

IRR (Internal Rate of Return) — Внутренняя норма доходностиIRR показывает, при какой дисконтной ставке чистая приведенная стоимость будет равна нулю, то есть, проект окупится.

Чем выше внутренняя норма доходности, тем лучше. При выборе между несколькими проектами зачастую выбирают тот, у которого более высокий IRR.

PP (Payback Period) — Срок возврата инвестицийПериод, за который проект достигнет точки безубыточности.

Исходя из первоначальной стоимости внедрения, ожидаемых текущих расходов и будущих доходов, рассчитывается срок самоокупаемости — когда суммарные доходы превысят суммарные расходы.

В целом проекты с более коротким сроком окупаемости считаются менее рискованными.

Показатели эффективности игр: ROI | App2top

Это седьмая публикация App2Top.ru и devtodev в рамках цикла материалов об игровых метриках. Статьи делятся по сезонам, каждый из которых посвящен конкретной теме. Первый сезон называется «Деньги». В нем мы рассказываем про показатели эффективности, касающиеся денег.

Вера Карпова

Когда мы совершаем какие-либо покупки, мы хотим как можно быстрее получить от них полезный результат. Купив машину, мы с комфортом начинаем ездить на работу, с новой PlayStation получаем удовольствие от любимой игры, заплатив фитнес-инструктору, ожидаем получить подтянутое тело, а заплатив за ужин, весело проводим вечер пятницы с друзьями.

Аналогично, вкладывая деньги в какой-либо проект, инвестор хочет получить выгоду из этого вложения (только уже в денежном эквиваленте), причем, желательно, как можно быстрее.

Показателем того, как возвращаются вложенные деньги, является метрика ROI (Return On Investment) – возврат инвестиций.

Есть несколько вариантов расчета этого показателя. Первый выглядит следующим образом:

ROI = (Revenue – Investments ) / Investments

Из полученного от вложений дохода вычитается сумма инвестиций и делится на сумму инвестиций.

В этом случае, если ROI > 0, то можно считать, что вложенные инвестиции окупились.

Второй способ немного проще – полученный от вложений доход делится на сумму вложений.

ROI = Revenue / Investment * 100%

При таком расчете, соотношение ROI > 100% будет говорит об окупаемости.

Не менее важный вопрос, после факта окупаемости, это её срок – через какое время вернутся вложенные средства. Поэтому, чтобы контролировать процесс и скорость возврата инвестиций, ROI можно отслеживать уже в первую неделю и считать его в 7-й, 14-й, 30-й, 60-й, 90-й и остальные дни.

В тот момент, когда полученный доход станет равен сумме вложений и ROI будет равен 0 или 100% (в зависимости от способа расчета), их можно считать окупившимися. А весь последующий доход, который будет приносить проект, пойдет только в плюс.

Зная значения ROI в определенные дни, можно не только отслеживать, как возвращаются средства, но и сравнивать окупаемость вложений в различные проекты.

Рассмотрим это на примере.

Допустим, у нас есть 2 проекта: в первый вложили $500, во второй $1000. Теперь посмотрим как возвращаются потраченные деньги, используя вторую формулу:

Несмотря на то, что второй проект приносит больше денег, окупается быстрее первый.

Именно такой расчет ROI – в определенные дни – и позволяет сравнивать разные проекты, даже если вложения были сделаны не одновременно. Если учитывать только итоговый ROI, то можно ошибочно сравнить его показатель для проекта, который «прожил» 30 дней с тем, который на рынке полгода.

Частным случаем ROI является такой показатель как ROMI (return on marketing investment) – возврат инвестиций, вложенных в маркетинг. Фактически это тот же самый показатель, который просто подчеркивает, что ROI может использоваться применительно к маркетинговым кампаниям, наравне с другими сферами.

Довольно частым использованием ROI в маркетинге является анализ окупаемости вложений в трафик. В этом случае формулу можно немного модифицировать и считать как LTV (Lifetime value) за вычетом CPI (cost per install), деленное на CPI, то есть доход, который приносит пользователь за всю свою «жизнь» в проекте, уменьшенный на стоимость привлечения этого пользователя, делится на стоимость привлечения:

ROI = (LTV — CPI) / CPI

Или второй вариант формулы:

ROI = LTV / CPI * 100%

В этом случае ROI тоже может быть рассчитан в определенный день с момента установки приложения пользователем, только вместо LTV в таком расчете будет использоваться накопительный ARPU за нужный день.

ROI N day = (Cumulative ARPU N day — CPI) / CPI

или:

ROI N day = Cumulative ARPU N day / CPI * 100%

При анализе трафика не стоит останавливаться на одном лишь ROI, поскольку помимо перечисленных выше метрик, можно получить еще больше информации о пользователе – от ARPU до его поведенческих характеристик, которые также помогут оценить насколько трафик качественный и целевой, например:

- ARPU, конверсия в регистрацию или покупку;

- количество сессий, которое совершает один пользователь;

- Retention, который можно оценивать уже в первые дни с момента установки;

- выполнение определенных эвентов;

Все это поможет еще лучше понять, что за пользователи приходят в проект из определенного канала.

Небольшой пример, в котором, в отличие от первого, мы учтем еще несколько показателей. Допустим, у нас снова два проекта с такими параметрами:

Используя эти данные, можно посчитать не только ROI, но и ARPU – показатель, который учитывает платящих, и не платящих пользователей, и размер платежей – после чего второй проект выглядит еще более выгодным, так как быстрее окупает вложенные инвестиции и привлекает пользователей, которые в среднем платят больше.

Есть еще два показателя, которые помогут оценить успешность инвестиционного проекта – это NPV (net present value – чистый дисконтированный доход) и IRR (internal rate of return – внутренняя норма доходности). Рассмотрим их чуть подробнее.

Первый индикатор (NPV) позволяет учесть дисконтирование при расчете потенциальной прибыли от проекта.

Равен он сумме всех поступлений, умноженных на коэффициент дисконтирования:

Здесь r – ставка дисконтирования, t – временные интервалы, поступления которых мы суммируем.

Для удачных вложений этот показатель будет больше 0, причем чем он будет выше, тем прибыльнее проект.

Рассчитаем его для 2-х проектов, которые были рассмотрены в самом первом примере. Предположим, что ставка дисконтирования 10%, тогда для первого месяца и первого проекта расчет будет выглядеть так:

($450*1 / (1+10%)1 = $409 .

Аналогично можно сделать расчет для всех остальных периодов:

Просуммировав NPV с вложениями в проект, мы видим, что итоговый показатель обоих проектов больше нуля, что говорит о том, что они оба возместят инвестиции, но при этом первый выглядит более привлекательным, так как его NPV выше, чем у второго проекта.

Теперь рассмотрим второй показатель – IRR. Он довольно тесно связан с NPV, ведь это процентная ставка, при которой NPV равен нулю.

Поэтому все, что нужно сделать для расчета IRR – это приравнять к нулю предыдущую формулу и вычислить процентную ставку.

Здесь r и есть искомый IRR.

IRR показывает, при какой процентной ставке полностью окупятся вложенные инвестиции.

В нашем примере, для первого проекта это будет 54%, а для второго 19%, что также говорит о преимуществе первого проекта.

Всегда хочется получить обратный результат, вложив свои деньги, а еще лучше, когда его можно измерить. Для финансовых вложений основной показатель мы рассмотрели. Хорош он тем, что одновременно учитывает и потраченные средства, и полученный доход, тем самым определяя целесообразность сделанных вложений. Его использование позволит контролировать вложенные средства и более рационально ими распоряжаться.

Читайте также:

как рассчитать ROI рекламной кампании?

Автор Сергей Шевченко На чтение 5 мин Просмотров 43 Опубликовано

Запуск рекламной кампании в интернете ещё не гарантирует успех. Чтобы быть конкурентоспособным и привлечь целевую аудиторию, необходимо быть гибким и уметь держать равновесие. Следует регулярно оценивать показатели эффективности и вносить корректировки для их повышения.

Важным показателем, требующим постоянного внимания, является ROI в контекстной рекламе. В настоящей статье рассмотрим все его характеристики — суть, способы его расчёта и методы увеличения.

Что такое ROI в контекстной рекламе?

«Возврат инвестиций» — именно так с английского звучит перевод словосочетания Return On Investment, первые буквы слов которого образуют аббревиатуру ROI. Измеряемый в процентах показатель даёт возможность быстро оценить прибыльность вложений и рассчитывается на основании двух величин: дохода от инвестиций и их размера.

Показатель чаще применяют инвесторы, но для маркетологов он является незаменимым при анализе продуктивности рекламных кампаний. Они превратили его в ROMI, где буква «M» указывает на то, что ведётся оценка именно маркетинговых инвестиций (Return On Marketing Investment).

ROI рекламной кампании показывает её рентабельность, а также даёт ответ на вопрос, адекватна ли отдача от вложений в привлечение клиентов, окупаются ли они, и увеличивается ли число покупателей.

Совет! Всегда контролируйте ROI. Так вы гарантировано застрахуете себя от неэффективных трат и всегда будете точно знать, окупаются ли маркетинговые инвестиции.

Как считать ROI рекламной кампании?

Для расчёта существует несколько формул, среди которых наиболее популярны две. Первая — простая, позволяет быстро оценить общую картину:

Что касается инвесторов, формула вполне понятна: определяя прибыль, вычитанием величины непосредственных инвестиций из полученного от них дохода, делим её на сумму вложений. Полученный положительный или отрицательный результат умножаем на 100 для оценки показателя в процентах.

Но в контексте маркетинга необходимо знать, как рассчитать ROI в контекстной рекламе. Подход к оценке тот же. Уменьшаем прибыль от реализованного в рамках рекламной кампании продукта на сумму, затраченную на маркетинговую активность, и делим полученную величину на эту же стоимость рекламы.

Для расчёта по второй формуле используется временной фактор:

Информация! Этот подход также удобно применять для оценки доходности владения ценными бумагами.

Какой показатель ROI считается оптимальным в контекстной рекламе?

Как оценить ROI в контекстной рекламе, и какая величина показателя является оптимальной? Большие значения коэффициента говорят о высокой рентабельности, поэтому следует стремиться к положительной динамике увеличения показателя ROI.

- Значение, равное 100%, говорит лишь о том, что все вложения возвращаются, но дополнительного дохода не приносят.

- Если ROI не переходит отметку в 100%, то реклама работает не эффективно — расходы превышают эффект от вложений.

- Значения, превышающие 100%, говорят о том, что вложенные средства не только возвращаются, но и приносят дополнительную выгоду. И чем больше значение, тем эффективнее работают инвестиции.

Внимание! Для каждой ниши оптимальный показатель будет сугубо индивидуальным. Но однозначно можно говорить об успехе, если Вы видите значения в 200-300%.

Пример расчета ROI в интернет-рекламе

Пример из жизни поможет лучше понять, как осуществляется расчет ROI рекламной кампании. Для рекламы своего продукта интернет-магазин одновременно подключил сразу несколько площадок — Google Ads, Facebook и доски электронных объявлений. Результатом стала выручка в размере 9800, 6300 и 1300 грн. для каждого соответствующего источника трафика. Стоимость этого трафика обошлась в 3500 грн. для Google Ads, 2650 грн. стоила аудитория Facebook, и 950 гривен интернет-магазин потратил на доски объявлений.

При таком раскладе очевидно, что размещение на досках не рентабельно, а реклама в AdWords работает эффективнее, чем в Facebook. Каждая вложенная в Google Ads тысяча гривен не только возвращается, но и приносит дополнительную выгоду в размере 1800 гривен. Подобным образом анализируются рекламные кампании для различных продуктов или услуг.

Совет! После любых корректировок кампаний можно рассчитывать ROI, тем самым быстро получая адекватную информацию о том, как изменения повлияли на эффективность.

Расчёт помогает принимать оперативные и обоснованные решения, касающиеся оптимизации рекламы.

Как оптимизировать рекламную кампанию используя ROI?

Применять показатель ROI в контекстной рекламе можно для увеличения эффективности рекламы в сети, для чего следует провести корректировку объявлений, рекламирующих те продукты, для которых осуществлялся анализ.

В настройки аккаунта можно внести следующие корректировки:

- Необходимо акцентировать усилия на кампаниях с наибольшим значением ROI, поднимая объявления в рекламной выдаче, повышая стоимость клика и увеличивая количество ключевых запросов;

- Следует отказаться от стимулирования низкоэффективных рекламных кампаний с наименьшим значением показателя окупаемости вложений, снизив стоимость клика и остановив показы по неконверсионным ключевым фразам;

- Изменить содержание объявлений, добавив в заголовок стоимость продукта.

Когда ROI не работает?

Оценку ROI в интернет-рекламе нельзя рассматривать в качестве универсального инструмента для любой ситуации. Иногда его расчёт не имеет смысла, и таких случаев довольно много. Расскажем о наиболее распространённых.

Если клиент принимает решение о заключении сделки не сразу, и ему требуется время на раздумья, то расчёт ROI на основании данных за короткий промежуток времени не поможет адекватно оценить результаты маркетинговой активности. Приобретая автомобиль или дорогую технику, покупатель может долго изучать марки и бренды, анализировать цены и предложения.

Важно! Между первым кликом по рекламному объявлению и совершением покупки иногда проходят недели или даже месяцы. Это является причиной того, что величина ROI в значительной мере зависит от периода оценки.

Если средняя стоимость сделки достаточно высока или цены от сделки к сделке сильно отличаются, то расчёт ROI также не принесёт ожидаемого результата. Иногда, например, достаточно продать один дорогой автомобиль, чтобы существенно улучшить величину показателя.

Учитывая все описанные факторы, с уверенностью можно говорить, что коэффициент ROI является интересным и полезным показателем, но при условии, если он правильно используется. При грамотном его применении управление рекламной кампанией становится более эффективным.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Рентабельность инвестированного капитала (ROIC) Определение

Какова рентабельность инвестированного капитала (ROIC)?

Рентабельность инвестированного капитала (ROIC) — это расчет, используемый для оценки эффективности компании при распределении капитала, находящегося под ее контролем, на прибыльные инвестиции. Коэффициент рентабельности инвестированного капитала дает представление о том, насколько хорошо компания использует свой капитал для получения прибыли.

Сравнение рентабельности инвестированного капитала компании со средневзвешенной стоимостью капитала (WACC) показывает, эффективно ли используется инвестированный капитал.Эта мера также известна как «рентабельность капитала».

Ключевые выводы

- Рентабельность инвестированного капитала (ROIC) — это сумма денег, которую зарабатывает компания, которая превышает средние затраты, которые она платит за свой заемный и собственный капитал.

- Рентабельность инвестированного капитала может использоваться в качестве ориентира для расчета стоимости других компаний

- Считается, что компания создает стоимость, если ее рентабельность инвестиций превышает 2%, и разрушает стоимость, если она составляет менее 2%.

Рентабельность инвестированного капитала (ROIC)

Как рассчитать рентабельность инвестированного капитала (ROIC)

Формула ROIC:

ROIC = (чистая прибыль — дивиденды) / (долг + капитал)