Как пользоваться картой Виза Сбербанка за границей?

Многие клиенты Сбербанка, которым предстоит поездка за границу, интересуются следующими вопросами: как пользоваться картой Виза Сбербанка за границе, будет ли работать карта Сбербанка в другой стране, и пройдет ли оплата по пластику системы Visa в магазине или кафе. Из этого обзора вы узнаете, как осуществляются зарубежные транзакции, а также познакомитесь с мнением клиентов, часто посещающих другие страны.Основные достоинства карты Сбербанка

Использование пластиковой карты Visa Сбербанка за границей является более удобной процедурой, чем оплата товаров наличными деньгами. За рубежом принимают практически все карты Сбербанка, кроме социальных карт при поддержке Maestro. Совершая покупки в торговых центрах, вы без проблем расплатитесь пластиком ведущего банка страны, однако для оплаты в точках, не подразумевающих безналичную оплату, не забудьте снять в банкомате требуемую сумму денег. Важнейший плюс использования карты – в возможности осуществлять безналичные платежи без конвертации, так как перевод накоплений в другую валюту пройдет автоматически по курсу банка на текущий момент.

Важнейший плюс использования карты – в возможности осуществлять безналичные платежи без конвертации, так как перевод накоплений в другую валюту пройдет автоматически по курсу банка на текущий момент.Недостатки карты Сбербанка за границей

Как и у всех банковских продуктов, использование карты Сбербанка за границей имеет и свои недостатки:- срочное восстановление карты при утрате потребует дополнительных расходов;

- при снятии наличных через банкомат любого другого зарубежного банка придется платить двойную комиссию;

- если расчеты по карте ведутся в рублях, при оплате в магазинах и кафе со счета снимут деньги за конвертацию;

- требуется предупреждение специалистов банка, если планируются зарубежные поездки, чтобы избежать блокировки платежного средства службой безопасности.

Что лучше взять с собой – Виза или МастерКард

За рубеж можно брать банковские карты с обеими платежными системами. Карту Visa, по которой расчеты ведутся в долларах, лучше брать в Америку, Турцию – то есть страны, где возможна оплата в упомянутой валюте. По системе Mastercard расчеты проводятся в европейской валюте, поэтому такая карта идеально подойдет для путешествий в странах ЕЭС.При путешествиях по Европе с рублевой картой Виза от Сбербанка система рассчитает операцию в евро, затем – переведет в доллары, а только после этого – рубли. Держатель пластика во Франции или Германии оплатит двойную конвертацию, тогда как в США – только одну.

На заметку. Для путешественника желательно, чтобы счет карты был открыт в той валюте, какой принимают оплату в магазинах. В этом случае в конвертации не будет необходимости и владелец пластиковой карты сможет сэкономить.

Также не рекомендуется обналичивать средства на карте. Опытные путешественники считают, что выгоднее платить за услуги безналично, чем снимать деньги и рассчитываться ими.к содержанию ↑

Комиссия за обналичивание

Любое снятие валюты вне терминалов своего банка влечет дополнительные затраты для обладателя карты. И во многих банковских организациях этот процент довольно высок – до 12-15 $ или € вне зависимости от суммы.Какие непредвиденные ситуации могут случиться за рубежом

Путешествуя по чужой стране, гражданин может попасть в неприятности – потерять карту или быть обворованным. В этом случае необходимо безотлагательно связаться с банковской службой поддержки и наложить блокировку на карту, чтобы злоумышленники не смогли ей воспользоваться.- никогда не записывайте пин-код на пластиковом носителе или на бумаге и не кладите ее в кошелек рядом с картой;

- избегайте оплаты по карте в подозрительных торговых точках, не платите дважды, если терминал не выдал чек;

- отслеживайте сумму, которую набрал кассир или продавец, на экране терминала;

- старайтесь не доставать кошелек из сумки при скоплении людей, держите его в недоступном месте;

- всегда имейте запас наличных на мелкие расходы;

- откладывайте «подушку безопасности» на случай утери карты;

- подключите рассылку sms, чтобы контролировать все операции по пластику;

- никому не давайте карту в руки, следите, чтобы оплата проходила в вашем личном присутствии;

- контролируйте срок окончания действия карты. Если срок действия карты должен закончиться во время поездки, закажите новую заранее.

Недостатки использования рублевых карт Сбербанка за рубежом

Используя карту Сбербанка в РФ валюте, вы потеряете дополнительные деньги на конвертации, так как будете вынуждены оплачивать комиссионные местной кредитной организации, и Сбербанку за выполнение перевода. К тому же, это довольно медленный процесс, так как в некоторых банках он все еще проводится вручную. Также возможны резкие скачки курса, из-за чего держатель карты теряет в деньгах еще больше.Где за пределами России представлен Сбербанк

Подразделения Сбербанка РФ открыты в Республике Беларусь, Казахстане, на Украине. Посетить партнерские офисы можно в Китае, Индии, Турции, Германии и других государствах. Первый филиал с полным комплексом финансовых услуг открылся в Германии во Франкфурте-на Майне, через несколько месяцев заработало турецкое представительство.Сеть заграничных филиалов Сбербанка растет. Более 10% всех услуг кредитной организации получают жители 20 иностранных государств.

Пользоваться пластиковыми картами за рубежом – очень быстро и удобно, а при идентичной валюте – довольно выгодно. Если гражданину за границей необходимы крупные суммы, их лучше не декларировать при въезде в страну, а держать на карте, которой можно расплатиться в любой момент.

sbank-gid.ru

какую выбрать, чем они отличаются и какая из них лучше?

При оформлении банковской карты менеджеры часто спрашивают, какую платежную систему клиент предпочитает — Виза или Мастеркард? Многих этот вопрос ставит в тупик — различия между ними неочевидны. Однако знать о них все же стоит.

На территории России использование любой из этих карт одинаково удобно: как правило, если вы где-то можете расплатиться Visa, там принимают и Mastercard . Но родина у этих систем разная, и при выезде за границу этот фактор стоит учитывать. Есть и другие интересные детали.

Карты Виза и Мастеркард: что говорит статистика?

Прежде чем начать сравнение Виза и Мастеркард, нужно разобраться в том, что представляет собой платежная система. Итак, платежной системой называется сервис для перевода денег в электронной форме, осуществляемого согласно набору правил и с использованием программных, аппаратных и технических средств. Платежные системы бывают локальными, то есть действующими в одной стране или даже в рамках отдельного сегмента национального рынка, и международными. Виза и Мастеркард относятся к последним, более того, они являются самыми известными и распространенными. Обе они позволяют снимать наличность в банкоматах, а также оплачивать покупки и услуги — как в обычных торговых точках, так и в Интернете.

Виза родом из США. На сегодняшний день эта американская платежная система, основанная в 1970 году, используется в 200 странах мира. Без преувеличения систему Visa можно одним из лидеров рынка — ей «принадлежит» 30% всех банковских карт мира.

Основная валюта для Визы — доллары. Именно поэтому в США лучше пользоваться картой Виза — в этом случае курс конвертации будет выгоднее. В России возможно оформить карту этой системы как для долларового, так и для рублевого счета.

Штаб-квартира Мастеркард также расположена в США, но у этой системы базовая валюта операций — евро. Поэтому, отправляясь в путешествие в Европу, лучше брать с собой карту Мастеркард. Конвертация всегда будет зависеть от того, где вы находитесь — в Америке она будет осуществляться через доллар, в Еврозоне — через евро. Система Мастеркард представлена в 210 странах, но охват у нее все же немного меньше, чем у Виза — только около 16% всех банковских карт носят на себе ее логотип. Впрочем, в последние годы этот разрыв начал сокращаться.

Важно знать

Чем отличается карта Виза от Мастеркард?

Сами по себе банковские карты, вне зависимости от платежной системы, бывают разных видов, это тоже стоит учитывать.

Электронные карты

В этой категории Виза предлагает карту Visa Electron, а Мастеркард — Maestro и Mastercard Electronic. Это самый простой и дешевый вид карт, использование которых связано с некоторыми ограничениями. С их помощью можно снимать деньги в банкоматах и расплачиваться везде, где стоят платежные терминалы. Но вот совершать покупки в Интернете они не позволяют — по крайней мере, Maestro и Mastercard Electronic. Visa Electron иногда может использоваться для онлайн-приобретений, но эта возможность устанавливается банком, выпускающим карты — одни предоставляют ее, другие — нет.

За границей электронные карты принимают далеко не везде, так как имя владельца на них не выдавлено, а просто напечатано, в то время как широко используемые во всем мире импринтеры (устройства для принятия оплаты без терминала) требуют наличия объемных букв.

Классические карты

Это самый распространенный вид карт с невысокой стоимостью обслуживания и широким функционалом. Виза предлагает клиентам карты Visa Classic и Visa Business, а Мастеркард — Mastercard Standard. Такие карты позволяют снимать наличность в банкоматах, оплачивать товары и услуги с помощью платежных терминалов в торговых точках, а также совершать покупки в онлайн-магазинах. При оплате покупок в Интернете Виза использует код CVV2, а Мастеркард — CVC2.

Премиальные карты

Обе системы выпускают карты премиум-уровня: Visa Gold и Visa Platinum — у Виза, Mastercard Gold и Mastercard Platinum — у Мастеркарда. Такие карты — не просто платежный инструмент, а символ статуса, подчеркивающий состоятельность владельца. Карты уровня Gold и Platinum предоставляют право на целый ряд дополнительных услуг — например, бесплатную страховку во время зарубежных путешествий, скидки при аренде автомобиля за границей, возможность принимать участие в дисконтных программах платежных систем и получать исключительные скидки у партнеров банка. Кроме того, держатель карты Виза Платинум и выше получает особую приоритетную линию связи с банком, возможность быстро получить наличные при утере карты, а иногда — и личного менеджера.

Стоит отметить, что на Визу спектр услуг этим не ограничивается — система предоставляет своим особо важным клиентам также юридическую и медицинскую помощь за рубежом, услуги консьерж-службы и прочее. Казалось бы, в премиум-сегменте Виза явно выигрывает, но не спешите принимать решение. Кроме сервиса, предлагаемого платежной системой, есть еще и специальные услуги банка-эмитента. И нередко функционал карты дополняется различными предложениями от самого банка, так что в итоге Виза и Мастеркард будут равны по удобству.

Здесь стоит упомянуть также о международной программе скидок и привилегий Mastercard Priceless Cities («Бесценные города»), стартовавшей в 2011 году. Сегодня статус «бесценного города» имеет ряд крупных городов: Лондон, Сингапур, Сидней, Пекин, Торонто, Москва и другие.

Основной идеей программы является персональный подход к интересам каждого держателя карты. Программа разработана в партнерстве с лучшими музеями, ресторанами и местами отдыха, что позволяет владельцам карт пользоваться уникальными предложениями, скидками и другими привилегиями, предоставляемыми партнерами программы.

Кредитные и дебетовые карты

Карты обеих платежных систем могут быть как дебетовыми (клиент пользуется только своими средствами), так и кредитными (клиент использует деньги банка и ежемесячно погашает кредит). Есть и промежуточный вариант — дебетовые карты с овердрафтом. В этом случае держатель карты пользуется собственными деньгами, но в случае необходимости может уходить в минус и использовать заемные средства. У кредиток есть кредитный лимит, а также дневной лимит расходов, у Visa Classic, Visa Business и Mastercard Standard он ниже, чем у премиальных Visa Gold, Visa Platinum, Mastercard Gold и Mastercard Platinum.

Какая карта лучше? 2:3 в пользу MasterCard

Так какую же платежную систему выбрать? Давайте попробуем сравнить обе.

- Охват стран: 200 — у Виза против 210 — у Мастеркард. Мастеркард выигрывает.

- Распространенность: в масштабах всего мира Виза распространена шире, чем Мастеркард — к первой системе принадлежат 29% всех карт, ко второй — 16%. Виза победила.

- Распространенность в России: у Виза в нашей стране более 80 банков-партнеров, ее доля составляет 45%, а у Мастеркард — около 100 банков-партнеров, при этом ее доля оценивается в 49%. И по этому параметру Мастеркард выигрывает.

- Возможность оплаты: карты Виза принимаются в более чем 20 миллионах компаний по всему миру. У Мастеркарда этот показатель еще выше — 30 миллионов торговых точек. Победа за Мастеркард.

- Покупки в Интернете: обе системы дают возможность безопасной оплаты товаров и услуг онлайн. Ничья.

- Безопасность: карты обеих платежных систем имеют сопоставимые параметры безопасности. Visa использует сервис Visa Money Transfer (для перевода денег с карты Visa на карту Visa и для перевода наличных на карту Visa через банкомат/терминал). Похожая услуга Mastercard MoneySend тоже используется рядом банков, при этом является менее распространенной. Кроме того, Visa поддерживает дополнительную систему безопасности «Verified by Visa».

- Отличительные особенности: помимо карт обычного формата Виза и Мастеркард выпускают и мини-карты (например, клиенты «Альфа-Банка», оформившие дебетовую или кредитную Cosmo-карту, получают в дополнение к обычной карте маленькую карту-брелок). Функционал у нее такой же, как и у обычной, с той лишь разницей, что мини-карту нельзя использовать в банкоматах.

- Специальные предложения: у системы Виза в России около 50 компаний-партнеров, где держатели карт всегда могут получать скидки размером 5-10%, регулярно проводятся и временные акции. У Мастеркард есть бонусная программа Mastercard Rewards — оплачивая покупки картой Mastercard , держатель получает бонусные баллы и может обменять их на призы из каталога программы — в настоящий момент в нем более 200 различных подарков. Кроме того, действуют и скидочные программы — правда, их не так много. В итоге отдаем пальму первенства Виза.

Итак, по совокупности всех параметров побеждает Мастеркард — однако это победа с очень небольшим перевесом. В сущности, можно с уверенностью утверждать, что обе системы хороши, удобны и безопасны.

www.kp.ru

Какой картой выгоднее расплачиваться за границей: Visa или Mastercard

Пластиковая банковская карта стала в России предметом привычным и даже рутинным. В местных магазинах, автозаправках, билетных кассах, салонах красоты давно уже большинство клиентов расплачиваются пластиком.

А те граждане, которые ездят за рубеж для отдыха, шоппинга или в командировку, уже не возят с собой наличных. Несколько пластиков – и никаких хлопот с купюрами, разве что стоит взять страховочный запас местных денег страны назначения.

Механизм оплаты покупок за рубежом

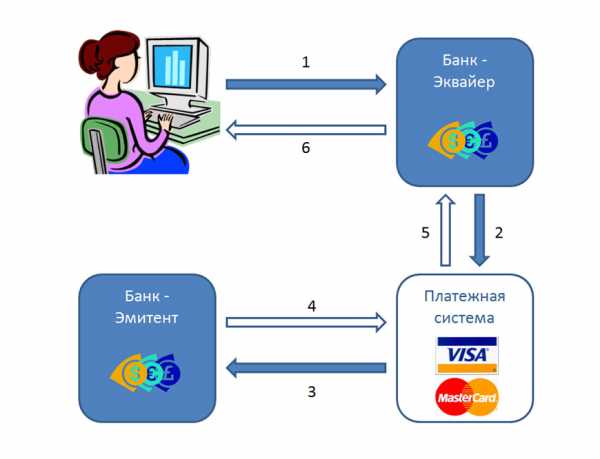

Когда вы делаете покупку в чужой стране и расплачиваетесь картой, то в операции задействованы 3 участника – банк продавца, ваш банк и платёжная система (ПС).

Действия происходят в таком порядке:

- терминал шлёт сигнал в местный банк и запрашивает сумму;

- банк-эквайер обращается к ПС с требованием денег;

- ПС, в свою очередь, адресует запрос в банк-эмитент;

- там проверяется баланс счёта и в распоряжение ПС переводится нужная сумма.

Теперь нюансы.

Если валюта карты, ПС и магазина одинаковы, то это самый простой и выгодный вариант – комиссию не берут.

Как только ПС или банку понадобится обменять деньги, то будет начислена комиссия в 1-5%, и на эту сумму увеличится стоимость покупки.

Сложнее, если вы находитесь в стране, имеющей оригинальную валюту. Здесь будет больше конвертаций, 2 или 3, и по курсу, который вам не понравится.

Как правильно выбрать карту для поездки

Выбирать ПС придётся между Visa и MasterCard, они охватывают все страны, где применяются банкоматы. Есть и другие ПС, национальные: китайская China UnionPay, японская JCB и прочие. Но это не мешает работать и в Японии, и в Китае распространённым ПС. Правда, не так широко, как в Европе.

Газпромбанк для своих частных клиентов, собирающихся за рубеж, предлагает оформить кобейджинговую карту. Она есть продукт сотрудничества нескольких ПС, в данном случае — российской национальной МИР и международной. Кобейджинговую карту принимают в иностранных банках, её легко узнать: на ней размещены логотипы не одной, а нескольких ПС.

Система МИР в конце 2018 года вышла на этап сотрудничества и заключения партнёрских договоров с зарубежными ПС, так что в скором времени карты МИР будут ходить за границей без ограничений. А пока — Visa и MasterCard.

Принято считать, что валюта ПС Visa – американский доллар, а ПС Master Card – евро. Это не совсем верно: международные банки держат корсчета в разных валютах, не привязываясь к ПС. Роль в расчётах играет то, какая валюта привязана к карте.

Если у вас валютная карта, в USD или EUR, то зарубежные операции будут произведены с минимумом комиссий.

Если платить рублёвым пластиком, то ПС сама проведёт конвертацию по текущему курсу, и придётся заплатить комиссию. Ведь случаи, когда у банка-эквайера имеется счёт в рублях, минимальны.

Не забудьте принять меры предосторожности

Все банки имеют системы безопасности, которые анализируют транзакции и выявляют среди них подозрительные — в этом случае карта сразу блокируется. Это может коснуться и вас во время путешествия, и, конечно, в самый неподходящий момент.

Вы всегда применяли карту в каком-то конкретном регионе, а затем вдруг она всплывает далеко в Европе или в Азии — непонятно. Если вы заранее не предупредили банк о своих намерениях, то рискуете оказаться с заблокированным пластиком на руках.

Альфа-Банк, к примеру, свободно может заблокировать карту клиента, если неожиданно увидит транзакцию, проведённую в каком-нибудь захолустном европейском углу. Сбербанк на такие географические мелочи не реагирует, но как знать, что может ему показаться подозрительным.

Поэтому, готовясь к зарубежному турне, обратитесь в соответствующую службу своего банка, сообщите о намерениях посетить те или иные страны, выясните подробности конвертации. Это позволит предотвратить блокировку карты со стороны вашего банка и избежать лишних потерь от обмена за рубежом.

Как сэкономить на комиссиях

Надо понимать, что при конверсии вы неизбежно теряете деньги. Задача состоит в том, чтобы минимизировать потери.

Самое правильное – открыть карту в валюте страны, куда вы едете. Современные российские банки это делают без проблем, да ещё и начисляют процент на остаток или предоставляют кэшбэк.

Направляясь в США или в Азию, выберите доллар, в Европу – евро. Но и рублёвая карта солидного банка, например, Сбербанка или Тинькофф, отлично себя покажет.

Рассмотрим примеры.

В Италии ходит евро, а ваша карта рублёвая. Операции при покупке будут выглядеть так:

- EUR > RUB, плюс комиссия, если банк рассчитывается с ПС в рублях;

- если расчёт с ПС идёт в евро, то сумма со счёта списывается в рублях, по курсу, при этом комиссии нет.

Вы делаете покупку в США, рассчитываетесь пластиком. Возможные варианты:

- если карта долларовая, то однозначно конверсии нет, значит, нет и потерь;

- если евро, то будет двойная конверсия — USD > EUR > USD;

- если рублёвая, то одинарная — RUB > USD.

Вы в Португалии, и расплачиваетесь пластиком:

- если у вас карта евро, то нет никакой конвертации;

- если рублёвая, то будет RUB > EUR.

Вы в Сингапуре, с долларовой картой. Вам предлагают оплатить покупку на выбор — в местных SGD или в USD. Что выгоднее?

Однозначно, выбор надо делать в пользу местных денег.

Если будете платить в USD, то это произойдёт через посредство местной валюты: USD > SGD > USD. То есть, получится двойная конвертация.

При оплате в SGD получим одинарную — USD > SGD.

В Китай спокойно берут рублёвую карту, причём используют её только для снятия наличных. Там мало мест, где можно рассчитаться пластиком.

Приходится пользоваться банкоматами: вы получаете юани, а банк списывает рубли. Все карты ТОП-10 российских банков работают таким образом без проблем, приходится только платить комиссию в 1% за услуги банкомата.

В Японии везде можно платить рублёвой картой, но иногда торговые точки поднимают комиссию, добавляя 2-3%. Снять иены тут тоже не проблема.

Вы в Польше с рублёвой картой, и вам надо платить в евро. А у этой страны имеется своя валюта — злотый.

Конверсия выглядит так: RUB > EUR > PLN или RUB > USD > EUR > PLN, то есть, двойная или даже тройная.

Та же картина будет наблюдаться и в других европейских странах не из зоны евро. Поэтому тут разумнее иметь карту валютную, причём в евро. Получится:

- в Польше EUR > PLN;

- в Чехии EUR > CZK, и так далее.

Если ваш банк общается с ПС в рублях, то рублёвой картой делать покупки в странах, имеющих собственную валюту, более выгодно — с его стороны не начисляется комиссия.

Если же банк-эмитент рассчитывается с ПС в USD или EUR, то картина будет обратной: оплата рублёвой картой вызовет лишнюю конверсию, как мы видим на примере с Польшей.

Если же банк-эмитент рассчитывается с ПС в USD или EUR, то картина будет обратной: оплата рублёвой картой вызовет лишнюю конверсию, как мы видим на примере с Польшей.

Валютная карта потерь не принесёт, при условии, что она совпадает с той, какой банк ведёт расчёты с ПС.

Получается, надо знать, какая валюта принята в банке для расчётов с ПС, тогда вы сможете правильно рассчитать возможные потери от конвертации.

Но и это не всё, банк-эквайер тоже, со своей стороны, ведёт расчёты с ПС, и он может использовать как USD, так и EUR, так и местную валюту.

Выводы

Собираясь за границу, готовим финансовую сторону поездки.

- Определяем маршрут по странам, уточняем местную валюту в каждой.

- Сообщаем в банк о предстоящем турне по всему маршруту, чтобы карту ненароком не заблокировали.

- Узнаём валюту расчётов банка с ПС, уточняем, кто платит комиссию при совпадении валют и пр. Выясняем подробности о комиссии в странах маршрута.

- Готовим карты в нужной валюте. Берём и рублёвый пластик, он может пригодиться.

- В поездке надо иметь с собой 2-3 банковские карточки и небольшую сумму наличных (примерно 20%), а также телефоны для срочной блокировки в случае необходимости.

- Крупные покупки оплачиваем валютной картой, а мелкие – как удобно, там потери от конвертации невелики.

kreditolog.com

Оплата банковской кредитной картой за границей

Аналитики Ситибанка, проанализировавшие расходы полумиллиона владельцев кредитных карт, выяснили, что 24% всего объёма привлечённых ими заёмных средств используются для оплаты покупок за границей. Больше половины товаров и услуг оплачивается россиянами через интернет, остальные средства расходуются в рамках непосредственных расчётов в зарубежных торгово-сервисных точках. Ниже мы рассмотрим, какие расходы несёт владелец пластика при оплате банковской картой за границей, а также виды кредиток, которые имеет смысл брать с собой для расчётов в иностранных государствах.

Банковская карта за границей: выбираем кредитку

Банковская карта за границей и в России служит отличной альтернативой наличным средствам, однако не каждой кредиткой, действующей в пределах РФ, можно расплачиваться за рубежом. Так, целесообразно брать с собой в командировку или отпуск карту категории не ниже MasterCard Standard/Visa Classic, так как электронные кредитки за пределами России практически нигде не принимают.

Вы также не сможете расплачиваться локальной кредитной картой за границей — на таком пластике есть пометка «valid only in Russia».

Для того чтобы узнать, можно ли использовать вашу банковскую карту за границей, следует также поинтересоваться особенностями кредиток страны, куда вы собираетесь отправиться. Например, во многих супермаркетах Германии и Франции к оплате принимаются только пластиковые карты с чипом.

Учтите также, что при оплате банковской картой за границей расходы на обмен валюты довольно высоки, поэтому имеет смысл брать с собой кредитки со счётом в долларах или евро, если вы отправляетесь в США или страны еврозоны.

Оплата банковской картой за границей: конвертация валюты

Платёжные системы Виза и Мастеркард запрещают своим партнёрам (банкам и магазинам) взимать с держателей карт комиссию при безналичной оплате товаров и услуг. Тем не менее, со счета владельца «пластика» при расчётах за рубежом могут списать большую сумму, чем та, что была пробита в чеке, ведь оплата банковской картой за границей практически всегда сопровождается расходами на конвертацию валюты.

Льготный период до 100 днейПодробнееКредитная карта за границей может быть использована для оплаты без дополнительных комиссий только в том случае, если валюта счета и чека, а также валюта, с помощью которой проводятся расчёты внутри платежной системы, совпадают. В противном случае для расчёта банковской картой за границей проводится обмен валют, в некоторых случаях осуществляется двойная их конвертация.

Кредитная карта за границей: за и против

Обычно курс обмена при безналичном расчёте «пластиком» выгоднее, чем при обмене «бумажных» денег – это явный плюс в пользу оплаты кредитной картой за границей. Однако имеется и ряд проблем, с которыми могут столкнуться россияне при попытках рассчитаться картой за рубежом:

- Многим туристам, посещающим азиатские и восточные направления, банки сообщают о том, что расплачиваться кредитной картой в таких высокорисковых регионах можно только в крупных супермаркетах и гостиницах (после пары операций по счёту могут заблокировать к нему доступ).

- В некоторых странах, например Чехии, безналичный расчёт кредиткой возможен только в некоторых магазинах и отелях – в небольших кафе и торговых точках часто принимают только наличные.

- В таких государствах, как Северная Корея и Куба, карты большинства российских банков нигде не принимаются к оплате.

Кроме того, при расчётах рублёвой картой в ресторане клиенту нередко приходится платить за обмен валюты дополнительную комиссию – «foreign loading fee».

visa-mastercard.ru

какой картой расплачиваться в Европе и США — Российская газета

Экологи назвали 12 самых загрязненных пестицидами продуктов 07:16 И.о. президента Боливии в воскресенье подпишет закон о всеобщих выборах 07:10 Ничушкин прервал серию из 91 матча без гола в НХЛ 06:53 Эксперт заявил о саморазрушении украинской экономики 06:34 NYT: Министр ВМС США хотел уйти в отставку из-за разногласий с Трампом 06:00 В окрестностях Магадана объявлена лавинная опасность 05:46 Военные РФ впервые раздали гуманитарную помощь в сирийском Хасеке 05:20 Росавтодор одобрил проект моста через реку Лена в Якутии 05:08 Власти Бразилии могут разрешить экспорт круглого леса 05:00 Илон Маск заявил о 146 тысячах заказов на электропикап от Tesla 04:33 Жители Южных Курил ощутили землетрясение 04:16 Российские С-400 будут работать в Турции в автономном режиме 03:55 В США три человека погибли при столкновении поезда с автомобилем 03:35 В Малайзии умер последний в этой стране суматранский носорог 03:19 СМИ: Конгрессмены договорились о финансировании правительства на 2020 год 02:52 Пушков ответил на заявление директора Ротару о заказной травле артистки 02:27 Советник Трампа: НАТО не хочет прямого конфликта с Россией 01:34 Фанаты «Факела» напали на футболистов команды после матча 01:12 ООН вступилась за УПЦ на Украине 01:06 Благоустройство комплекса на Поклонной горе завершат до конца декабря 00:28 «Урал» — «Спартак» — онлайн-трансляция матча 17-го тура РПЛ 00:05 «Желтые жилеты» провели акцию в поддержку пострадавшего активиста 00:01 Боливийский сенат аннулировал победу Моралеса на президентских выборах 23.11.2019 «Мансити» дома обыграл «Челси» со счетом 2:1 23.11.2019 Врачи установили, что антибиотики могут провоцировать болезнь Паркинсона 23.11.2019 • • •ВластьЭкономикаВ регионахВ миреПроисшествияОбществоСпортКультураРусское оружиеАвтопаркДиджиталКинократияЖивущие в СитиСтиль жизниВсе рубрикиДокументыСпецпроектыНаши изданияРоссийская ГазетаРГ-неделяРодинаТематические приложенияСоюзБиблиотечка…

16+

rg.ru

Какая карта ВТБ лучше для поездки заграницу visa или mastercard?

Поездки за границу для современного человека стали привычным делом. Это может быть увлекательное путешествие или рабочая командировка. В обоих случаях верным спутником будет пластиковая карта от банка ВТБ. Она позволяет проводить транзакции и обналичивать деньги в любой точке мира. Если у вас еще нет карты ВТБ, то получить ее можно в отделении ВТБ. Менеджер банка предложит выбрать платежную систему Mastercard или Visa. Какой из них стоит отдать предпочтение, можно узнать в этой статье.

Особенности расчетов картой ВТБ за рубежом

На мировом рынке сегодня действуют две платежные системы: Visa и Mastercard. ВТБ, который является членом системы, осуществляет с ними финансовые операции в долларах США и евро соответственно. Поэтому пластик нужно выбирать исходя из того, в какую страну планируется путешествие.

Конвертация

Если валюта пластика будет соответствовать валюте страны, то операция конвертации будет всего одна, если же нет — две. Двойная конвертация происходит тогда, когда валюта расчетов отличается от валюты основного счета и от валюты страны. При каждом обмене средств держатель пластика теряет часть своих сбережений.

Например, при совершении расчетов в США предпочтительно рассчитываться долларами. Но если к карте MasterCard привязан только рублевый счет, то сначала платежная система обменивает доллары на евро, а затем евро на рубли. И только уже после этого ВТБ позволяет произвести транзакцию и сумма покупки списывается.

Если расплачиваться пластиком ВТБ в Турции или Тайланде в национальной валюте, то двойной конвертации также не избежать. Однако оплачивать покупки пластиком ВТБ все равно будет выгоднее, чем пользоваться обменниками.

Курс

При обмене валюты операция происходит с учетом курса платежной системы, а также курса банка ВТБ. Узнать процент комиссии ВТБ можно в офисе или же на официальном сайте финансовой организации. Курс Виза является также открытым. А вот комиссию Мастеркард можно узнать только после осуществления транзакции.

Особенности Visa и MasterCard

Данные международные платежные системы являются самыми популярными в мире. Поэтому клиенты ВТБ иногда затрудняются в выборе пластиковой карты. Помочь в решении этого вопроса не всегда способен и менеджер ВТБ, ведь выгода расчетных операций зависит от практического применения пластика.

Visa

Виза была основана в США в 1958 году, поэтому ее основной валютой является американский доллар. Сегодня Виза популярна в более 200 странах мира. Количество пластиковых карт составляет 30% от общего количества карт. Система позволяет проводить расчеты как в жизни, так и в режиме онлайн.

MasterCard

Главный офис Мастеркард также находится в США, но несмотря на это ее основной валютой является евро. Мастеркард популярна в 210 странах мира. Но при этом по охвату она немного уступает Виза. Так, количество пластиковых карт с ее логотипом составляет 16%. Тем не менее проблемы с транзакциями за границей не возникают.

Отличия

Виза и Мастеркард практически не имеют отличий в потребительском плане, поэтому проводить расчеты за рубежом будет удобно и той, и той картой от ВТБ. Тем не менее они немного разные.

| Платежная система | VISA | MasterCard |

|---|---|---|

| Валюта | Доллары США | Евро |

| Страны, в которых выгодно совершать расчеты | Южная и Северная Америка, Юго-Восточная Азия. | Европа и страны Европейского Союза, Африка. |

| Количество пластиковых карт | 30% от мирового количества. | 16% от мирового количества. |

| Охват стран | 200 | 210 |

| Разнообразие карт | Электронные, стандартные и премиальные продукты. | Электронные, стандартные и премиальные продукты. |

| Популярность в России | 80 банков, которые являются партнерами. | 100 банков, которые являются партнерами. |

| Уровень безопасности | Безопасность обеспечивает сервис Visa Money Transfer. | Безопасность обеспечивает сервис Mastercard MoneySend. |

| Специальные предложения | Имеет более 50 партнеров по всему миру, которые предоставляют держателям карт ВТБ скидки от 5% до 10%. Также они проводят регулярные акции. | Есть специальная программа Mastercard Rewards. При использовании пластика от ВТБ держатель получает бонусы, которые можно обменять на подарки. |

Практические советы по использованию карт ВТБ в других странах

Планируя путешествие в другую страну необходимо быть готовым к дополнительным тратам. Конвертация составляет большую часть неожиданных затрат. Она возникает при отличии валюты счета от валюты транзакции. Количество и, соответственно, стоимость конвертации варьируется и от того, какой валютой оперирует ВТБ при совершении транзакций с интернациональными системами. Если валюты не совпадают, то происходит еще одна операция по обмену. Таким образом, владелец карты ВТБ переплачивает дважды, а также оплачивает дополнительную комиссию. Чтобы сэкономить на конвертации необходимо придерживаться следующих рекомендаций:

- заранее ознакомьтесь с актуальным курсом;

- обязательно берите с собой живые деньги в национальной валюте той страны, в которую отправляетесь;

- иногда намного выгоднее обменять валюту в России чем на месте прибытия.

Вторая статья расходов — это внушительная комиссия при снятии наличных в зарубежных банкоматах. Так, помимо процента от суммы снятия, дополнительно взимается фиксированная комиссия либо минимальная сумма комиссии. Таким образом, держатель пластика теряет достаточно крупную сумму, которую мог бы потратить на совершенно иные цели. Чтобы этого избежать, нужно по возможности расплачиваться картой, а не наличными средствами.

Банковские карты от ВТБ могут быть привязаны к Виза и Мастеркард. При использовании карты в России существенных отличий между ними нет, но вот вне РФ они могут проявиться. Выбирать карту ВТБ стоит, ориентируясь на ту валюту, в которой планируется проведение основных транзакций. Если это доллары, выбирать стоит Виза, если евро — Мастеркард.

obankax.com

Использование карт Visa за границей

Visa Electron и Visa Сlassic, в чем разница?

Если рассмотреть эти карты, то в общем они очень похожи. Но бывают случаи, когда воспользоваться картой Visa Electron за границей не так просто. Так, в маленьких сувенирных магазинах, во время оплаты могут попросить слип карты. Не секрет, что на карте Visa Electron не прописывается имя владельца, а, соответственно, расплатиться ею за товары и услуги в данном случае не удастся. Поэтому, чаще удобнее оформлять карту Visa Сlassic.

Комиссионные сборы для карт Visa за границей

В основном комиссия за использование карт Visa за границей взимается в тех случаях, когда валюта счёта карты отличается от валюты проведения операции. Значительно большую часть денег будут терять те, кто использует карту Visa с рублевыми счетами, например, в Европе, где расплачиваются в евро.

К примеру, в Сбербанке предусмотрена комиссия 1,5% для владельцев карт Visa Classic и Visa Electron. Куда меньшая комиссия предусмотрена для держателей привилегированных карт. Это связано с тем, что дополнительные сборы не покрывают расходы банков на многократные конвертации валют. Если вы владелец карты с рублёвым счетом, а вы хотите осуществить денежную операцию, например, в мексиканском магазине, то банк поступит следующим образом: сначала конвертирует российские рубли в доллары, и только после этого доллары конвертируются в мексиканские песо. Цепочка может быть и куда длиннее, все зависит от конечной валюты. Говоря простыми словами, у банка появляются дополнительные расходы, которые возмещает владелец карты.

Для карт Visa главной валютой является американский доллар. Это означает, что все денежные операции, связанные с конвертацией, будут осуществляться через данную валюту.MasterCard – альтернативная платежная система

Платежная система MasterCard, использует валюту, как доллар, так и евро. Именно поэтому в Европе выгоднее совершать денежные операции картой этой платежной системы, так как рубли конвертируются сразу в евро. А в США выгоднее расплачиваться картами Visa, чтобы понести минимальные расходов за конвертацию.

3 преимущества оплаты картой за рубежом

Расплачиваться картами в магазинах за границей куда более выгоднее, чем покупать валюту в своей стране, или обналичивать деньги в банкоматах за границей, советуют эксперты. У них частенько существуют ограничения по объёму выдачи наличных в банкоматах. А комиссия за снятие наличных у некоторых банков доходит до 6-7%.

Основные выгоды:

1. Деньги, которые вы хотите вывести за границу с помощью пластиковой карты, не нуждаются в письменной декларации при пересечении границы.

2. При потере карты существует возможность попросить у банка экстренную выдачу наличных или временную пластиковую карту.

3. Конвертация денежных средств в валюту той страны, в которой вы собираетесь пребывать, происходит автоматически.

Как избежать потерь?

Для того чтобы избежать денежных потерь во время конвертации, желательно иметь при себе пластиковые карты сразу 2-х платёжных систем или же еще один хороший вариант, открыть мультивалютную карту. Обычно, к ней привязано несколько счетов и владелец может осуществлять бесплатно денежные переводы между ними с помощью интернет-банка по курсу банковского учреждения. Самое главное, чтобы на счету было достаточное количество денег.

В каком случае может понадобиться кредитная карта?

Опытные путешественники перед поездкой за границу оформляют кредитные карты. И на это есть основание: кредитная карта может послужить резервными средствами в том случае, если закончатся наличные и денежные средства на дебетовой карте. Оформить онлайн кредитную карту можно прямо на нашем сайте, сравнив предложения от различных банков.

davaisravnim.ru