LTV, CAC, CRR, LTV/CAC: формулы, как правильно считать

Есть несколько способов расчета LTV. Чем сложнее формула, тем более приближенным к реальности получается результат, т.к. меньше погрешности.

Формула расчета LTV 1

LTV = (доход от клиента) – (затраты на привлечение и удержание клиента)

Формула расчета LTV 2

LTV = (средняя стоимость продажи) * (среднее число продаж в месяц) * (сколько месяцев удерживается клиент)

Формула расчета LTV 3

LTV = ((T * AOV) * AGM) * ALT,

где Т — среднее количество продаж (заказов) в месяц

AOV — средний чек

AGM — доля прибыли в выручке

ALT — средняя продолжительность взаимодействия клиента с компанией (в месяцах)

Мы рекомендуем рассчитать LTV по каждой из формул и вывести среднее значение на основе всех результатов.

CAC

САС — это customer acquisition cost, стоимость привлечения клиента. Это сумма, сколько стоит бизнесу один новый клиент. Другое название: user acquisition cost — стоимость нового пользователя.

Зачем знать стоимость привлечения клиента (кроме очевидной выгоды в понимании финансовой ситуации в маркетинге):

- Чтобы посчитать и иметь возможность улучшать показатель LTV/САС, то есть соотношение прибыли с одного клиента к сумме средств, потраченных на его привлечение (о нем ниже).

- Чтобы быть уверенным, что стоимость привлечения клиента не больше, чем компания может себе позволить экономически, т.е. что привлечение клиента не обходится дороже получаемой прибыли.

- Зная САС, можно продумывать способы оптимизации этой метрики, чтобы тратить на привлечение меньше и, соответственно, оставлять в компании больше денег.

Формула расчета САС 1

САС = (сумма затрат на привлечение клиента за период t) / (количество новых клиентов за тот же период t)

Важно! Чтобы результат был достоверным, важно включать в сумму затрат на привлечение клиентов все составляющие: зарплаты специалистам, которые занимаются рекламой, стоимость картинок для рекламных постов от дизайнера, оплату работы автора, который пишет рекламные посты, расходы на связь и так далее.

Исходя из этого:

Формула расчета САС 2

где MCC — общие затраты на рекламные кампании для привлечения новых клиентов

W — зарплата специалистам, которые занимаются настройкой каналов привлечения клиентов

S — затраты на софт

PS — затраты на дополнительные услуги (дизайн, копирайтинг, etc)

O — накладные расходы в маркетинге и продажах

CA — количество клиентов, привлеченных на указанные средства (не всех пришедших клиентов, так как их могут приводить и бесплатные методы продвижения, а конкретно клиентов из учитываемых рекламных источников)

К примеру:

На рекламные кампании мы потратили 250$ (МСС), специалистам заплатили 150$ (W), софт обошелся в 15$ (S), дополнительные услуги — в 30$ (PS), накладные расходы составили порядка 15$ (O). Всего привлекли 65 клиентов (CA).

Итого: (250 + 150 + 15 + 30 + 15) / 65 = 7,07$. То есть на привлечение одного клиента у нас уходило 7,07 долларов.

CRR

CRR — это customer retention, то есть удержание клиентов. Это коэффициент, который показывает способность бизнеса сохранять отношения с клиентом. Если CRR высокий, значит, клиенты возвращаются к вам за новыми покупками. Если он низкий, значит, у вас делают одну покупку и не приходят обратно. Работа над удержанием клиентом начинается с первого контакта бизнеса и человека.

Формула расчета CRR

где E — количество клиентов в конце расчетного периода

N — количество клиентов, полученных за этот период

S — количество клиентов, которые уже есть в начале расчетного периода

К примеру, в начале года у нас было 10 клиентов (это S). За целый год мы привлекли еще 35 клиентов (N). До конца года 5 клиентов перестали пользоваться нашими услугами, итого суммарное количество активных клиентов на конец периода — 40 человек (Е).

CRR = (40 – 35) / 10 = 0,5 * 100% = 50%. Итого наш коэффициент удержания равен 50%.

LTV/CAC

LTV/CAC — это соотношение пожизненной ценности клиента с, собственно, длительностью его «жизни» для компании. Этот показатель условно называют качеством клиента, то есть насколько клиент выгоден для бизнеса финансово.

Когда LTV больше CAC — компания может жить. Когда наоборот — пора что-то менять

Когда LTV больше CAC — компания может жить. Когда наоборот — пора что-то менятьХорошим показателем считается LTV/CAC = больше 3. При таком раскладе получается, что каждый вложенный в привлечение 1$ приносит компании 3$. Неплохо, правда?

Что насчет других соотношений:

- 1:1 или меньше — все плохо, потому что на каждый вложенный доллар вы получаете доллар;

- 2:1 — очень низкая окупаемость затрат на привлечение клиентов;

- 3:1 — бизнес продуктивен и приносит прибыль, к этому стоит стремиться;

- 4:1 — пора давать мастер-классы по управлению бизнесом.

Когда считать метрики

Показатели CAC и LTV важно рассчитать и использовать на этапе прогнозирования. В рамках одной и той же ниши может быть несколько групп клиентов, у которых будет отличаться стоимость привлечения, доход от конверсий и пожизненная ценность. Расчет и прогноз в таком случае необходимо сделать для каждой категории заказчиков отдельно.

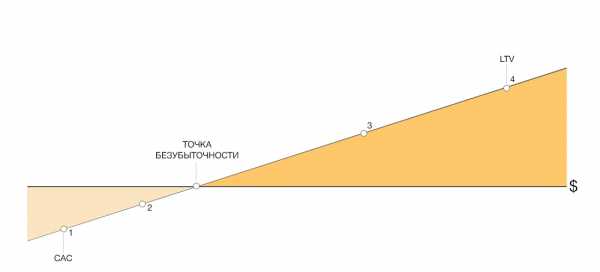

Планируя капиталовложения на привлечение, важно определить точку безубыточности бизнеса. Это момент, когда затраты на привлечение равны доходу, полученному от клиента.

Рассмотрим 2 типичных случая.

1 случай: заказчик прогнозируемо не станет повторно совершать конверсии.

В таком случае доход от его конверсии (точка 3 на графике) однозначно должен быть больше совокупных затрат на его привлечение (точка 1). Если доход оказывается меньше — деятельность будет убыточной.

2 случай: пожизненная ценность клиента высокая. Здесь важно определить соотношение между затратами на привлечение покупателя (точка 1) и его пожизненной ценностью. В данном случае доход от первой конверсии допустим ниже точки безубыточности (точка 2). Однако благодаря последующим конверсиям инвестиции окупаются (точка 4).

Как видим, сегментировать клиентов нужно обязательно, чтобы показатели были рассчитаны правильно и не вводили нас в заблуждение. Для расчета потребители делятся на группы по определенным признакам. К примеру, если мы работаем с курсами английского языка, можем выбрать такое деление:

1 — клиенты ходят только на групповые занятия,

2 — заказывают и индивидуальные занятия, и групповые,

3 — только индивидуальные,

4 — только разговорный клуб.

Рассчитываем показатели отдельно для каждой из групп.

Показатель удержания клиентов будет разным в каждом случае. Анализируйте и ищите корреляцию между показателями: из какой группы чаще уходят покупатели; где больше затраты на привлечение; какой период удержания в каждом из случаев. Расчет LTV для каждой группы дает возможность принимать решение, в приобретение какого типа клиентов лучше вкладываться бизнесу, чтобы получить максимальную выгоду.

FAQ

— Как узнать, сколько клиентов приходят из определенных каналов и источников?

Используйте отчет Google Analytics по источникам и каналам; добавляйте UTM-метки на все рекламные ссылки; подключите коллтрекинг, если большая часть клиентов приходит через телефонные звонки. Спланируйте способ отслеживания для каждого существующего у вас канала получения клиентов.

— Что, если лиды превращаются в клиентов не сразу, а спустя время?

Даже если клиенты конвертировались спустя месяцы после первого взаимодействия, правильно посчитать количество клиентов можно при помощи сквозной аналитики. Сквозная аналитика — это выстроенная связь между источником, откуда появился посетитель, и его первой покупкой, когда бы она ни была сделана. И благодаря правильно настроенной модели атрибуции в Google Analytics мы можем определить первичный источник и правильно распределить вес между всеми каналами и источниками.

— Кто должен считать все эти показатели?

Бизнес-аналитик, маркетолог, предприниматель. Коммерческий директор тоже должен знать эти показатели.

— Расчеты для оценки контекстной рекламы и маркетинга в комплексе как-то отличаются?

Нет, не отличаются. Контекст — часть маркетинга и подчиняется тем же KPI.

— Какие самые частые ошибки, связанные с LTV, CAC, CRR и соотношением LTV/CAC встречаются?

Главная ошибка в том, что мало кто это считает. А те, кто хочет считать, сталкиваются с техническими сложностями, потому что нужны сводные таблицы Excel, кастомизация CRM и другие нюансы. Это отталкивает часть людей — и тогда бизнес живет, не имея на руках четких финансовых показателей своего существования.

pengstud.com

Как рассчитать LTV – 5 способов

Материалы для скачивания

5 способов расчета CLV: короткая версия

485.4 Kb

Среди всех маркетинговых показателей есть особенный, который измеряет прибыль от клиента в течение его жизненного цикла. Правильно рассчитав эту метрику, бизнес сможет узнать, сколько тратить на привлечение клиента, чтобы не работать в убыток. Также этот показатель раскрывает особенности поведения клиента в динамике и дает ценные инсайты, как его удержать.

Знакомьтесь, жизненная ценность клиента. В статье вы узнаете:

Что такое жизненная ценность клиента?

Жизненная ценность клиента (англ. customer lifetime value, LTV или CLV) — это общая прибыль, которую вы получите от клиента в ходе его сотрудничества с вами. Этот показатель помогает прогнозировать будущие доходы и измерять долгосрочный успех в бизнесе. Более того, LTV помогает оценить, сколько нужно инвестировать, чтобы удержать клиента.

Согласно журналу Forbes, вероятность того, что вы продадите продукт или услугу новому потребителю составляет 5–20%, тогда как вероятность продажи его существующему покупателю составляет около 60–70%.

Удержание клиента обойдется намного дешевле. Таким образом, успешные маркетологи всегда разрабатывают планы удержания клиента и побуждения к новым покупкам. Некоторые расчеты LTV позволяют прогнозировать прирост прибыли компании, основываясь на данных о покупках ваших клиентов, их типичного поведения и особенностей ваших рекламных кампаний.

Показатель LTV дает ответы на следующие вопросы:

Рассмотрим несколько примеров того, как крупные компании использовали показатель жизненной ценности клиента.

LTV кейсы

Еще в 2013 году, по оценке исследования потребительского поведения, покупатели с подпиской Amazon Prime тратили 1340 долларов в год на шоппинг в Amazon, что вдвое больше, чем покупатели, которые не пользовались Prime аккаунтом. Основываясь на показателе жизненной ценности клиента, компания Amazon начала уделять больше внимания клиентам с Prime аккаунтами и значительно повысила прибыль за следующие четыре года.

Netflix также извлекли ценный инсайт из расчета LTV. В 2007 году компания обнаружила, что типичный подписчик оставался с ними в течение 25 месяцев. Их LTV составлял 291,25 долларов. Менеджеры компании поняли, что их зрители нетерпеливы и большинство из них отказывается от сервиса, когда приходится долго ждать желанный DVD. Проанализировав статистику, компания Netflix решила внедрить онлайн-трансляцию, чтобы развлечь пользователей, пока они ждут свою доставку. В результате компании Netflix удалось повысить вовлеченность зрителей на 4% и при этом отдать в прокат миллиардный DVD. Вскоре они почти отказались от DVD-продаж, начав полномасштабную экспансию в сети.

Пример компании Starbucks показал, что, если повысить индекс удовлетворенности клиентов, показатель жизненной ценности клиента и прибыль тоже увеличатся. Чтобы узнать, сколько им можно тратить на привлечение любителей кофе, Starbucks рассчитали средний LTV (кейс Business Insider) несколькими формулами. И эта цифра впечатляет — $14 099!

Примеры выше доказывают, что показатель жизненной ценности клиента существенно влияет на бизнес. Готовы приступить к вашему расчету?

Как посчитать LTV?

Есть много способов рассчитать жизненную ценность клиента, и выбор зависит от типа бизнеса и индустрии. Мы выбрали пять методов расчета, от простых к сложным.

Исторический и когортный подход к расчету LTV

Для исторического подхода вам нужны только данные о предыдущих покупках, так как формула рассчитывает жизненную ценность клиента, исходя из прибыли от покупок в прошлом. Для расчета «исторического» LTV можно использовать показатель среднего дохода с клиента (ARPU) (способ 1) или когортный анализ (способ 2).

Способ 1

Предположим, 20 клиентов принесли $1240 прибыли за 3 месяца. Средняя прибыль за этот период будет:

ARPU (3 мес.) = $1240 / 20 = $62

Посмотрим, что принесут нам эти клиенты через год:

ARPU (12 мес.) = ARPU (3 мес.) × 4 = $62 × 4 = $248 в год с клиента

Используя исторический подход к расчету LTV, мы получили ARPU за один год — $248. Давайте посмотрим, что мы можем сделать, используя следующий способ.

Способ 2

Когортный анализ — это продвинутый подход ARPU. Когорта — это группа клиентов, которые имеют похожие характеристики и совершили первую покупку в течение одного и того же периода. С помощью когортного анализа, вы рассчитываете средний доход от группы, а не от пользователя.

Используя пример выше, мы рассчитали ARPU в месяц для группы клиентов с января 2018 года и группы клиентов с марта 2018 года и внесли их в таблицу. Таким образом, сумма всех ARPU за период общения с компанией и будет отражать LTV. Удобно, не так ли?

В дополнение к расчету LTV когортный анализ может помочь вам определить количество лояльных клиентов, повысить жизненную ценность клиента, определить точки падения интенсивности покупок, точнее оценить эффективность рекламных кампаний. Все эти вопросы мы детально раскрыли в статье о когортном анализе.

Недостаток исторического подхода

Оба эти способа просты, но они не могут быть использованы для прогнозов. Исторический подход действителен только в том случае, если ваши клиенты имеют схожие предпочтения и остаются с вами в течение одинакового периода времени. Но эти способы не учитывают изменения в поведении клиентов. Поэтому, если интересы пользователей меняются и они по-другому осуществляют покупки, вам нужен другой метод расчета LTV.

Прогностический подход к расчету LTV

Этот подход нацелен на моделирование потребительского поведения и прогнозирование того, что клиент сделает в будущем. Данный подход точнее исторического расчета LTV, потому что в нем используются алгоритмы прогнозирования общей ценности клиента. Наряду с прошлыми покупками этот подход учитывает действия клиента. Учтите, есть много способов прогностического расчета LTV. Ниже мы рассмотрим один из самых доступных.

Способ 3

Этот расчет LTV может показаться вам сложнее остальных, но он более точный. Вам также необходимо будет дополнительно рассчитать некоторые метрики для формулы:

Теперь разберемся, как рассчитать все метрики для формулы. Ниже пример расчета с данными за 6 месяцев.

- Сначала считаем среднее количество транзакций (T):

Период: 6 месяцев

Общее количество транзакций: 120

T = 120 / 6 = 20

- AOV — средняя стоимость заказа или средний доход от каждого заказа за период:

Общий доход (например, в ноябре): $12,000

Количество заказов: 20

AOV = $12,000 / 20 = $600

- AGM — средний коэффициент прибыли, которой показывает, какая часть каждой продажи является вашей фактической прибылью, а какая является себестоимостью (выражается в процентах). Нам нужно выполнить двухшаговый расчет, чтобы получить метрику AGM.

Определяем коэффициент прибыльности (GM) в процентах в месяц:

Пример:

Общий доход (например, в ноябре): $12,000

Себестоимость: $8,000

GM (%) = (($12,000 — $8,000) / $12,000) × 100 = 33%

Рассчитываем средний показатель за период:

AGM = 1.71 / 6 = 0.285, or 28,5%

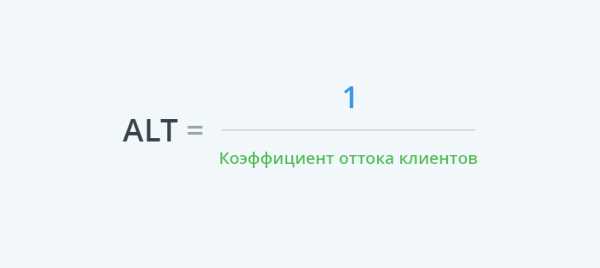

- ALT — средний жизненный цикл клиента, который говорит вам, как долго клиент оставался с вашей компанией.

Чтобы узнать это число, используем формулу ниже:

Чтобы узнать коэффициента оттока клиентов, используйте формулу ниже:

Предположим, у вас было 200 клиентов в начале ноября и 150 клиентов в конце ноября.

Коэффициент оттока (%) = (200 — 150) / 200 = 50 / 200 = 0.25, или 25%

ALT = 1 / 25% = 1 / 0.25 = 4 месяца

Наконец, у нас есть все метрики для нашей прогностической формулы LTV:

- Среднее количество транзакций в месяц (T) = 20

- Средняя стоимость заказа (AOV) = $600

- Средний коэффициент прибыли (AGM) = 28,5%

- Средний жизненный цикл клиентов в месяцах (ALT) = 4 месяца

LTV (общий) = 20 × $600 × 28.5% × 4 = $1,368,000

Теперь мы должны принять во внимание общее количество существующих клиентов на конец последнего месяца, то есть ноября. Их было 150.

Прогностический LTV = $1,368,000 / 150 = $9,120

Слабые стороны способа 3

Хотя этот подход лучше, чем исторический, вы все равно должны учитывать, что прогнозы могут ввести в заблуждение. Мы только предполагаем продолжительность жизненного цикла клиентов на основе ежемесячных данных. Для более точного результата следует скорректировать показатель LTV в соответствии со своей отраслью и бизнес-стратегиями.

Традиционный подход к расчету LTV

Способ 4

Если у вас нет годовых объемов продаж, вы можете использовать традиционную формулу расчета LTV. В ней учитывается размер скидки, средний коэффициент прибыли на срок жизни одного клиента и коэффициент удержания клиентов.

Формула выглядит так:

- GML — средняя прибыль от клиента в течение срока его жизни.

GML = Коэффициент прибыли (%) × Средний общий доход на одного клиента

Валовая прибыль: 28,5% (из примера выше)

Средний общий доход: $600 (из примера выше)

GML = 0.285 × $600 = $171

- R — это процент клиентов, совершивших повторную покупку в течение определенного периода, по сравнению с таким же предыдущим периодом. Для расчета месячного значения R вам понадобятся следующие цифры:

Предположим, что в ноябре у вас было:

CE = 250

CN = 50

CB = 220

R = ((250 — 50) / 220) × 100 = (200 / 220) × 100 = 0.9 × 100 = 90%

- D — размер скидки. Мы возьмем стандартную ставку 10%.

Теперь у нас есть все необходимые метрики для расчета традиционного показателя LTV:

LTV = $171 × (0.9 / (1 + 0.1 — 0.9)) = $171 × (0.9 / 0.2) = $171 × 4.5 = $769.5

Эта формула охватывает все возможные изменения дохода в течение определенного периода. Чтобы учесть инфляцию, каждый последующий период должен быть скорректирован по примеру скидки.

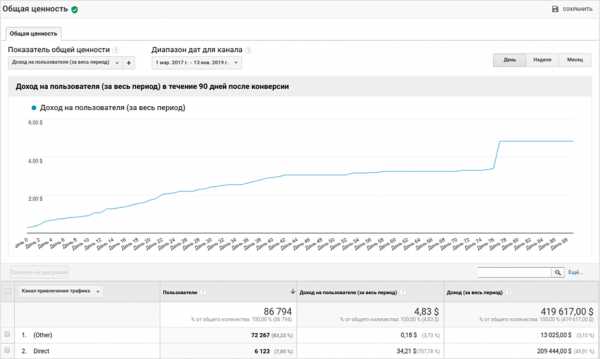

Жизненная ценность клиента в Google Analytics

Многие маркетологи пользуются Google Analytics для отслеживания необходимых данных. В этом сервисе есть функция для расчета ценности пользователей по показателям вовлеченности и дохода с учетом сессий за 90-дневный период.

Способ 5

Отчет LTV в Google Analytics показывает, как менялся доход с пользователя, совершившего конверсию, рассчитывая этот показатель на просмотрах страниц, достижении целей, событиях и трендах. Вы выбираете вкладку Общая ценность, и Google Analytics формирует этот отчет для вас.

Что следует учесть:

- Это относительно новое дополнение (выпущено в 2017 году), которое не предусматривает длительный срок жизни клиента. Вместо этого Google Analytics делает выводы на основе последних 90 дней.

- Платформа Google Analytics работает на базе файлов cookie. Если пользователь отказывается от отслеживания cookie-файлов, вы не сможете отследить его данные.

- Google Analytics подсчитывает количество лидов и подписчиков по всем каналам. Это означает, что вы не сможете точно узнать, сколько денег тратит каждый пользователь без дополнительной обработки данных.

- Google Analytics не может четко определить, какой клиент совершает повторную покупку. Невозможно проверить, потратил ли клиент 100 или 1000 долларов без дополнительных данных.

Google Analytics — эффективный инструмент для сбора данных, но для расчета LTV требуются данные о реальных клиентах и их покупках, а эта информация в GA недоступна.

Когда о показателе LTV можно не беспокоится?

Нет такого понятия, как «среднестатистический» или «нормальный» показатель жизненной ценности клиента. Для бизнеса всякий LTV хорош, пока бизнес приносит доход. Вы стоит сосредоточиться на том, как с помощью инсайтов LTV увеличить прибыль.

И если вам нужен знак свыше, вот несколько интересных фактов: если показатель LTV в три раза превышает стоимость привлечения клиентов (CAC), все идет хорошо. Если нет — вам нужно срочно пересмотреть свою маркетинговую стратегию.

Расчет LTV сделан. Что дальше?

Если расчет LTV окончен, попробуйте рассчитать по другой формуле или поискать инсайты.

Сравните результаты CLV со стоимостью привлечения клиентов, чтобы понять насколько эффективны ваши маркетинговые усилия:

- Если LTV выше, чем стоимость привлечения, значит, у вас много повторных покупок или ваши усилия по удержанию клиентов оправдывают себя. Однако, эта интерпретация зависит от отрасли и показателя прибыльности компании.

- Если вы видите, что ваши затраты составляют небольшую часть валовой прибыли (т.е. ниже 10%), значит вы тратите недостаточно средств на маркетинг. В таком случае вам следует инвестировать больше, чтобы расти.

Но что, если ваш LTV равен или близок к вашим затратам на привлечение? Это говорит, что бизнес тратит почти столько же на клиента, сколько получает. Подобную стратегию используют, когда хотят привлечь новых клиентов. В других случаях это звоночек, чтобы основательно разобраться с маркетингом. Для улучшения показателя LTV можно использовать сегментацию клиентов с помощью OWOX BI Pipeline. Это поможет лучше понять своих покупателей . Здесь скрываются инсайты о том, как и что именно ему нужно предложить. А это — прямой билет к улучшенному LTV.

Итоги

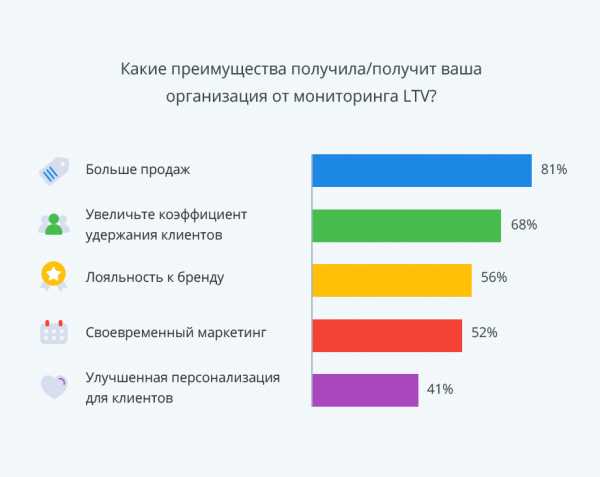

Жизненная ценность клиента может быть интерпретирована по-разному. Но он действительно поможет вам найти баланс. Вы узнаете, сколько нужно инвестировать, чтобы сохранить существующих клиентов и получить новых. Исследование от Criteo обобщает преимущества мониторинга LTV для бизнеса любого размаха:

В этой статье мы поделились кратким обзором способов расчета LTV. Если у вас есть вопросы или вы хотите, чтобы команда OWOX BI помогла вам понять, как повысить жизненную ценность клиентов, свяжитесь с нами.

Конечно, есть и другие показатели, которые необходимо учитывать для оптимизации затрат. Но один лишь расчет жизненной ценности подскажет вам, как улучшить бизнес по всем направлениям. Учитывая LTV, вы сможете повысить лояльность клиентов и увеличить продажи.

Использованные инструменты

www.owox.ru

Всё об LTV показателе. Зачем он нужен и как его измерять?

LTV или customer lifetime value — это прибыль, которую получит компания от одного клиента за всё время сотрудничества с ним. Этот показатель ещё называют CLV или CLTV. Но чаще всего, когда имеют в виду LTV, говорят «пожизненная стоимость клиента».

Зачем измерять LTV показатель?

- С LTV можно вычислить окупаемость инвестиций

Измерив LTV, можно увидеть разницу между затратами на привлечение клиента и прибылью от него. Часто случается, что владельцы бизнеса фокусируются на том, как привлечь больше клиентов. Они тратят деньги на рекламные кампании, акции и программы лояльности, забывая о стоимости клиента. Со знанием LTV можно наладить баланс между затратами и прибылью и сфокусироваться на задачах, которые принесут наиболее прибыльных клиентов и не переплачивать за привлечение покупателей.

- Можно найти лучшие каналы продаж

Фокусируясь не на одной сделке, а на всём клиентском пути, можно искать лучшие каналы и больше в них вкладывать. Это сделает рекламу эффективнее. Можно улучшать маркетинговую стратегию Зная показатель LTV, вы будете видеть всю историю клиента и узнаете, что заставляет его покупать у вас снова.

- Можно делить покупателей на сегменты

Делить покупателей можно отталкиваясь от того, сколько прибыли они приносят. С помощью LTV можно сегментировать клиентов и делать им релевантные предложения. И обращать внимание на более ценных клиентов.

- Выделить лояльных клиентов

Клиенты с самым высоким ltv — самые лояльные клиенты. На них можно направить определённую маркетинговую стратегию.

Что нужно знать, чтобы рассчитать LTV

- Средний чек. Общая прибыль от продаж делится на количество покупателей;

- Среднее число покупок, которые делает один человек. Это можно рассчитать с помощью систем аналитики;

- Стоимость рекламы за определённый период;

- Количество привлечённых клиентов за период, который хотите посчитать;

- Процент наценки. Комиссия, которую вы устанавливаете по сравнению с себестоимостью;

- Сколько человек делает повторные покупки.

Как считать LTV?

Лёгкий способ

Этот способ не подходит для глубокого анализа, потому что не принимает во внимание многие факторы. Он подходит, если вам нужно примерно понять положение бизнеса. Например, можно полную прибыль компании за квартал поделить на количество клиентов за этот же квартал. В результате вы получите ltv.

Более точная формула

Для подсчёта вам необходимо знать:

Время удержания клиента — среднее время, которое клиент взаимодействует с вами. От первой покупки до окончания сотрудничества.

Прибыль от одного клиента за весь период сотрудничества — поделите ваш доход за квартал на количество клиентов за квартал.

Причины низкого LTV

- Высокие затраты на привлечение клиентов. Если вы тратите на привлечение больше, чем получаете в среднем от клиента, стоит пересмотреть стратегию: либо повышать стоимость сделки, либо сократить расходы на рекламу.

- Неэффективная стратегия привлечения. Возможно, вы неправильно настраиваете рекламу и не знаете свою целевую аудиторию. Расходы на рекламу есть, а клиенты к вам не приходят. Пересмотрите маркетинговую стратегию, изучите клиентов, и создайте эффективную рекламу, нацеленную на правильную аудиторию.

- Низкое качество продукта. Высокий LTV возможен, если покупателям нравится ваш товар и они возвращаются к вам снова. Если клиент покидает вас после первой сделки, низкий LTV неизбежен.

- Низкий уровень сервиса. Если вы не уделяете должного внимания обслуживанию, скорей всего, клиент не захочет к вам вернуться.

Вывод

Высокий LTV = высокая прибыль. Если не брать во внимание этот показатель и не рассчитывать его хотя бы по простой формуле, можно не увидеть очевидных пробелов в своём бизнесе. Измеряйте LTV хотя бы раз в полгода, и вы будете держать руку на пульсе и знать положение компании.

livetex.ru

Как посчитать LTV и использовать эту метрику для повышения эффективности бизнеса

Все, кто занимается бизнесом, знают о значении повторных продаж. Но если посчитать, какой доход приносит компании один постоянный клиент, его ценность становится осязаемой. Для ее подсчета используется метрика LTV.

Что такое LTV

LTV — это чистый доход, который приносит клиент компании, пока остается ее клиентом. Аббревиатура расшифровывается как lifetime value, то есть пожизненная ценность. Встречается еще написание CLV — customer lifetime value.

LTV рассчитывают компании, которые имеют постоянный поток доходов от своих клиентов: SaaS сервисы, мобильные приложения, онлайн-игры, журналы, интернет-магазины. Впервые этот термин ввели в оборот в 1988 году и применялся он для сферы прямых продаж и торговли через каталоги.

Важно понимать, что LTV — это прогноз. Он используется для планирования, дает возможность ставить цели и разрабатывать KPI.

Почему нужно считать LTV

Прежде всего, LTV помогает осознать ценность постоянных клиентов для бизнеса. Доступно о том, что такое LTV и зачем он нужен, пишет в своем блоге Игорь Манн:

«Пожалуй, самый простой способ заставить сотрудников уважительно относиться к Клиентам — это сделать с ними расчет стоимости Клиентов на всю жизнь… Посчитайте стоимость Клиента на всю жизнь для вашего бизнеса. Ужаснитесь, сколько вы можете потерять».

Использование LTV клиента как метрики помогает решать практические задачи.

Планировать расходы на продвижение

Показатель LTV помогает определить максимальную стоимость привлечения клиента. Чтобы понять, сколько компания может потратить на маркетинг и продажи, нужно сопоставить ожидаемый доход — LTV и стоимость привлечения клиента — CAC.

По этому же принципу метрика помогает оценивать эффективность каналов привлечения. Отслеживая статистику по разным рекламным каналам — контекстной рекламе, поиску, email рассылкам и другим, — можно определить наиболее выгодные или убыточные каналы.

Понимать, как влияют скидки на пожизненную ценность клиента

Один из самых простых, но не самых эффективных для бизнеса способов увеличить продажи — это давать скидки клиентам. Скидки часто становятся камнем преткновения между собственником бизнеса, маркетологами и отделом продаж.

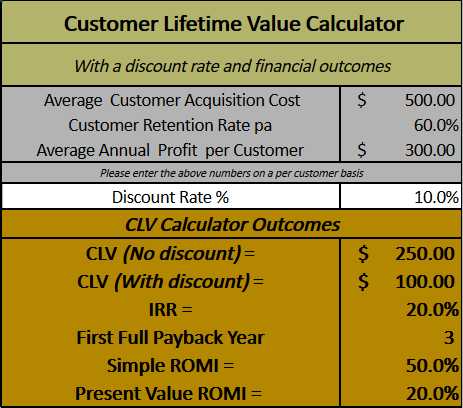

Расчет LTV с учетом скидок помогает спрогнозировать их влияние на будущую ценность клиента. Вот пример калькулятора, где можно менять размер скидки и видеть, как при этом меняется LTV клиента:

LTV формула без учета и с учетом скидок

LTV формула без учета и с учетом скидокСегментировать покупателей по их ценности для компании

Прогноз LTV клиента дает возможность сегментировать базу покупателей по разным критериям: количеству покупок, частоте и общей сумме покупок.

На основании этих данных можно разрабатывать стратегию email маркетинга, готовить более релевантные предложения и эффективнее распределять средства на маркетинг и продажи.

Формулы расчета LTV

Есть много методов расчета метрики. Они отличаются точностью прогноза и используются для разных продуктов и сфер бизнеса: мобильных приложений, онлайн-сервисов, интернет-магазинов.

Простая формула

Если у компании большой объем накопленных данных в CRM, она может рассчитывать метрику на основании фактических данных. Если данных недостаточно или компания только начала работать, тогда показатель моделируется на основании опыта, средних показателей по отрасли и просто здравого смысла. По мере накопления данных вы сможете вносить в формулу реальные цифры и повышать точность прогноза.

Самый простой метод расчета описывает Игорь Манн в своей статье:

«… вы должны прикинуть:

- сколько раз в течение года Клиент будет покупать у вас,

- каким будет средний чек,

- сколько лет Клиент будет покупать у вас».

Если записать это формулой, она будет выглядеть так:

Формула LTVСредний чек = Сумма покупок в деньгах / количество покупок

Частота покупок = Количество покупок / количество покупателей

Этот метод дает скорее общее представление о том, сколько денег приносит клиент, чем основу для оптимизации затрат на маркетинг.

Базовая формула из юнит экономики

Более точная формула из юнит экономики приведена на сайте «Маркетинг для практиков»:

Формула LTV из юнит экономикиAvCMu (Average Contribution Margin per User) — средняя маржинальная прибыль с одного пользователя (клиента) за период.

T (средняя продолжительность жизни пользователя) — число периодов, в течение которого клиент остается пользователем или совершает покупки в компании.

В свою очередь:

Формула AvCMuATV (average transaction value) — средняя стоимость покупки за период (средний чек).

AN (average number of purchases) — среднее количество покупок (клиента за период).

P (profitability) — рентабельность среднего чека, маржинальная прибыль в процентах от суммы среднего чека.

В итоге метрика рассчитывается так:

Итоговая формула LTVКалькулятор расчета LTV

В интернет-агентстве Netpeak разработали калькулятор LTV, в который достаточно подставить свои значения:

Калькулятор для расчета LTVСпособы увеличения LTV

Если показатель LTV рассчитывается как произведение среднего чека, частоты покупок и срока жизни клиента, то увеличение каждого множителя будет повышать итоговое значение. То есть чтобы повысить LTV, нужно стимулировать повторные покупки, увеличивать средний чек и стараться удержать клиента как можно дольше. В этом помогут следующие инструменты.

Email маркетинг

Один из самых эффективных способов увеличить LTV — это email рассылки. Они помогают выстраивать связь с первого дня подписки клиента и поддерживать ее на протяжении всего периода сотрудничества.

Инструменты email маркетинга для увеличения LTV:

- welcome-серия знакомит с компанией, товарами и услугами и подводит к покупке;

- триггерные рассылки ориентируются на действия клиента и помогают доставлять рекламные предложения в нужный момент;

- сегментация подписчиков и персонализация в рассылках повышают релевантность предложений;

- информация о действиях или бездействии подписчиков позволяет вовремя отправлять реактивационные письма и возвращать часть подписчиков.

Вместе эти инструменты помогают стимулировать повторные продажи и увеличить срок жизни клиента.

Web push уведомления

Push уведомления также напоминают подписчику о бренде. Сообщение появляется прямо на экране пользователя, даже если он в этот момент не работает в браузере.

Как правило, push уведомления используются в комплексе с рассылками. С их помощью рассказывают о новостях компании, анонсируют новые статьи на блоге, напоминают об акциях и вебинарах.

Релевантность push уведомлений можно повышать, сегментируя аудиторию по языку браузера, странице и дате подписки, региону или городу.

Программа лояльности

Чтобы запустить программу лояльности для увеличения LTV, компании нужна CRM-система. В нее должны вноситься все сделки и оплаты по клиенту.

Программы лояльности работают на удержание клиента благодаря бонусам, индивидуальным предложениям. Кроме того, дают данные, полученные при анкетировании клиентов, служат базой для сегментации при подготовке email рассылок.

Допродажи и кросс-продажи

Увеличить пожизненную ценность клиента помогает продажа сопутствующих товаров и дополнительного ассортимента. Например, продав клиенту велосипед, интернет-магазин может в кросс-предложении рекомендовать шины или спортивную одежду.

Важные метрики, связанные с LTV

Посчитав LTV клиента для своего бизнеса, вы сможете ее использовать для сравнения или расчета других метрик. Вот основные из них.

Стоимость привлечения клиента (CAC)

CAC — это аббревиатура от customer acquisition cost. Метрика показывает, сколько компания тратит на маркетинг и продажи, чтобы привлечь одного клиента. Соотношение показателя CAC и LTV показывает, насколько прибылен бизнес. Бизнес считается прибыльным при соотношении LTV > 3 × CAC. То есть если ценность клиента в три раза больше, чем затраты на его привлечение.

Отток клиентов (CR)

CR — это аббревиатура от churn rate. LTV и CR находятся в обратной пропорции: чем выше отток клиентов, тем ниже LTV клиента.

Выводы

При всей сложности подсчета метрика LTV дает большое преимущество: она помогает сфокусироваться на прибыли от клиента. Осознание того, сколько компания может получить или потерять, заставляет по-другому взглянуть на значимость клиента и направить усилия на удовлетворение его запросов.

Кроме того, LTV помогает выбрать наиболее выгодные каналы продвижения, ориентируясь на стоимость привлечения клиента.

Возможности сервиса SendPulse позволяют использовать в комплексе email рассылки, web push уведомления, рассылки в Viber, Facebook Messenger и через SMS. Регистрируйтесь в SendPulse, чтобы увеличивать повторные продажи, быть на связи с клиентами и растить лояльность покупателей.

[Всего голосов: 4 Средний: 4/5]sendpulse.com

Что такое LTV (lifetime value) клиента?

Из всех показателей SaaS-сферы индекс LTV, или «жизненный цикл клиента» (lifetime value) представляет для маркетологов наибольшую загадку. Его довольно сложно посчитать, но даже если вам это и удастся — понять, что делать с результатом и как его оценить, не так-то просто. Попробуем разобраться, что это за метрика и как ее использовать.

LTV — количество денег, которое вы рассчитываете получить с конкретного клиента за время существования его аккаунта в активной фазе. Предположим, цена на услуги вашей компании составляет $100/месяц, и клиент принимает решение работать с вами на протяжении 12 месяцев. В таком случае, LTV этого клиента будет равен $100×12=$1200.

Читайте также: 5 простых способов увеличения LTV интернет-магазинаЗачем нужен индекс LTV?

В облачном-бизнесе LTV — это показатель того, сколько средств вы можете потратить на привлечение новых покупателей. Так, если цена привлечения одного клиента, или CAC (customer acquisition cost) равна $100, а его жизненный цикл составил $500, то представьте, что вы как будто бы напечатали 400 баксов. Неплохо, да?

Чем выше LTV и чем ниже CAC, тем быстрее растет ваша прибыль.

Однако, все не так просто. В целом, схема правильна, однако для долгосрочной перспективы такой расчет — не самое лучшее решение. Хотя бы потому, что не все клиенты одинаковы.

Прежде всего, вам необходимо знать LTV для каждого сегмента ваших пользователей. В SaaS-компании эти сегменты обычно определяются исходя из стоимости пакета услуг.

Например, LTV Владимира с его тарифным планом $30/месяц не сравнится с жизненным циклом Светланы, которая выбрала пакет за $200/месяц. И дело не только в разнице цен.

LTV и churn

Причина, по которой жизненные циклы клиентов могут значительно отличаться друг от друга, заключена в одном противном слове: churn или отток. Как правило, пользователи с низкими тарифными планами характеризуются наибольшими значения «оттока», что также требует внимания при расчете LTV для каждого сегмента.

Как говорилось ранее, LTV служит показателем того, сколько средств вы можете потратить на поиск и привлечение новых покупателей. Так, если средний пользователь обходится вам в $200, то при ожидаемом жизненном цикле в $100 такие расходы не имеют никакого смысла.

В связи с этим, учет оттока для каждого сегмента при расчете LTV является критичным.

Читайте также: Кейс от Starbucks: как рассчитать пожизненную ценность клиента (LTV)Формулы для расчета LTV

Представленный выше базовый способ для расчета жизненного цикла пользователя, очевидно, не имеет большого практического значения для реального бизнеса (если, конечно, у вашей компании больше одного клиента).

Посмотрим, как лучше всего можно вычислить LTV:

LTV = ARPU x Average Lifetime of a Customer,

где ARPU — это средний ежемесячный доход на клиента (average monthly recurring revenue per user), а Average Lifetime of a Customer — средняя продолжительность использования клиентами услуг вашей компании, которая в свою очередь высчитывается по формуле:

Average Lifetime of a Customer = 1 / churn rate, т.е.

LTV = ARPU / User Churn

Чем выше показатель оттока ваших клиентов, тем ниже будет конечный LTV. Таким образом, при расчетах прибыли обе метрики являются критичными.

Высоких вам конверсий!

По материалам baremetrics.comimage source auntneecey

28-04-2015

lpgenerator.ru

что это такое и как его посчитать

Performance Marketing основывается на четко и однозначно измеряемых параметрах Мы находим оптимальные решения в любой отрасли! Работаем над правильными KPI

Мы выпустили новую книгу «Контент-маркетинг в социальных сетях: Как засесть в голову подписчиков и влюбить их в свой бренд».

Подпишись на рассылку и получи книгу в подарок!

LTV — это показатель прибыли, которую компания получает от одного клиента за все время работы с ним. LTV – аббревиатура от английского Lifetime Value или Customer Lifetime Value. В русском языке эту метрику называют пожизненной стоимостью клиента.

Больше видео на нашем канале — изучайте интернет-маркетинг с SEMANTICA

Расчет Customer Lifetime Value: для чего это нужно

Метрика LTV очень важна в бизнесе особенно если ваш сайт относится к сегменту E-commerce. Если не учитывать это показатель, вы рискуете упустить прибыль или даже разориться. Обозреватели отмечают, что многие стартапы прогорают еще на начальном этапе, потому что затраты на привлечение клиента превышают показатель Lifetime Value.

Этой проблемы можно избежать, если не фокусировать все усилия только на сделке. Когда начальный этап завершен, нужно помнить о дальнейшей опыте, который получает клиент после конверсии.

Объясним на простом примере. Если вы решили заняться бизнесом, то должны думать об окупаемости. Например, вы шьете одежду на заказ. Если продавать платья по цене ниже себестоимости, вы разоритесь. Такая же ситуация с клиентами. Если привлечение одного клиента обходится вам в 300$, то вы должны разработать стратегию, как получить с него прибыль в размере 9 000$ – 1 200$. Не учитывая пожизненную стоимость клиента вы тратите деньги на ветер.

Что вы получаете при подсчете LTV:

- Четко видите ROI по затратам на получение нового клиента.

- Понимаете, какие каналы дают вам больше всего выгоды, и на чем нужно сфокусироваться. Так вы сможете более грамотно оптимизировать свои каналы по продвижению, выстроить стратегию на основе текущей прибыли с канала, а не по доходу от его начального приобретения.

- Когда вы определяете, у каких клиентов самый высокий LTV, вам проще вычислить аудиторию, которую нужно таргетировать.

- Вычисляете способы удержания клиентов.

- Видите, как показатель LTV меняется в динамике, с течением времени и под воздействием различных маркетинговых стратегий.

- Разрабатываете эффективную систему взаимодействия с клиентами: обмениваетесь электронными письмами и сообщениями, информируйте пользователей по важным вопросам, настраиваете таргетинг.

- Определив LTV для каждого клиента, вы можете составить несколько групп в соответствие с этими показателями и распределить по ним клиентов. Это позволяет подбирать и применять разные подходы в работе для каждого сегмента, а персонализированное взаимодействие всегда более эффективно.

- Вносите правки в поведенческие триггеры и разрабатываете новые, которые позволяют подтолкнуть клиента к покупке.

- Повышаете производительность за счет поддержки клиентов.

- Выявляете наиболее ценных клиентов, которым стоит уделить особенное внимание.

Формулы подсчета LTV

Самый простой и очевидный метод посчитать пожизненную ценность – из прибыли от клиента вычесть затраты на его привлечение. Но это грубая и неточная формула. Она не учитывает многие изменяющиеся показатели, например увеличение клиентской базы. Способов вычислить этот показатель существует несколько. Есть простые и сложные формулы, разберем две из них.

Формула №1

Самый быстрый способ подсчета. В этом и заключается его преимущество – показатель можно определить в одно действие, разделив прибыль на количество пользователей.

Недостатки этого метода – полученные данные будут неточными, так как учитываются доходы не со всех пользователей. Например отсеиваются те клиенты, которые уже есть у компании, но еще не принесли прибыли.

Формула №2

Формула простая, для нее необходимо знать всего два значения: количество дней, проведенных пользователем в интернете, и прибыль, которую вы получаете от этого пользователя за день. Формула в это случае выглядит так:

Теперь разложим ее на составные части.

- Lifetime. Вы определяете время, после которого пользователь обычно не возвращается в приложение, т.е. период неактивности. Обычно задают значение 1-2 недели. Затем ежедневно отслеживаете пользователей, у которых на сегодняшний день закончился период неактивности и вычисляете число дней от первого посещения до текущего момента. После вы рассчитываете Lifetime – средние показатели по всем пользователям.

- ARPU. Чтобы получить этот показатель, разделите значение дневного дохода на количество пользователей.

Умножив ARPU на Lifetime вы получите показатель LTV.

Преимущества формулы:

- Простота. Оба показателя рассчитываются легко, а чтобы получить конечный результат, нужно лишь выполнить умножение.

- Подсчеты можно проводить регулярно.

- Есть возможность рассчитать показатель для каждого сегмента пользователей.

Недостатки формулы:

- Результат зависит от периода активности. Так как обычно он определяется экспертно, показатели могут быть усредненными и неточными.

- Показатели lifetime и ARPU в данном случае отражают средние значения, а значит при подсчете будет присутствовать погрешность.,

- Когда мы считаем Lifetime и ARPU, мы учитываем разных пользователей: в первом случае тех, кто уже вышел из приложения, а во втором – тех кто на текущий момент времени активен.

- Показатель ARPU, который мы берем при подсчете, показывает результат лишь для текущего дня, а пожизненную ценность мы должны спрогнозировать на много дней и недель вперед.

semantica.in

Что такое LTV и зачем нужен калькулятор lifetime value — Netpeak Blog

По кейсам вы уже могли заметить, что мы ориентируемся не на второстепенные показатели (позиции, количество переходов и лайки), а на прибыль (ROMI по валовой прибыли), которую наша работа приносит клиенту. Вообще это тема отдельного поста и совсем не этого. Здесь я хочу лишь коротко рассказать об одном интересном показателе, который можно (и нужно) измерять для того, чтобы оценить возврат инвестиций при продвижении бизнеса, услугами интернет-маркетинга.

Этот показатель называется lifetime value (LTV). Он позволяет заглянуть в будущее бизнеса и более-менее точно оценить заинтересованность клиентов бизнеса в заказе товаров и услуг.

В секретной лаборатории Netpeak был создан онлайн калькулятор LTV (впрочем, нельзя сказать, что это произошло впервые в истории), который дает возможность просчитать нужный показатель в несколько кликов. Для работы потребуется несколько исходных данных:

- Средний чек на одного покупателя: высчитывается либо «на глаз», либо правильно (если есть статистика), путем деления суммы трат всех покупателей в вашем магазине на количество покупателей за период.

- Среднее количество покупок на одного покупателя в год: считается аналогично — либо «на глаз» (чаще всего в наших широтах эта цифра будет равна единице), либо исходя из данных системы аналитики (к примеру, Google Analytics).

- Стоимость рекламной кампании в месяц: бюджет, который вы расходуете на, к примеру, контекстную рекламу Google Ads.

- Количество привлеченных покупателей в месяц: число уникальных посетителей, которые пришли на сайт через рекламу и совершили покупку.

- Средний коэффициент наценки: показатель, которым клиенты делятся наименее охотно. Это процент наценки на товар по сравнению с его исходной стоимостью.

- Средний процент возврата покупателей: как и в пункте «количество покупок на покупателя», считается исходя из данных статистики.

- Ставка дисконтирования: средняя скидка, которую вы ставите на ваши товары в течение года. Чаще всего равна нулю.

Давайте для примера возьмем следующие исходные данные:

Давайте для примера возьмем следующие исходные данные:

- Средний чек на 1-го покупателя: 120$.

- Среднее количество покупок на 1-го покупателя в год: 3 покупки.

- Стоимость рекламной кампании в месяц: 800$ (с учетом комиссии агентства).

- Количество привлеченных покупателей в месяц: 100 человек.

- Средний коэффициент наценки: 40%.

- Средний процент возврата покупателей: 10% (каждый десятый покупатель возвращается для повторной покупки).

- Ставка дисконтирования (средняя скидка в год): 0% (скидок нет).

Введя эти данные в наш LTV-калькулятор, мы получим следующую информацию:

Введя эти данные в наш LTV-калькулятор, мы получим следующую информацию:

- Валовая прибыль с 1-го покупателя в год. Высчитывается исходя из коэффициента наценки к количеству покупок, умноженных на средний чек. В нашем случае = 144$.

- Расходы на привлечение 1-го покупателя в год. Считается путем деления стоимости рекламной кампании на количество привлеченных покупателей. В нашем случае стоимость одного покупателя = 8$.

- Доход с 1-го покупателя. Это по сути разница между валовой прибылью с 1-го покупателя и расходами на его привлечение. В нашем случае: 144-8 = 136$.

Вышеописанные три показателя не меняются из года в год (при условии неизменности введенных в калькулятор данных), в то время как остальные четыре меняются.

- Общий процент возврата покупателя в первый год считается просто: количество покупателей и есть 100% (ведь все покупатели, которые в этот год совершали покупки, их совершали). На каждый следующий год мы считаем введенный ранее средний процент возврата покупателей по отношению к прошлому показателю. В нашем случае второй год = 10% от 100 = 10%, третий год 10% от 10 = 1, четвертый год 10% от 1 = 0,1% и так далее.

- Ожидаемый доход с покупателя в год. В первый год равен доходу с покупателя, а начиная со второго года считается исходя из среднего процента возврата покупателя. В нашем случае, во второй год ожидаемый доход = 10% от первого года, т.е. 13,6$, в третий год = 1,36$ и так далее.

- Процент от среднего чека покупателя с учетом скидки. В случае, если предоставляется какая-либо скидка (ставка дисконтирования), то она учитывается здесь. В нашем случае при отсутствии скидки, процент от среднего чека всегда равен 100%.

- LTV покупателя за период — самый главный показатель, считается исходя из отношения ставки дисконтирования к ожидаемому доходу с покупателя в год. LTV — число накопительное и каждый следующий год считается с учетом прошлого года. В нашем случае, в первый год LTV = ожидаемому доходу с покупателя (так как скидки нет), во второй год = сумме LTV за прошлый год и доходу с покупателя за второй год = 149,6$.

Итак, в нашем примере при ежемесячной трате 800$ на рекламную кампанию и привлечении ста покупателей в месяц, каждый из которых совершает покупку на 120$ (и делает это, в среднем, три раза в год), а также при наценке в 40% и проценте возврата покупателей, который равен 10%, каждый покупатель в перспективе принесет магазину 150$ за 6 лет. Пример взят, пожалуй, самый простой — цифры минимальные. Вы можете ввести данные вашего интернет-магазина и проверить, какой LTV ожидает вас. Мы взяли за основу существующие формулы подсчета LTV и доработали их под реалии нашего рынка. Мы не претендуем на эталонное мнение в данном вопросе и просто предоставляем нашим клиентам (и всем остальным) еще один способ оценить возврат инвестиций.

Андрей ЧумаченкоДиректор по маркетингу и управляющий партнёр в агентстве Netpeak.

Создавал и руководил отделами копирайтинга, SMM, юзабилити. Работал креативным директором и BDO в Netpeak.

Автор постов, рецензент, докладчик на множестве конференций.

Другие статьи автораnetpeak.net